Как подать заявление на енвд для ип

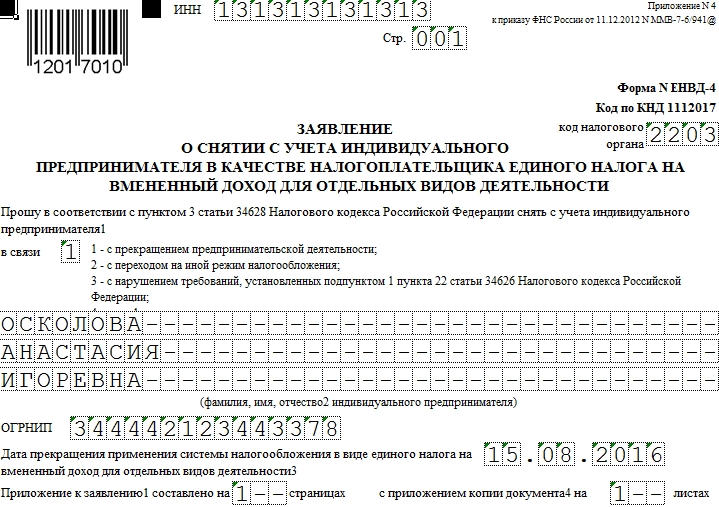

ЕНВД-4. Заявление о снятии с учёта ИП как плательщика ЕНВД

Налогообложение по вмененному доходу — добровольный режим, который предприятие может выбрать для себя (или отказаться от него) без особого на то указания. Прекращая деятельность по “вмененке”, ИП обязаны подать в налоговые органы форму ЕНВД-4. Она же используется, когда прекращаются не все виды деятельности.

Образец заполнения и пустой бланк формы ЕНВД-4

Использование формы

Основная функция формы ЕНВД-4 — показать, что ИП собирается прекратить оплачивать единый налог по вмененному доходу. Поэтому заявление связывают с окончанием предпринимательской должности. Однако это не всегда верно.

Часто необходимость заполнить ЕНВД-4 связана с переходом на другую систему налогообложения. Тогда на титульной странице необходимо указать дату этого перехода. После того, как заявление будет обработано налоговой, режим ЕНВД прекратится указанной датой.

Еще одна причина — превышение установленных нормой закона лимитов для ИП на едином налоге. В этом случае также предполагается переход на другую систему, однако, в процессе заполнения бланка вы увидите, что у этих причин разные коды.

Особенности заполнения

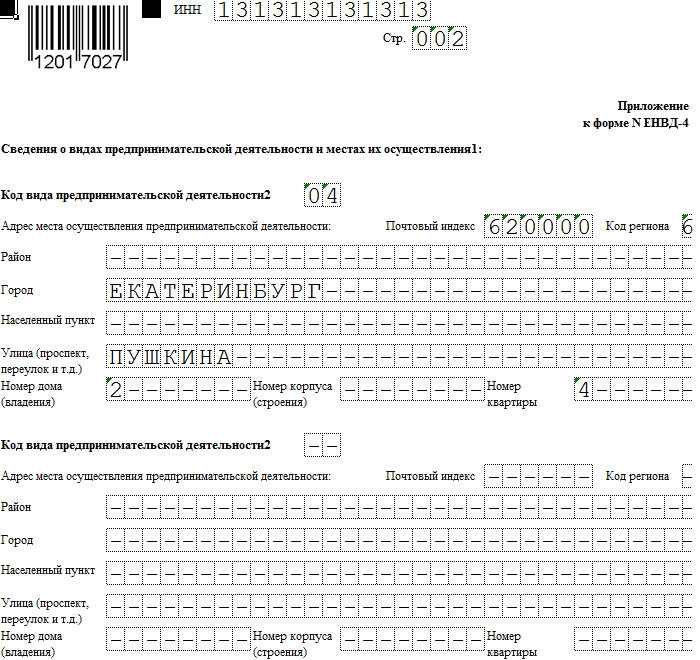

В приложении указываем все виды деятельности. Если таковых больше трех, распечатываем больше приложений и на титульной странице (в графе “Приложение к заявлению составлено на… страницах”).

В примере у нас указан один вид, во всех других на бланке пустые ячейки заполняем прочерками, как показано на примере.

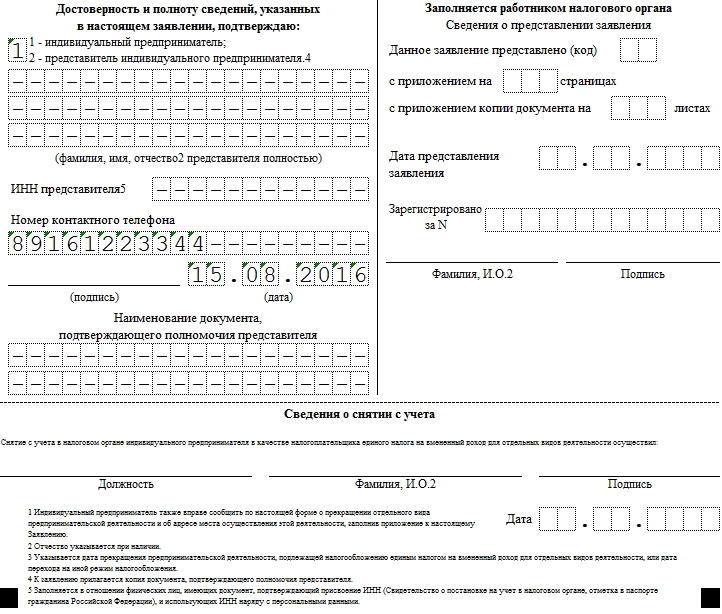

Сроки и особенности подачи

Заявление по форме ЕНВД-4 подают в тот же орган, что и ЕНВД-2 (о регистрации ИП как плательщика единого налога на вмененный доход). По общим правилам следует уведомить налоговую в течение 5 дней после прекращения деятельности. Если сроки не были выдержаны, то датой будет последний день месяца, в который оформлен бланк.

При переходе на другую систему налогообложения (код 2) указывается дата регистрации как плательщика УСН или другого налога.

Когда форма ЕНВД-4 не нужна

Единственный случай, когда форма ЕНВД-4 не нужна — закрытие предприятия на едином налоге на вмененный доход. Тут понадобится заполнять ЕНВД-3. Во всех остальных случаях, когда предприниматель решает отказаться от спецрежима, следует заполнить и сдать заявление, так как выход из ЕНВД не происходит автоматически. Отсутствие отчетности может привести только к появлению и дальнейшему росту штрафа.

assistentus.ru

Порядок снятия с учета ЕНВД в 2017–2018 годах (сроки, заявление)

Снятие с учета ЕНВД — 2017 и 2018 годы не изменили данную процедуру — может быть как обязательным, так и добровольным. Как правильно осуществить уход с вмененки, рассмотрено в нашей рубрике «Снятие с ЕНВД».

Когда необходимо заявление о снятии с учета ЕНВД

Применение режима налогообложения под названием ЕНВД носит добровольный характер, однако чтобы начать работу на нём, необходимо осуществить постановку на учет в налоговых органах. Поэтому, когда налогоплательщик принимает решение уйти с ЕНВД, он должен также поставить об этом в известность налоговые органы и пройти процедуру снятия с учета в ФНС.

Добровольный уход с ЕНВД может быть обусловлен следующими факторами:

Подробнее о том, что еще может повлиять на уход с ЕНВД, можно узнать из этого материала.

Обратите внимание еще на одну ситуацию: налогоплательщик не попадает ни под одно из указанных выше оснований, а просто перенес место ведения деятельности. Влечет ли это за собой обязанность снятия с учета в ФНС?

Где найти бланк заявления на снятие с ЕНВД 2017-2018 годов

Бланк заявления, на основании которого налоговый орган снимает с ЕНВД налогоплательщика, различается для предпринимателей и компаний. Форма для ИП называется ЕНВД-4, а для организаций — ЕНВД-3.

Указанные документы можно скачать здесь.

Какие сроки нужно соблюсти для подачи заявления о снятии с ЕНВД

Осуществляя уход с вмененки, плательщик должен подать заявление о снятии с учета в течение 5 дней с того момента, когда он перестал работать на ЕНВД. При этом порядок исчисления срока снятия с учета ЕНВД разный:

Получив такое заявление, налоговые органы, в свою очередь, обязаны снять плательщика с учета в течение 5 дней с даты его подачи. После снятия с учета ИФНС высылает соответствующее уведомление.

Подробнее о нем можно узнать здесь.

Бывает и так, что «вмененщик» в указанный для подачи заявления срок не уложился. Тогда налоговая не исполнит его в отведенный законом 5-дневный период.

Когда ИФНС снимет с учета такого плательщика, говорится в этом материале.

Снявшись с налогового учета, важно не забыть представить декларацию по ЕНВД.

В какую инспекцию нужно подать последний отчет, рассказано в материале «Снялись с учета по ЕНВД? Не забудьте сдать декларацию».

Как оформить заявление о снятии с учета ЕНВД для ООО

В форме ЕНВД-3 компании должны указать следующие данные:

Как это корректно сделать, уточняется здесь.

Как ИП следует оформить заявление о снятии с учета ЕНВД

В заявлении ИП указывает сведения:

О том, что еще необходимо отразить в данной форме, говорится в нашем материале.

Итак, снятие с учета должно сопровождаться обязательным уведомлением об этом факте налоговых органов. Как это сделать правильно, помогут разобраться материалы нашей постоянно обновляющейся рубрики «Снятие с ЕНВД».

nalog-nalog.ru

ЕНВД для предпринимателей до 01.01.2021 года

C 01.01.2013 года произошли существенные изменения в режиме ЕНВД (единый налог на вмененный доход), главное из которых является то, что ЕНВД перестал быть обязательным. Теперь переход на вмененку осуществляется добровольно. В этой статье мы рассмотрим особенности режима ЕНВД. С учетом того, что вмененка будет продолжать действовать до 01.01.2021 года тема актуальная.

C 01.01.2013 года произошли существенные изменения в режиме ЕНВД (единый налог на вмененный доход), главное из которых является то, что ЕНВД перестал быть обязательным. Теперь переход на вмененку осуществляется добровольно. В этой статье мы рассмотрим особенности режима ЕНВД. С учетом того, что вмененка будет продолжать действовать до 01.01.2021 года тема актуальная.

Виды деятельности, облагаемой ЕНВД

Виды деятельности, которые могут облагаться ЕНВД, устанавливает Налоговый кодекс Российской Федерации, а вот решения о том, будут ли они облагаться единым налогом или нет в конкретном регионе, принимаются непосредственно местными властями.

К видам предпринимательской деятельности, которые могут облагаться единым налогом на вмененный доход, относятся:

Таким образом, если на территории муниципального образования будет принято решение о налогообложении указанных (или какого-либо из указанных) видов деятельности налогом на вмененный доход, предприниматель вправе перейти на этот режим налогообложения. Для этого надо будет встать на учет в налоговом органе.

Вместе с тем, не все предприниматели вправе перейти на вмененку. Н е смогут перейти на ЕНВД предприниматели, средняя численность сотрудников (работников и лиц, работающих по договорам гражданско-правового характера) которых превышает 100 человек. Рекомендую посмотреть следующее видео, в котором подробно рассказано о режиме ЕНВД, видах деятельности на ЕНВД , порядке расчета ЕНВД и перехода на ЕНВД , отчетности на ЕНВД . Об изменениях ЕНВД в 2016 году читайте в специальной статье по приведенной ссылке.

Режим ЕНВД

При переходе на вмененку предприниматели освобождаются от уплаты налога на доходы физических лиц (в отношении доходов, полученных от доходов, облагаемых единым налогом на вмененный доход), налога на имущество (в отношении имущества, которое используется при осуществлении деятельности, облагаемой налогом на вмененный доход), налога на добавленную стоимость (в отношении реализации товаров, работ, услуг при осуществлении деятельности, облагаемой единым налогом).

В следующей брошюре, подготовленной сотрудниками ФНС России, подробно рассказано о режиме ЕНВД.

Ставка единого налога составляет 15 % (для сравнения НДФЛ — 13 %, УСН — 6% или от 5 до 15%, патентная система налогообложения — 6 %). Но особенность ЕНВД в том, что эта ставка применяется не к фактическому доходу, а к так называемому вмененному, предполагаемому доходу предпринимателя. Кроме того, ИП на ЕНВД могут уменьшить налог на сумму уплаченных страховых взносов. Смотрите как в следующем видео.

Расчет ЕНВД

Размер «вмененного дохода» определяется на основе базовой доходности, которая установлена Налоговым кодексом Российской Федерации.

Например, для оказания бытовых услуг базовая доходность составляет 7500 рублей в месяц на одного работника. Если на ИП, оказывающего бытовые услуги населению (ремонт обуви, ремонт мебели, услуги фотоателье и т.д.) работает 4 работника, то величина вмененного дохода составит 7500 х 4 = 30000 рублей в месяц. При этом размер фактически полученного дохода в этом месяце (например, 10 000 руб. или 200 000 рублей) значения для обложения единым налогом не имеет. Налог будет уплачен только с вмененного дохода в размере 30 000 рублей.

Размер единого налога на «вмененку», подлежащего уплате, составляет 15 % от суммы вмененного дохода. При этом для расчета суммы налога вмененный доход подлежит корректировке на поправочные коэффициенты (К1 и К2).

Коэффициент К1

Коэффициент К1 устанавливается для учета изменения потребительских цен на товары, работы, услуги по сравнению с предшествующим периодом. Коэффициент К1 определяется ежегодно .

Коэффициент К2

Коэффициент К2 может быть установлен местными органами власти и предназначается для учета особенностей ведения предпринимательской деятельности, в том числе сезонности, места ведения деятельности и других факторов. Его размер может быть установлен в пределах от 0,005 до 1 включительно. Ниже вы можете ознакомиться с значениями коэффициента К2 в отдельных муниципальных образованиях.

Как узнать К2, применяющийся в конкретном муниципальном образовании, смотрите в следующей видеозаписи.

Таким образом, расчет единого налога , подлежащего уплате, можно произвести по следующей формуле:

Единый налог на вмененный доход = вмененный доход (базовая доходность х физический показатель) х К1 х К2 х 0,15 (15 %/100%). Как учитывать физический показатель по отдельным видам деятельности согласно последним разъяснениям ВАС РФ 2013 года, вы можете прочитать в этой статье .

По каким КБК платить ЕНВД смотрите в нижеприведенной таблице.

russia-in-law.ru

Как открыть ИП в 2018 году? Пошаговая инструкция для начинающих и ответы на частые вопросы!

Добрый день, будущие ИП!

Наступил 2018 год и я решил обновить статью по открытию ИП для тех, кто хочет стать предпринимателем. Почему я регулярно обновляю эту статью?

Все просто. Дело в том, что каждый год появляются новые законы, возникают некоторые нюансы и так далее. Грубо говоря, если Вы прочитаете где-то статью по открытию ИП двух-трех летней давности, то скорее всего наделаете ошибок при регистрации ИП. А то и вовсе Вам откажут в налоговой после проверки документов, которые Вы туда отнесете…

Вот и в 2018 году произошли некоторые изменения, о которых нужно знать. О них и поговорим в этой статье

- Стоит отметить, что изменения в процедуре открытия в 2018 году больше связаны с тем, что будущих предпринимателей все чаще перенаправляют на регистрацию ИП из налоговых инспекций в так называемые МФЦ (многофункциональные центры).

- Также, насколько мне известно, в 2018 году планируется полная передача этой процедуры под управление МФЦ, чтобы немного разгрузить налоговые инспекции (за исключением небольших городов, где просто нет МФЦ, или они находятся слишком далеко).

- Но следует понимать, что с налоговиками все равно придется встречаться в будущем =) Например, при подаче заявления о переходе на выбранную систему налогообложения. Или, при возможной проверке с их стороны.

- Для тех, кто будет регистрироваться в декабре, изменится понятие первого налогового периода. Но об этом читайте в конце статьи.

- Шаг №1: Выбор кодов по ОКВЭД;

- Шаг №2: Выбор системы налогообложения;

- Шаг №3: Оплата госпошлины;

- Шаг №4: Где нужно встать на учет в качестве ИП?;

- Шаг №6: Даем пакет документов в налоговую инспекцию;

- Шаг №7: Получаем готовые документы на ИП;

- Шаг №8: Разобраться с ПФР и ФФОМС.

- Паспорт гражданина РФ

- Копия паспорта (все страницы. Копии страниц сшить между собой). Нужна в том случае, если вы будете отправлять документы по почте.

- Копия свидетельства с номером ИНН физ. лица (если есть).

- Квитанция об уплате государственной пошлины за регистрацию ИП.

- Заявление о регистрации физ. лица в качестве ИП по форме Р21001. Если заявитель не будет сдавать документы лично, то заявление нужно заверить у нотариуса (удостоверить подпись заявителя). В противном случае этого можно не делать.

- Заявление на применение УСН по форме №26.2-1 (как правильно оформить – можно подглядеть опять же на сайте налоговой. Сознательно не привожу пример заполнения, так как везде разные требования и нюансы)

- Расписка в получении документов (обязательно возьмите ее)

- Заявления на применение УСН

- Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя с указанным номером ОГРНИП (основной государственный регистрационный номер индивидуального предпринимателя) (с 1-го января 2017 года больше не выдается. Подробнее вот здесь https://dmitry-robionek.ru/zakon/svidetelstva-o-registracii-ip-otmenjat-1-janvarja-2017-goda.html

- Свидетельство о постановке на учет в налоговом органе.

- Лист записи из единого государственного реестра индивидуальных предпринимателей (ЕГРИП) (см. ссылку выше).

- Оригиналы и ксерокопии Свидетельства о регистрации ИП (с номером ОГРНИП)

- ИНН

- Пенсионное свидетельство. (которое “зелененькое” : )

- Заявление о регистрации физ. лица в качестве ИП по форме Р21001.

- Заявление на применение УСН по форме №26.2-1 (если выберете УСН, конечно).

- Квитанция на уплату госпошлины.

- В общем случае — да можно. Только нужно понимать, что Вам все равно придется платить обязательные страховые взносы на медицинское и пенсионное страхование «за себя» как ИП в полно объеме. То, что за вас платит в ПФР Ваш работодатель — не имеет никакого значение на размер взносов ИП на пенсионное и мед. страхование.

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2018 год

- И многое другое!

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2018 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Кстати, в этой-же статье я расскажу о главных нововведениях на 2019 год, которые интересуют прежде всего ИП-новичков. Да, уже сейчас готовятся изменения, которые начнут действовать со следующего года.

Но об этом всем мы поговорим в самом конце статьи и в комментариях. Также рассмотрим в конце наиболее частые вопросы от новичков

Но прежде чем двигаться далее, обращу Ваше внимание, что у меня есть полное руководство по регистрации ИП на 2018 год. В нем я рассматриваю каждый этап открытия более подробно и тщательно: https://dmitry-robionek.ru/kniga-open-ip-2018

С примерами оформления нужных документов и отвечаю на многие вопросы, которые не рассмотрены здесь.

Но для начала можете прочитать эту статью – этого тоже достаточно, чтобы самостоятельно открыть ИП и сэкономить на посредниках.

Итак, приступим:

На самом деле, процедура регистрации ИП довольно простая, но требует внимательности на каждом шагу. Достаточно сделать ошибку на каком-либо этапе, и придется снова бегать с бумажками по бюрократическому кругу =). Но тем не менее, с этой процедурой сможет разобраться КАЖДЫЙ человек.

И совершенно нет никакого смысла платить сторонним компаниям, которые берут с людей по 4-6 тысяч за эту примитивную процедуру. Поэтому внимательно прочтите эту статью, чтобы понять, насколько это просто! Я постараюсь все этапы процедуры открытия описывать максимально ясно и понятно.

Прежде чем читать дальше, нужно понять, что открытие ИП складывается из следующих шагов:

Вот и рассмотрим тезисно каждый шаг в этой статье.

Шаг №1: Вы должны ясно понимать, чем будете заниматься. И подобрать соответствующие коды деятельности по ОКВЭД

Дело в том, что для каждого вида предпринимательской деятельности чиновники придумали так называемы коды по ОКВЭД (Общероссийский Классификатор Видов Деятельности). Грубо говоря, для КАЖДОГО вида предпринимательской деятельности существует уникальный код по ОКВЭД.

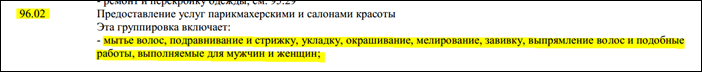

Например, Вы решили открыть парикмахерскую и баню при ней =). Тогда Вам необходимо указать при открытии соответствующий код по ОКВЭД.

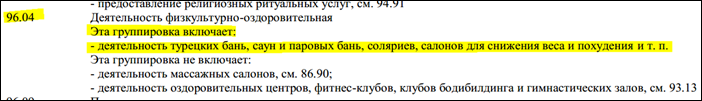

Пример кода по ОКВЭД-2 для парикмахеров

Пример кода по ОКВЭД-2 для парикмахеров

Пример кода по ОКВЭД-2 для тех, кто хочет открыть баню =)

Пример кода по ОКВЭД-2 для тех, кто хочет открыть баню =)

И так для каждого вида деятельности, которым Вы будет заниматься, нужно подобрать свой код по этому справочнику.

У начинающих ИП сразу возникает вопрос о том, где взять эти непонятные коды по ОКВЭД….

И вот тут нас поджидает первая небольшая проблема. Дело в том, что с 1-го января 2017 года ввели НОВЫЙ справочник по кодам ОКВЭД, который называется “ ОКВЭД-2” . На двух картинках выше приведены коды именно по ОКВЭД-2.

Поэтому, теперь при выборе кодов деятельности в 2018 г. (и в последующие годы) используем только ОКВЭД-2!

Итак, на этом шаге Вы должны подобрать несколько видом деятельности по ОКВЭД, которые и будете использовать. Не нужно прописывать их по 100-200 штук. Вы всегда после открытия можете удалить или добавить новые виды деятельности после регистрации. Для этого достаточно подать заявление в свою налоговую инспекцию.

Причем, Вам нужно выбрать ОСНОВНОЙ вид деятельности по ОКВЭД. Это один код, который будет главным, который в целом описывает то, чем будет заниматься ИП. Также Вам нужно подобрать ДОПОЛНИТЕЛЬНЫЕ коды деятельности по ОКВЭД. Например, для парикмахера, логично подобрать несколько кодов, которые тоже относятся к этой деятельности. Думаю, что суть Вам понятна.

Шаг №2. Нужно сразу определиться с системой налогообложения

Очень частая ошибка, когда будущий ИП запускает свое дело, и не имеет ни малейшего представления о том, сколько он должен платить государству налогов. Откладывает этот вопрос “на потом”, а как итог, нарывается на серьезные штрафы и пени.

А то и вовсе не платит налоги, забыв, что у него вообще открыто ИП. Как ни странно, такая ситуация тоже довольно часто встречается.

Прежде чем переходить к следующему шагу Вы должны сесть и посчитать, какая система налогообложения будет выгодной ДЛЯ ВАС.

Мне часто пишут вопрос примерного такого типа: “Открываю ИП… какую систему налогов мне лучше выбрать?”

При этом, нет ни подробностей, нет информации чем он хочет заниматься и.т.д. Мой ответ очень простой: “Понятия не имею”

А если серьезно, то вопрос довольно странный для человека, который решил стать ИП. Прежде чем задавать такой вопрос, необходимо взять калькулятор и хотя бы приблизительно разобраться с основными схемами налогов:

Очень кратко расскажу про “упрощенку” 6% и 15%:

Но для того, чтобы вы не утонули пока в избыточных деталях, кратко поясню про две самые популярные системы налогообложения в России:

1. Это Упрощенная Система Налогообложения (далее УСН) УСН 6%

Если кратко, то ИП на УСН 6% платит 6% от всех полученных денег + взносы в ПФР и ФФОМС

Но помните, что взносы в ПФР и ФФОМС теперь собирает уже налоговая служба России (сокращенно ФНС): https://dmitry-robionek.ru/fiksirovannye-vznosy-ip-2018

2. УСН 15 % “Доходы минус Расходы”

Здесь уже наш ИП платит не 6% от всех доходов, а 15% от разницы между доходами и расходами. + платит те же взносы в ПРФ + ФФОМС

Что выгоднее – вам нужно посчитать на калькуляторе!

Итак, будем считать, что наш ИП выбрал следующие параметры для регистрации своего ИП:

1. Выбрал список кодов по ОКВЭД, которые подходят под будущую предпринимательскую деятельность. И еще раз подчеркну, что эти коды всегда можно будет добавить после открытия ИП. Поэтому не увлекайтесь и подберите не более 10-20 штук.

2. А в качестве системы налогообложения он выбрал УСН 6% (кстати, у меня у самого УСН 6%).

Важно: в нашем примере, мы будем считать, что наш индивидуальный предприниматель сразу хочет перейти на УСН 6%.

Дело в том, что если Вы просто откроете ИП и не напишите заявление о переходе на нужный режим налогообложения (УСН или ПСН или ЕНВД), то автоматически окажетесь на так называемой ОСНО. (Общая система налогообложения).

Находиться на ОСНО – удовольствие сомнительное, прямо скажем. Эта система довольно замороченная, особенно для начинающих ИП. Именно поэтому я настойчиво рекомендую сразу определиться с системой налогообложения, чтобы потом не мучиться на ОСНО.

Шаг №3: Платим госпошлину за открытие ИП. Это нужно сделать ДО подачи документов в налоговую инспекцию!

На данный момент она составляет 800 рублей.

Где взять квитанцию на госпошлину и как ее оплатить? Все очень просто.

Идем на официальный сайт ФНС РФ вот по этой ссылке https://service.nalog.ru/gp2.do и печатаем квитанцию, которую нужно оплатить в любом отделении “СберБанка”.

То есть, еще раз: идете по ссылке выше на официальный сайт Налоговой России, выбираете пункт, «Государственная пошлина за регистрацию ФЛ в качестве ИП» , формируете квитанцию с Вашими данными для оплаты через “СберБанк” наличными.

Обратите внимание , что если будете проходить регистрацию через МФЦ, то нужно выбрать другой пункт «Государственная регистрация ФЛ в качестве ИП (при обращении через многофункциональные центры) .

Нужно лишь внимательно следовать инструкциям на экране, а затем распечатать ее.

ОЧЕНЬ ВАЖНО! Ни в коем случае не теряйте эту квитанцию на оплату госпошлины, после того, как оплатите ее! Она нам понадобится далее, когда будете сдавать пакет документов в налоговую инспекцию.

По откликам читателей блога в комментариях ниже можно прочитать о том, что в 2018 году налоговые инспекции все чаще перенаправляют желающих открыть ИП в МФЦ.

Повторюсь, что в 2018 году подавляющее большинство всех желающих стать ИП, будут перенаправлять на регистрацию в МФЦ. Но в любом случае, проясните этот момент заранее, в своей налоговой инспекции, чтобы оплатить нужный вариант госпошлины.

В противном случае, у Вас просто не примут документы на регистрацию, так как оплачен не тот вариант госпошлины. Если-же сдадите документы, а в процессе их проверки выяснится, что госпошлина была оплачена «не по адресу», то вам откажут в регистрации ИП. И вернуть деньги за неверно оплаченную госпошлину в этом случае не получится.

Шаг №4: Где нужно вставать на учет как ИП? В какую инспекцию нужно нести пакет документов?

Отыщите на сайте налоговой адрес инспекции, которая закреплена к адресу Вашего жительства. Напомню, что порядок регистрации ИП регламентирован нормами Федерального закона от 8 августа 2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Не поленитесь, изучите этот закон и многие вопросы отпадут: http://www.nalog.ru/rn53/ip/interest/reg_ip/petition/3921906/ (Это сайт Новгородской Налоговой, но там можно выбрать любой регион РФ) После этого позвоните в свою инспекцию и уточните, что именно в ней нужно будет проходить регистрацию.

На этом этапе часто раздается примерно вот такой вопрос “ Я живу не по прописке, в другом городе.. Куда нести пакет документов?”

К сожалению, в законе четко сказано, что ИП регистрируется в той инспекции, которая закреплена за ним по прописке в паспорте. Поэтому, придется делать именно так.

Но Вы можете это сделать удаленно, послав пакет документов заказным письмом, с описью содержимого.

Но я все-таки советую это сделать при личном визите в инспекцию, так как практика показывает, что при личном общении с сотрудником налоговой могут появиться другие вопросы с их стороны. Например, вопросы с их стороны по оформлению самих документов или по составу пакета документов.

Шаг №5: Какие документы нужны для открытия ИП в 2018 году?

Для Граждан России:

Для НЕ ГРАЖДАН России:

Список документов в этом случае ОТЛИЧАЕТСЯ и советую прочитать вот эту статью:

Итак, будем считать, что необходимый пакет документов Вы собрали и бережно положили в красивую папку : )

6 Шаг. Сдаем готовый пакет документов в налоговую

Подготовленные документы нужно сдать в свою налоговую и одновременно познакомиться с инспекторами : ). Конечно, можно отправить пакет документов по почте, но я предпочел бы съездить лично, и ознакомиться с местом, где я буду часто бывать. После того, как сдали документы ИП, в регистрирующем органе должны выдать экземпляры следующих документов:

Обратите внимание, чтобы на экземпляре уведомления на применение УСН стояла подпись, дата и печать. Теперь остается подождать несколько дней и еще раз подумать о том, нужно ли Вам ИП : )

Разумеется, что Вы можете подать заявление о переходе на другую систему налогообложения. Например, на ПСН.

Главное, что нужно это сделать СРАЗУ при подаче документов на регистрацию ИП. Правда, некоторые инспекции принимают такие заявления о переходе на нужную Вам систему налогообложения ПОСЛЕ регистрации ИП. Значит, Вам нужно подать это заявление В ДЕНЬ ПОЛУЧЕНИЯ документов по вновь зарегистрированному ИП.

Не тяните с этим вопросом! Иначе на автомате попадете на ОСНО!

Шаг №7. Получение регистрационных документов

Если с документами все нормально, то через 3 (три) рабочих дня с момента подачи документов, Вам обязаны выдать документы, подтверждающий Ваш новый статус в качестве Индивидуального Предпринимателя.

Вот, что получите в инспекции через три рабочих дня:

Обратите внимание, что вам не дадут на руки документ, подтверждающий, что вы можете пользоваться УСН (упрощенной системой налогообложения)

Дело в том, что заявление на применение УСН носит уведомительный характер, поэтому применять УСН можно с даты постановки на учет. Во избежание возможных проблем в будущем, в налоговой можно запросить информационное письмо по форме 26.2-7 о переходе на УСН.

Для его получения в свою инспекцию нужно подать соответствующий запрос.

Обратите внимание, что начиная с 29 апреля 2018 года ФНС и МФЦ планирует выдавать документы по решению о регистрации ИП в электронном виде. То есть, будут посылать их прямо на электронную почту предпринимателя. Поэтому, когда будете заполнять заявление по форме Р21001 обязательно укажите свою электронную почту.

Шаг №8. Регистрация в ПФР, ФФОМС

Ваша инспекция отправит сведения о зарегистрированном ИП в Пенсионный фонд Российской Федерации (ПФР), который в настоящее время еще администрирует взносы в Фонд Обязательного Медицинского Страхования (ФФОМС). Через какое-то время по почте должны прийти свидетельство (извещение) о регистрации в ПФР и ФФОМС.

Обязательно сохраните его, оно Вам обязательно потом пригодится. В случае если извещение о регистрации в ПФР не пришло, нужно лично предоставить им следующие документы:

После чего Вам должны выдать извещение о постановке на учет в ПФР.

Шаг №9. Какие бланки могут понадобиться для этой процедуры?

Если Вы дочитали эту статью, до конца, то поняли, что понадобится заполнить несколько документов + сделать несколько ксерокопий документов. Вам понадобится заполнить:

Как заполнить все эти документы?

Вот как раз за заполнение этих документов хитрые дельцы берут от 2000 до 6000 рублей за оформление этих документов. Но поверьте, там нет ничего сложного. И совсем необязательно платить по 6 000 рублей за то, что можете сделать сами.

Все примеры по заполнению документов Вы можете изучить вот здесь: https://dmitry-robionek.ru/kniga-open-ip-2018

Частые вопросы от начинающих ИП

Понятно, что открыть ИП и выбрать систему налогообложения – это только самое начало славного пути будущих миллиардеров : ) И большинство новичков сталкиваются просто с огромным количеством вопросов…

Давайте рассмотрим некоторые из них:

Я слышал, что есть налоговые каникулы для ИП. Как их получить? Какие условия нужно выполнить?

Вопрос очень частый, и чтобы два раза не вставать, я записал небольшое видео по этому вопросу:

Нужен ли мне юрадрес для ИП?

Нет, не нужен. На всех документах будет указан Ваш адрес по прописке в паспорте. Разумеется, Вы можете арендовать офис и указывать его адрес на сайте, визитках и.т.д.

Но на официальных документах, таких как: декларации, отчетность в налоговую, в ПФР, на актах о выполненных работах будет написано что-то вроде “ИП Иванов Иван Иванович, г. Иваново, улица Ивановская, дом 1, кв. 1”

Нужна ли мне печать?

Нет, она необязательна. Но все равно закажите ее, так как это вопрос 300-500 рублей. Дело в том, что многие компании требуют документы только с печатью. Это незаконно, но спорить со всеми такими ортодоксами – только время терять.

Печать ИП не обязан регистрировать.

Нужен ли мне счет в банке?

На самом деле, счет в банке для ИП не обязателен. Многие умудряются годами без него работать, но я считаю что так делать – не очень правильно.

Могут ли мне отказать в открытии ИП?

Да, могут. Но при этом обязаны выдать письменное пояснение с указанием причины отказа. Но, как показывает практика – большинство отказов связано с неправильно оформленными документами на регистрацию ИП.

Если я открыл ИП в конце года, нужно ли отчитываться?

Довольно частая ошибка начинающих ИП, которые откроются, например, в декабре 2017-го года, и думают, что им не придется сдавать отчетность в 2018 году по итогам предыдущего года. Не сдают декларацию, например, а затем им блокируют счет ИП в банке…

Мол, ИП открыто за несколько дней до конца года, а значит никакой отчетности сдавать не нужно…

Это серьезная ошибка, так как отчетность придется сдавать, даже за несколько дней в конце предыдущего года.

Вот здесь более подробная статья по этому поводу:

Обновление для тех, кто будет открываться в декабре . Прочтите вот эту статью, так как правила изменились для некоторых категорий ИП, в зависимости от системы налогообложения. Закон приняли совсем недавно, многое изменится для тех, кто будет регистрироваться в самом конце года… Сам жду официальных пояснений. Но эта новость НЕ касается тех, кто будет открываться в другие месяцы года, кроме декабря.

Должен ли ИП-пенсионер платить обязательные страховые взносы?

К сожалению, никаких льгот для ИП-пенсионеров по обязательным взносам на пенсионное и медицинское страхование нет.

То, что ИП уже является пенсионером, не имеет никакого значения. Почему так происходит, читайте вот здесь: https://dmitry-robionek.ru/populjarnye-voprosy/ip-pensioner-i-objazatelnye-vznosy.html

Можно ли одновременно быть ИП и работать наемным сотрудником в другой компании? Меня за это накажут? =)

Большинство осторожных ИП так и начинают свое дело. По-началу совмещают, как говорят «работу на дядю» и пробуют силы в собственном бизнесе.

Также нужно понимать, что некоторым категориям граждане нельзя быть ИП. Это, как правило, представители силовых ведомств, военные, госслужащие и так далее.

И в этому случае, действительно могут наказать =)

Что изменится в 2019 году для начинающих ИП?

Да, уже сейчас вовсю готовятся новые законопроекты на следующие годы. Кратко расскажу о самых главных из них. Разумеется, изменений в 2019 году будет намного больше, но я выделил из массы инициатив то, что интересует прежде всего ИП-новичков.

Самый главный тренд в 2019 году следующий: усиленное внедрение так называемой «цифровой экономики». Например, будут освобождать от сдачи налоговой декларации по УСН тех ИП, которые будут применять онлайн-кассы. Я уже писал об этом нововведении в отдельной статье вот здесь: https://dmitry-robionek.ru/zakon/osvobozhdenie-ot-nalogovoj-otchetnosti.html

Состоится завершающий этап по переходу на онлайн-кассы, который случится 1 июля 2019 года. Подробнее вот здесь: https://dmitry-robionek.ru/zakon/ob-otsrochke-po-onlajn-kassam-do-1-ijulja-2019.html

Уже сейчас готовится законопроект о продлении так называемых надзорных каникул по 2022 год включительно. Напомню, что они и сейчас действуют, но до конца 2018 года. Подробнее вот здесь: https://dmitry-robionek.ru/shtraf/nadzornye-kanikuly-prodljat-po-2022-god.html

Также давно известен размер страховых взносов на обязательное пенсионное и медицинское страхование на 2019 и 2020 года. Они уже прямо указаны в Налоговом Кодексе РФ. Подробнее вот здесь: https://dmitry-robionek.ru/zakon/fiksirovannye-vznosy-ip-2019-2020.html

Подведем итог

На самом деле, Вопросов после открытия ИП у вас будет море : )

Почитайте мой сайт, воспользуйтесь поиском по сайту – наверняка Вы найдете ответ на мучающий Вас вопрос.

Готово подробное пошаговое руководство по открытию ИП в 2018 году. Эта книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2018 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2018 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2018 году?»

В книге рассмотрены:

С уважением, Дмитрий.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Нужно ли брать справку о том что нет судимости?

Нет, не нужно. Дело в том, что налоговики сами ее запросят по своим каналам, если ваша деятельность будет касаться работы с несовершеннолетними:

справка о наличии (отсутствии) судимости и (или) факта уголовного преследования либо о прекращении уголовного преследования по реабилитирующим основаниям, выданная физическому лицу, регистрируемому в качестве индивидуального предпринимателя, в порядке и по форме, которые устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере внутренних дел (в случае, если данное физическое лицо намерено осуществлять определенные виды предпринимательской деятельности в сфере образования, воспитания, развития несовершеннолетних, организации их отдыха и оздоровления, медицинского обеспечения, социальной защиты и социального обслуживания, в сфере детско-юношеского спорта, культуры и искусства с участием несовершеннолетних, перечень которых утверждается Правительством Российской Федерации). Указанный документ представляется по межведомственному запросу регистрирующего органа федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере внутренних дел, в порядке и сроки, которые установлены Правительством Российской Федерации;

(пп. «к» введен Федеральным законом от 23.12.2010 N 387-ФЗ, в ред. Федерального закона от 01.07.2011 N 169-ФЗ)

Доброй ночи.Нужно ли открывать ИП,если я хочу установить детские надувные батуты в парке?

Любая предпринимательская деятельность должна быть законно оформлена. Либо ИП, либо ООО открывайте.

Тем более, что речь идет о работе с детьми.

Здравствуйте!

Подскажите, если в налоговую можно написать заявление, чтобы предоставили документы по фактическому адресу, то как быть с ПФ?Ибо нет возможности получить по месту прописки…

Екатерина, насколько знаю, Почта России предоставляет услугу пересылки корреспонденции на другой адрес.

Свяжитесь со своим отделением по месту прописки, они подскажут как оформить эту услугу.

К сожалению, это другой край страны, поэтому и интересует вопрос каким образом ПФ отсылает после регистрации, распространяется ли то заявление и на него(раз уж связь между ними есть)

Здравствуйте. У меня такой вопрос: могу ли я подать документы на открытие нового ип, на следующий день, после подачи документов на закрытие старого?

Подать можете что угодно и куда угодно, но Вам откажут в открытии ИП, т.к. должен пройти некоторый промежуток времени.

Верно, вот так сразу это провернуть не получится)

НА СКОЛЬКО ДЛИТЕЛЬНЫЙ СРОК ДОЛЖЕН ПРОЙТИ?

Не допускается государственная регистрация физического лица в качестве индивидуального предпринимателя, если не утратила силу его государственная регистрация в таком качестве.

(п. 4 статьи 22.1 Федеральный закон от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Таким образом, подать документы на регистрацию нового ИП можно сразу после утраты силы гос регистрации первого ИП

1.Если я имею торговую площадь в собственности (вид деятельности торгово-закупочная) ,могу я применять только УСН или нужно еще ЕНВД?

Сария, это на ваше усмотрение. Что выберете, то и будете применять.

В январе 2017 открыл ИП с наемными работниками, зарегистрировался как работодатель в ФСС, а в ПФР сказали что с нового года данной регистрацией больше не занимаются. Что делать дальше.

В ФНС обращайтесь. Теперь там нужно вставать на учет, если есть наемные работники.

Сергей, извините, вы так у себя и не узнали, как все же регистрировать работников у ИП? В нашей налоговой ничего не знают. С ФСС проблем нет, получили от них уведомление, а вот что делать с налоговой, не знаем?

Добрый день!можно ли обьединить несколько видов деятельности под один ИП?

Добрый день

Да, конечно. Просто в заявлении на открытие ИП нужно указать один основной код по ОКВЭД-2 и несколько дополнительных

Разумеется, для каждого вида деятельности открывать новое ИП не нужно, как часто думают начинающие =) (да и не получится это сделать).

Дмитрий, день добрый

Могу ли я открыть ИП в одном городе (по месту прописки), а арендовать помещение и вести фактическую деятельность в другом городе? И, нужно ли для этого обращаться в ФНС по месту ведения деятельности?

Спасибо.

Можете. Но в некоторых случаях все равно будете контактировать с налоговой другого города.

Доброе время суток Дмитрий. Если у меня наложен арест на банковскую карту по какой либо причине, я могу зарегистрироваться ИП? Спасибо.

Карту не могут арестовать. Только счет, но не понятно по какой причине это у вас произошло…

Добрый день. Хочу зарегистрировать ИП для Соляной пещеры, потом в ней продавать биомороженное и кислородные коктейли — встало несколько вопросов:

1. Какой вид налогообложения выбрать

2. Какие лучше выбрать ОКВЭДы для биомороженного и кислородных коктейлей.

3. Нужна ли ККМ или можно без нее обойтись (Знакомые просто выписывают копии чеков и ставят печати)

Заранее благодарю, если хоть на что то ответите =)

Виталий, систему налогообложения нужно просчитывать самостоятельно. Что выгоднее — на то и подавайте заявление.

ИП на патенте и ЕНВД могут работать без ККМ, но этот порядок сохранится только до 1-го июля 2018 года.(но те, кто продают алкоголь, уже с 31 марта 2017 года обязаны их использовать)

Так-что учтите этот момент.

Добрый день,

А с 1 июля 2018 г. изменится порядок пользования ККМ для юр лиц? Я имею в виду ИП нужно будет ККМ закупать и кассовые чеки выдавать клиенту?

Спасибо

Жанна, с 1 июля 2017-го. Про онлайн-кассы можно прочитать здесь: https://dmitry-robionek.ru/kkm-2017

Спасибо за предоставленную информацию на сайте, очень помогло, ВОПРОС: открываю ИП , бизнес в лучшем случае с нулевым доходом (для налоговой) являюсь инвалидом 2 группы, запутался какую систему налога обложения выбрать, чтобы не потерять скидку при уплате страховых? СПАСИБО, и как заказать руководство?

Не совсем понятен вопрос.. зачем открывать ИП, если точно не будет деятельности?

Дмитрий, здравствуйте! Сын — программист, получил приглашение на работу в фирме по производству одежды, предложение довольно выгодное, но почему-то с условием: зарегистрировать ИП. С какой целью это делает фирма? Стоит ли принимать такое предложение или это рискованное преприятие?

Елена, добрый день

Не знаю, что именно и по каким причинам предложили Вашему сыну, но в большинстве случаев это делается для того, чтобы не устраивать сотрудника официально. Так меньше возни с отчетами и меньше нагрузки по страховым взноса для работодателя.

То есть, человек не принимают на работу, а предлагают оформиться как ИП. Потом с ним заключают договор на услуги как с ИП. Но нужно понимать, что открыв ИП, придется платить налоги, сдавать отчетность, платить обязательные взносы на пенсионное и медицинское страхование и т.д.

Короче говоря, нужно понимать, что это все нужно будет Вашему сыну делать как ИП.

Дмитрий, добрый вечер!

Подскажите касаемо вопроса выше:

1. Если открыть ИП и усн 6 %, на услугу для другого предприятия, то соответственно не нужно платить налог 13 % из з/п., но на сколько это может быть выгодно, взносы тоже наверно не маленькие на пенсионные и медицинское страхование и т.д.?

2. Если сделать временную регистрацию там где проживаю на сегодняшний день, то я могу открыть ИП по временной регистрации или все же придется ехать в город по месту прописки?

— По первому вопросу не совсем понял, что имеете в виду.

— Нет, только по месту прописки в паспорте.

Здравствуйте! Если я открою ИП, могу ли я одновременно работать где нибудь с официальным трудоустройством?

dmitry-robionek.ru