Кривая налоги

Налоги: сущность и виды. Налоговая система. Кривая Лаффера. Проблема оптимизации налогообложения

Налог – это комплексная категория, имеющая экономическое, финансовое, юридическое значение. В соответствии с Налоговым Кодексом Российской Федерации (НК РФ), под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Из этого определения вытекают четыре признака налога:

- обязательность;

- индивидуальная безвозмездность (односторонность, безэквивалентность и безвозвратность налогов);

- отчуждение денежных средств (переход права собственности от налогоплательщика государству);

- направленность на финансирование деятельности государства.

- По способу взимания различают прямые и косвенные налоги.

Прямые налоги взимаются непосредственно с имущества или доходов налогоплательщика. Окончательным плательщиком прямых налогов выступает владелец имущества (дохода). Эти налоги подразделяются на реальные прямые налоги (уплачиваются с учетом предполагаемого среднего дохода плательщика) и личные прямые налоги (уплачиваются с реально полученного дохода).

Косвенные налогивключаются в цену товаров и услуг. Окончательным плательщиком косвенных налогов является потребитель товара.

В зависимости от объектов взимания косвенные налоги подразделяются на косвенные индивидуальные (облагаются строго определенные группы товаров); косвенные универсальные (облагаются в основном все товары и услуги); фискальные монополии (облагаются все товары, производство и реализация которых сосредоточены в государственных структурах); таможенные пошлины (облагаются товары и услуги при совершении экспортно — импортных операций). - В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, последние подразделяются на: федеральные (общегосударственные), региональныеналоги, местные налоги.

- По целевой направленности введения налогов различают:

абстрактные (общие) налоги, предназначенные для формирования доходной части бюджета в целом;

целевые (специальные) налоги — для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд. - В зависимости от субъекта — налогоплательщика выделяют следующие виды: налоги, взимаемые с физических лиц; налоги, взимаемые с предприятий и организаций; смежные налоги, уплачиваемые и физическими и юридическими лицами.

- По уровню бюджета, в который зачисляется налоговый платеж, различают:

закрепленные налоги, целиком поступающие в тот или иной бюджет или внебюджетный фонд;

регулирующие налоги — поступающие одновременно в различные бюджеты в пропорции, принятой согласно бюджетному законодательству. - По порядку введения налоговые платежи делятся на:

общеобязательные налоги, которые взимаются на всей территории страны независимо от бюджета, в который они поступают;

факультативные налоги, которые предусмотрены основами налоговой системы, но их введение и взимание — компетенция органов местного самоуправления.

Назовем виды налогов по различным классификационным признакам:

Налоговая система – это совокупность всех налогов и сборов, методы и принципы их построения, способы исчисления и взимания, налоговый контроль, устанавливаемые в законодательном порядке. В Российской Федерации система налогов и сборов регулируется статьями 13, 14, 15 НК РФ.

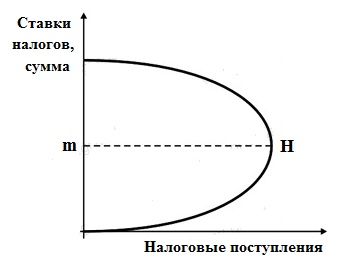

Зависимость между налоговыми поступлениями и динамикой налоговых ставок выражается «Кривой Лаффера»: Повышение налоговых ставок до определенного момента будет вести к увеличению собранных налогов. Дальнейший рост налогов подрывает стимулы к производственной деятельности (так как большая часть дохода должна быть перечислена в государственный бюджет), тормозит рост научно-технического прогресса, замедляет экономический рост и ведет к уменьшению поступлений налогов в бюджет. Изъятие у налогоплательщика значительной суммы доходов (порядка 40-50%) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства.

Для налогоплательщиков привлекательной является низкая налоговая нагрузка (на уровне 15 %). Однако государство при данном уровне нагрузки располагает минимальными возможностями управления развитием экономики. Поэтому высокоразвитые государства стремятся поднять уровень налоговых поступлений, одновременно увеличивая возврат в экономику, социально-культурную сферу части средств, поступивших в бюджет.

www.ekonomika-st.ru

Кривая Лаффера

Фискальная политика

Фискальная политика — целенаправленное манипулирование государственными расходами и налоговыми поступлениями для обеспечения полной занятости, стабильности цен и экономического роста.

Кривая Лаффера

Повышение налоговых ставок до определенного момента будет вести к увеличению собранных налогов. Дальнейший рост налогов подрывает стимулы к производственной деятельности (так как большая часть дохода должна быть перечислена в государственный бюджет), тормозит рост научно-технического прогресса, замедляет экономический рост и ведет к уменьшению поступлений налогов в бюджет.

Данная зависимость выражается в Кривой Лаффера.

На уровне размер налоговых ставок оптимален и обеспечивает наибольшее поступление денежных средств в бюджет.

Налоговые поступления возрастают в периоды экономического подъема и сокращаются в периоды спада.

А трансфертные платежи, напротив, сокращаются в периоды экономического роста и увеличиваются в периоды спада.

Дискреционная бюджетная политика

Дискреционная бюджетно-налоговая политика — это целенаправленные мероприятия правительства по изменению государственных расходов, налогов и сальдо государственного бюджета в целях воздействия на объем национального производства, экономический рост, занятость и динамику цен.

Автоматическая фискальная политика

Автоматическая фискальная политика — предполагает изменение государственных расходов и доходов в ходе циклических колебаний в экономике без принятия специальных решений.

Главными встроенными стабилизаторами являются:

Ставки налогов и кривая Лаффера

Налоговой ставкой, или средней налоговой ставкой, называют долю собранного налога в стоимости налогооблагаемого объекта. Другими словами, налоговая ставка показывает какую часть стоимости налогоплательщик выплачивает в виде налога.

Если — это общая сумма собираемого налога, — доход индивида или прибыль предприятия, то ставку налога можно рассчитать по следующей формуле:

Возникает вопрос, какова же должна быть ставка налога? Во-первых, ставка налога должна обеспечить поступление в государственную казну определенной суммы денег, необходимой для выполнения государством своих функций. Во-вторых, следует учитывать, что высокие ставки снижают экономическую активность в стране.

Американский экономист Артур Лаффер предположил, что между ставкой налога и налоговыми поступлениями существует не линейная, а более сложная связь.

Нелинейная зависимость говорит о том, что после некоторого значения налоговой ставки tоптим. общие налоговые поступления начинают снижаться. При высоких налоговых ставках будут действовать причины, описанные ранее: экономические агенты либо вообще прекращают свою деятельность, либо уходят в теневой сектор. При ставке налога равной 100% вообще нет смысла прилагать какие-либо усилия, поскольку весь доход будет изъят.

Кривая Лаффера представляет собой красивую модель, однако на практике она почти не применима, так как вывести эту кривую применительно к реальной экономике практически невозможно. Не известна также и та критическая точка, после которой налоговые поступления начинают снижаться. Считается, на основании проводившихся эконометрических расчетов, что оптимальная ставка лежит в интервале 35-45%.

www.grandars.ru

Налоги и налоговая система. Принципы налогообложения. Виды налогов. Кривая Лаффера

Налоги — это обязательные платежи, взимаемые государством с юридических и физических лиц на основе установленного законодательства. Исторически они возникли с появлением государства в виде «взносов граждан» для содержания публичной власти.

В современных развитых странах налоги обеспечивают до 90% поступлений в государственный и примерно 70% в местный бюджеты.

Налоговая политика является одним из важнейших методов государственного регулирующего воздействия на экономику страны.

Налоговая система строится на основе существующих законодательных актов страны, которыми устанавливаются основные элементы налога. К их числу относятся:

Субъекты налоговой системы или налогоплательщики, т. е. физические и юридические лица, которые в соответствии с существующим законодательством обязаны платить налоги.

Объекты налоговой системы — доход или имущество, с которого в соответствии с законодательством начисляется налог (заработная плата, прибыль, недвижимое имущество и т. д.).

Источник налога — чистый доход общества.

Налоговая ставка — это процент или доля, подлежащая уплате с дохода или имущества; налоговая ставка — это размер налога в расчете на единицу налогообложения (с одного рубля дохода, с рубля стоимости имущества и т. д.).

Твердые налоговые ставки — это метод, в соответствии с которым налоговые ставки устанавливаются в абсолютной сумме на единицу облагаемой продукции (тонна нефти, кубометр газа, сотка земли и т. д.).

В зависимости от налоговых ставок налоги делятся на прогрессивные, пропорциональные, регрессивные, дегрессивные.

Прогрессивное налогообложение предполагает, что ставка налогообложения возрастает вместе с ростом размера облагаемого дохода (налоговая ставка по мере роста дохода увеличивается).

Пропорциональное налогообложение означает, что норма налогообложения не зависит от размера подлежащего налогообложению базового дохода (независимо от размера дохода действует единая налоговая ставка).

Регрессивное налогообложение — по мере увеличения дохода норма налогообложения понижается.

Дегрессивное налогообложение предполагает увеличение налоговой ставки по мере роста базового дохода. При этом прирост нормы налогообложения по мере роста базового дохода снижается, т. е. каждый последующий прирост нормы налогообложения меньше предыдущего.

Функции налогов. При выборе системы налогообложения необходимо учитывать функции, выполняемые налогами.

Сущность фискальной функции сводится к тому, чтобы с помощью налогов создать централизованные денежные средства и обеспечить за счет этого материальные условия для функционирования государства.

Экономическая функция предполагает выполнение налогами активных действий при осуществлении экономических процессов. Налоги, участвуя в перераспределении финансовых средств, оказывают стимулирующее воздействие на темпы экономического роста; усиливают или ослабляют накопление капитала; расширяют или сужают платежеспособный спрос населения.

Принципы налогообложения. Система налогообложения должна основываться на определенных принципах. В этом отношении не потеряли своего актуального значения знаменитые четыре основополагающих принципа налогообложения, сформулированные А. Смитом.

Принцип справедливости. Все граждане государства должны участвовать в содержании правительства соответственно доходу, который они получают под покровительством и защитой государства.

Принцип определенности. Налог, вносимый каждым отдельным гражданином страны, должен быть точно определен по сумме, сроку и способу уплаты.

Принцип удобности. При взимании налога необходимо устанавливать время и способ внесения налога с точки зрения удобства плательщика.

Принцип экономии заключается в снижении издержек, связанных с взиманием налога. Система налогообложения должна быть построена таким образом, чтобы из кармана народа изымалось как можно меньше средств сверх того, что поступает в казну государства. Если, например, сбор налога требует большой армии чиновников, то их заработная плата может поглотить значительную сумму от налоговых поступлений.

Кроме этого, система налогообложения должна быть понятной для налогоплательщика, а объект налога должен иметь защиту от нередко наблюдаемого в настоящее время двойного, тройного обложения.

Принципы рациональной системы налогообложения сформулированы известным немецким экономистом Х. Халлером.

Принцип дешевизны налогообложения. Налогообложение должно быть построено таким образом, чтобы затраты государства на его реализацию были настолько низки, насколько это возможно.

Принцип дешевизны уплаты налогов. Система налогообложения должна быть такой, чтобы затраты налогоплательщика и процедура выплаты налогов были настолько низки, насколько это возможно.

Принцип ограничения бремени налогов. Налогообложение должно быть как можно менее ощутимым для налогоплательщика, с тем чтобы оказывать минимальное негативное воздействие на его экономическую активность.

К настоящему времени сложились две основные концепции налогообложения.

Первая концепция основана на установлении размера налогов пропорционально тем выгодам, которые получают от государства физические и юридические лица. Речь идет о финансировании тех благ, которыми пользуются хозяйствующие субъекты и получают от них выгоду. Например те, кто пользуются мостами, дорогами и т. д., должны оплачивать расходы, связанные с их содержанием и ремонтом. Осуществление этой концепции связано с трудностями определения личных выгод, получения каждым налогоплательщиком доходов за счет расходов государства на оборону, здравоохранение, просвещение и т. д.

Вторая концепция основана на системе установления размера налогов, которая строится в прямой зависимости от получаемого дохода физическими и юридическими лицами. Данная концепция является более справедливой, рациональной и относительно простой.

Кривая А. Лаффера. При налогообложении весьма важным моментом является установление оптимальных ставок налогов. Общеизвестно, что высокие налоги сдерживают экономическую активность хозяйствующих субъектов, что ведет к сокращению объемов производства и доходов. Низкие налоги усиливают стимулирование производителей и тем самым способствуют расширению производства и увеличению доходов.

Существуют разные подходы к использованию налоговых ставок с целью воздействия на экономические процессы. Одни решают возникшие в экономике проблемы с позиций спроса («экономика спроса»), другие — с позиций предложения («экономика предложения»).

Представители экономики спроса, к числу которых относятся кейнсианцы, например, предлагают при повышении темпов инфляции вводить более высокие налоги. Совокупные доходы и покупательная способность общества уменьшаются, что ведет к ограничению спроса. В результате цены снижаются и инфляция затухает.

Сторонники экономики предложения, наоборот, советуют снижать налоги, что стимулирует производство, ведет к увеличению предложения и снижению темпов инфляции. Они полагают, что высокие налоги увеличивают издержки предприятий, которые перекладываются на потребителя в форме более высоких цен, вызывая тем самым усиление инфляции.

В результате возникает дилемма: представители экономики спроса считают, что спрос создает свое собственное предложение, а сторонники экономики предложения полагают, что предложение создает себе свой спрос. Решение этой дилеммы не имеет однозначного ответа.

В то же время американский экономист Артур Лаффер в начале 1980-х гг. установил, что при повышении ставки налогов доходы государства сначала увеличиваются. Но, если налоговая ставка превысит некую границу, доходы от налоговых поступлений начнут уменьшаться, так как слишком высокие налоги снижают у людей желание работать в «светлой» легальной экономике. Чем выше ставка налога, тем ниже объемы производства и меньше доходы государства. Отображенная графически взаимосвязь между ставками налогов и налоговыми поступлениями получила название кривой Лаффера (рис. 22.1).

Графическое изображение кривой свидетельствует о том, что при нулевой ставке налога поступления в бюджет отсутствуют, при 100%-ной ставке поступ-

Рис. 22.1. Кривая Лаффера

ления в бюджет также отсутствуют. В легальной экономике при отсутствии дохода никто работать не желает, население и предприниматели уходят в теневую экономику. В остальных случаях производители будут работать и платить налоги, которые поступают в бюджет.

Максимальная величина налоговых поступлений в бюджет достигается в точке А при налоговой ставке гА = 50%. Если экономика, находящаяся справа от точки А, сместится в точку В, то уменьшение уровня налоговой ставки до rB в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном периоде — к их увеличению (повышение стимулов к труду приведет к расширению предпринимательской деятельности в легальной экономике).

Следует иметь в виду, что на практике идеи А. Лаффера использовать достаточно трудно, так как кривая Лаффера не дает ответа на вопрос о том, какая ставка налога является максимальной. В разных странах используются различные налоговые ставки, величины которых обусловлены налоговой политикой государства; величиной и структурой государственного сектора; состоянием экономического положения страны и т. д. Считается, что высшая ставка подоходного налогообложения колеблется в пределах 50-70%.

economics.studio

Налоги и налоговая система. Кривая Лаффера

Мощное воздействие на экономическую динамику оказывают не только расходные, но и доходные механизмы бюджета. Налоги образуют основную долю доходной части государственного и местных бюджетов. Отсюда следует приоритетное внимание любого государства к формированию налоговой системы и налоговой политики. Величина налоговой ставки и общая масса изымаемых в госбюджет ресурсов оказывают непосредственное влияние на динамику социального экономического развития общества.

Налог — это принудительно изымаемые государством или местными властями средства с физических и юридических лиц, необходимые для осуществления государством своих функций. Эти сборы производятся на основе государственного законодательства.

Использование налогов в качестве инструмента централизованного воздействия на экономическое развитие государства имеет длительную историю. Первый денежный поголовный налог на граждан был введен еще в Римской империи во II в. н.э.

По мере развития обмена и экономической цивилизации денежные налоги вытесняют другие виды платежей, в том числе натуральный, и становятся господствующими.

В современных условиях налоги выполняют две основные функции: фискальную и экономическую. Фискальная функция является основной. Используя ее, государство формирует денежные фонды. Экономическая функция предполагает использование налогов в качестве инструмента перераспределения национального дохода, заинтересованности производителей и предпринимателей в развитии разнообразных видов деятельности по производству товаров и услуг. Используя эту функцию налогов, государство оказывает влияние на реальный процесс производства и инвестирования капитальных вложений.

Взимание налогов основывается на использовании различных ставок налогов. Различают следующие виды ставок.

Твердые ставки устанавливаются в абсолютной сумме на единицу обложения независимо от размера дохода (тонну, штуку, партию товара, услугу и т.д.).

Пропорциональные ставки действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины.

Прогрессивные ставки предполагают прогрессивное повышение ставки налога по мере возрастания дохода. Этот вид ставок служит инструментом изъятия средств у лиц, получающих большие доходы.

Регрессивные ставки предполагают снижение налога по мере роста дохода. Эти ставки наиболее выгодны лицам, обладающим большими доходами, и наиболее обременительны для физических и юридических лиц, обладающих незначительными доходами.

По платежеспособности и методу взимания налоги подразделяются на прямые и косвенные.

Прямые налоги непосредственно уплачиваются конкретным плательщиком. Как правило, они прямо пропорциональны платежа; способности.

Косвенные налоги — это обязательные платежи, включенные В цену товара или услуги. Значительную часть их образуют акцизы.

По использованию налоги подразделяются на общие, поступающие в общую доходную часть бюджета, и специальные (целевые). Они используются строго на определенные цели. Это налоги, например, на продажу бензина, топлива, смазочных масел и др.

В соответствии с государственным устройством и бюджетной структурой налоги подразделяются на федеральные и местные.

Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей, а также и методов их построения образует налоговую систему. В ней устанавливаются конкретные методы построения и взимания налогов.

Принципы, которым должна отвечать налоговая система, были сформулированы еще А. Смитом и включали принципы нейтральности, справедливости и простоты расчета. Эти принципы не утратили своей значимости до настоящего времени.

Нейтральность налоговой системы заключается в обеспечении равных налоговых стандартов для равных налоговых плательщиков. К сожалению, в странах с переходной экономикой этой нейтральности практически не существует. Широкая дифференциация налогов, разнообразие льгот отраслям и фирмам дискредитируют общество и подрывают экономическую стабильность.

Принцип справедливости обеспечивает возможность равноценного изъятия налоговых средств у различных категорий физических и юридических лиц, не ущемляющего интересов каждого плательщика и в то же время обеспечивающего достаточными средствами бюджетную систему.

Принцип простоты предполагает построение налоговой системы с учетом потребностей общества, возможностей государства и имеющейся базы налогообложения. При этом следует учитывать внутренние и внешние интересы государства и интересы предприятий, отраслей, регионов и граждан. Это предполагает использование набора функциональных инструментов определения облагаемого дохода, налоговой ставки и величины налога, понятных налогосборщикам и налогоплательщикам.

В странах с федеральным устройством при проектировании налоговой системы широко используется принцип равномерного распределения налогового бремени по отдельным регионам и субъектам Федерации.

Количественно уровень налогового бремени можно представить как отношение суммы налогов на душу населения к платежеспособности дохода, или суммы, оставшейся после уплаты налога к платежеспособности.

Можно исчислять уровень налогового бремени по доле налогов в валовом внутреннем продукте:

Kналогового бремени = Σ H / Σ ВВП ,

где Н — сумма налогов; ВВП — валовой внутренний продукт.

Надо заметить, что такой метод сравнительного сопоставления рекомендуется международной организацией ЮНЕСКО.

Правда, исчисление этих количественных характеристик связано с рядом методологических трудностей: это различная покупательная способность денег, трудности суммирования государственных и местных налогов, различия в классификации доходов и счетоводства, в составе населения по уровню доходов и т.д. Вместе с тем этот метод, безусловно, применим при сопоставлении отдельных экономических районов в пределах одного государства.

Налоговые системы развитых стран, построенные с учетом рассматриваемых принципов, предполагают широкое применение стимулирующих льгот. Важнейшими из них являются инвестиционный налоговый кредит, ускоренная амортизация, скидка на истощение недр при добыче природных ресурсов.

Инвестиционный кредит по существу представляет косвенное финансирование государством капитальных вложений частного предпринимательства за счет освобождения от уплаты налога на период окупаемости капиталозатрат. Он рассчитан в основном на внедрение инновационных технологий, замену устаревшего оборудования, производство конкурентоспособных изделий. Cyммa льгот, рассчитанных в процентном отношении к стоимости оборудования, вычитается из суммы налога, а не из облагаемого налогом дохода. Это уменьшает стоимость вновь закупаемого оборудования на величину скидки.

При ускоренной амортизации государство разрешает списывать амортизацию в масштабах, существенно превышающих реальный износ основного капитала. По сути это не что иное, как налоговая субсидия предпринимателю. Повышение амортизационных отчислений уменьшает сумму прибыли, облагаемой налогом, а это ускоряет оборот основного капитала.

Налоговая система, построенная с учетом налоговых льгот и рациональных налоговых ставок, обеспечивает действие стимулирующей функции развития производства и увеличения налоговой базы. Напротив, неоправданное увеличение ставок создает условия снижения объемов производства и «ухода» от уплаты налогов.

Примером крупномасштабных мероприятий по стимулированию общей экономической конъюнктуры может служить крупное снижение налоговых ставок в начале 80-х годов XX в. в США. Теоретическим обоснованием этой программы стали расчеты американского экономиста А.Лаффера, доказавшего, что снижение налоговых ставок до предельной оптимальной величины способствует подъему производства и росту доходов.

Согласно рассуждениям А.Лаффера, чрезмерное повышение налоговых ставок на доходы корпораций снижает у них стимулы к капиталозатратам, тормозит НТП, замедляет экономический рост. Графическое отображение зависимости между доходами бюджета и динамикой налоговых ставок получило название кривой Лаффера (рис. 27.2).

На рис. 27.2 по оси ординат отложены налоговые ставки R , по оси абсцисс — поступления в бюджет ( V ). При увеличении ставки налога R доход государства в результате налогообложения V увеличивается. Оптимальный размер ставки ( R1 ) обеспечивает максимальные поступления в государственный бюджет ( V1 ). При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, а при 100%-м налогообложении доход государства равен нулю, так как никто не хочет работать, не получая дохода.

Повышение или понижение налоговых ставок оказывает тормозящее или стимулирующее воздействие на динамику инвестиций.

Налоговая система любого государства по своей сути не статична, а довольно динамична. Это связано с изменением экономической конъюнктуры, целей и задач экономического роста.

Главным недостатком большинства действующих налоговых систем является рассмотрение отдачи каждого из налогов в статической системе, не учитывающей развития общественных отношений. Конкретные фазы экономического цикла: подъем или падение производства во всех отдельных отраслях экономики, изменение прожиточного уровня, изменения в распределении личных доходов, не говоря уже о глобальных экстремальных обстоятельствах (неурожай, аварии с тяжелыми последствиями, стихийные бедствия и пр.), — изменяют действенность тех или иных налогов, рассчитанных на функционирование в определенных, зафиксированных статической моделью условиях.

Являясь мощным инструментом финансовой политики, величина налоговой ставки и общая масса изымаемых в государственный бюджет ресурсов оказывают непосредственное влияние на динамику социально-экономического развития общества, в результате чего с течением времени изменяется степень их полезности для общества и государственной власти. Проведение экспертиз и исследований воздействия налоговых систем или отдельных налогов на развитие общественного производства и экономико-политическое состояние основывается на дискретном изучении этих воздействий в определенные моменты, и на этой основе делаются выводы о целесообразности и обоснованности каждого конкретного налога. Такие исследования имеют смысл и могут оказаться неплохим инструментом в разработке бюджетных планов в условиях абсолютно стабильного общества. Однако таких обществ в природе не существует — любое государство постоянно развивается, изменяются представления людей о потребностях, потребности самого государства происходят изменения во внешнем мире и т.д.

Если рассматривать налоговую систему как часть финансовой системы государства, то необходимость рационального распределения государственных средств по наиболее перспективным направлениям является одной из наиболее острых в сфере перераспределения получаемых государством средств. Чрезмерное внимание к социальным программам снижает заинтересованность части населения в повышении своего жизненного уровня, что в конечном счете пагубно сказывается на общем уровне производства в стране. Здесь, как и в случае с определением предельных ставок налогов, необходима золотая середина, значительное отклонение от которой в ту или иную сторону может негативно отразиться на общеэкономическом и политическом состоянии государства.

Интересы общества и государства на практике могут совпадать, а могут значительно различаться, в результате чего уровни заинтересованности в налогах у них также будут различаться. Интересы государства, формально являющиеся отражением интересов общества, на практике значительно отклоняются от них, поскольку в ходе своего функционирования государство, которое представляет далеко не все общество, а лишь какую-либо его часть, проводит соответствующую интересам этой части политику. Таким образом, потребности в сумме налоговых сборов для общества и государства зачастую различаются, что создает проблему определения «идеальной» суммы налогов, которую необходимо собрать. На каждом этапе своего развития государство определяет величину ресурсов, необходимых для исполнения доходной части бюджета. И здесь на первый план выступает подход к определению налоговой ставки — неправомерное ее завышение или занижение способны значительно снизить прогнозируемую величину собираемых налогов.

www.konspekt.biz

46.Налоги, их ф-ии. Виды налогов. Принципы и методы налогообл. Кривая Лаффера.

Налоги(Т) – обязат платежи физ и юр лиц, взимаемые гос-вом.

1.фискальная – формирование денежных доходов (фондов) гос-ва для выполнения его функций.

2.эк-кая (регулирующая, стимулирующая, распределительная) – влияние налогов на воспроизводство, стимулируя или сдерживая его, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения (путем измналоговых ставок, введения или отмены новых налогов, налоговых льгот).

Налоговая система – это совокупность налогов, уст законодат властью и взимаемых исп органами, а также методы и принципы налогообложения (построения налогов).

1.Прямые – взимаемые непоср с доходов (заработная плата, прибыль) и с им-ва (земли, строений, цб) налогоплательщика.

2.Косвенные – включаются в виде надбавки в цену товаров и услуг, взимаются с потребителя, плательщик – предприятие (НДС, акцизы, таможенные пошлины).

1.всеобщность – охват налогами всех экономических субъектов.

2.обязательность – принудительное и неизбежное взимание налогов.

3.определенность – порядок налогообложения установлен заранее (размеры налога, сроки уплаты).

4.социальная справедливость – равные условия налогообложения для всех налогоплательщиков и щадящее воздействие на низкодоходных налогоплательщиков

5.равнонапряженность – единые для всех ставки по соответствующим налогам.

6.стабильность – устойчивость налогов и налоговых ставок во времени.

7.эффективность – оказание положительного влияния на экономику.

рост t (↑), но каждый следующий прирост ставки меньше предыдущего

Полная налоговая функция

— автономные налоги, не зависящие от дохода

— автономные налоги, не зависящие от дохода  (на недвижимость, наследство).

(на недвижимость, наследство).

Кривая Лаффера – граф изображение зависимости между налоговыми поступлениями (T) в бюджет и ставками налога (t).

Кривая Лаффера – граф изображение зависимости между налоговыми поступлениями (T) в бюджет и ставками налога (t).

finlit.online