Налог 6 срок уплаты

Оглавление:

Когда ИП оплачивать УСН

Индивидуальный предприниматель, соблюдающий определенный требования, о которых сказано в наших предыдущих публикациях, может использовать специальный режим налогообложения — упрощенная система — доходы 6% и доходы минус расходы 15%.

Индивидуальный предприниматель, соблюдающий определенный требования, о которых сказано в наших предыдущих публикациях, может использовать специальный режим налогообложения — упрощенная система — доходы 6% и доходы минус расходы 15%.

6 %и 15 % являются максимальными ставками, определенными Налоговым Кодексом РФ. Муниципальные власти на местном уровне имеют право понижать в своих регионах налоговые ставки УСН.

Многие регионы устанавливают пониженные ставки по УСН в зависимости от вида деятельности на протяжении нескольких лет. В этом перечне имеется указание на законодательный акт субъекта РФ. Найдя его в интернет, вы сможете посмотреть, будет ли действовать пониженная ставка по вашему региону в 2018 году и после 2018 года.

Хотя отчетность ИП на УСН сдают в налоговую один раз по итогам года, платежи необходимо делать авансом по результатам каждого квартала. И в нашей сегодняшней публикации мы раскроем такую важнейшую тему, как сроки оплаты налога УСН в 2018 году. Вопросы связанные с уплатой, расчетом налогов и многие другие, бизнесмены уже давно привыкли решать в этом сервисе. Он позволяет минимизировать риски и экономить время.

Независимо от того, в каком месте ведется предпринимательская деятельность, платежи необходимо перечислять по реквизитам той налоговой инспекции, в которой зарегистрирован как ИП, т. е. там где предпринимателю выдали свидетельство ОГРНИП.

Расчет авансовых платежей выполняется на основании записей в книге доходов и расходов.

Сроки оплаты УСН за 2017 год и за периоды 2018 года

- Авансовый платеж за 1 квартал текущего года (квартальный) оплатить до 25 апреля.

- Авансовый платеж за 6 месяцев (полугодовой) оплатить до 25 июля.

- Авансовый платеж за 9 месяцев (девятимесячный) оплатить до 25 октября.

- Окончательный платеж по итогам года оплатить до 30 апреля следующего года.

Причем если последний день уплаты налога совпадает с выходным или праздничным днем, то срок уплаты не переносится. Оплачивать налог необходимо накануне выходного или праздничного дня.

Еще один платеж – минимальный налог. Его оплачивают ИП, применяющие УСН доходы минус расходы.

Если вы работаете на УСН доходы минус расходы (15%), и ваш расход за год превысил доход, то по итогам работы за год необходимо оплатить 1% от суммы всех ваших доходов в ИФНС по месту регистрации ИП. Т.е. другими словами, минимальный налог подлежит оплате, если его величина больше единого налога, который рассчитывается в общем порядке. Посчитайте и сравните две суммы, если у Вас получится минимальный налог больше, то оплачивать надо именно эту сумму.

Если вы работаете на УСН доходы или УСН доходы минус расходы, при этом ваш доход за год превысил 300 000 рублей, то вам необходимо заплатить 1% от суммы превышения на пенсионное страхование. Напомним, с 2017 года взносы на пенсионное страхование перечисляются в налоговый орган. Срок уплаты дополнительного взноса в ПФР за 2017 год – до 1 апреля 2018 года.

ИП работает, используя упрощенную систему налогообложения доходы минус расходы, ставка налога 15%.

Доходы за 2017 год – 1 250 000 рублей.

Расходы за 2017 год – 1 100 000 рублей.

Единый налог будет равен (1 250 000 – 1 100 000) X 15 % = 22 500,00.

Минимальный налог будет равен 1 250 000 X 1% = 12 500,00.

Минимальный налог меньше единого, поэтому к оплате подлежит 22 500,00 – единый налог.

Расходы за 2017 год – 1 200 000 рублей.

Единый налог составит (1250 000 – 1200 000) X 15% = 7 500,00.

Минимальный налог составит 1 250 000 х 1 % = 12 500,00.

В этом случае минимальный налог больше единого, следовательно, оплатить в бюджет необходимо 12 500,00 – минимальный налог.

Сроки уплаты минимального и единого налога УСН за 2017 год одинаковы:

Оплачивать минимальный налог в течение отчетного года по результатам I квартала, полугодия и 9 месяцев нельзя. Приведем по этому вопросу цитату из письма Минфина России от 19.05.2014 № 03-11-06/2/23437 :

«исчисление и уплата минимального налога производятся налогоплательщиками, применяющими упрощенную систему налогообложения, только по итогам налогового периода».

В течение года считаются авансовые платежи по единому налогу при условии, что нет убытка. Если в течение года у вас убыток, авансы равны нулю, а минимальный налог все равно придется заплатить.

При начислении авансовых платежей можно из их суммы вычитать уплаченные поквартально фиксированные взносы за ИП на пенсионное и медицинское страхование.

Уменьшение авансовых платежей достаточно обширная тема для подробного изучения и применения. Правилам уменьшения авансовых платежей на УСН посвящена отдельная статья на сайте tbis.ru.

Материал актуализирован в соответствии с действующим законодательством РФ 29.09.2017

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

tbis.ru

Сроки уплаты УСН в 2018 году в таблице

В какие срок уплачивать единый налог при УСН в 2018 году? Предусмотрены ли новые сроки? На какие КБК перечислять «упрощенный» налог и авансовые платежи по нему в 2018 году организациям и ИП? Ответы и таблицы со сроками – в данной статье.

Когда вносить платежи

Отчетные периоды по единому налогу на УСН — квартал, полугодие и девять месяцев. Авансовые платежи по «упрощенному» налогу нужно перечислить не позднее 25-го числа первого месяца, следующего за отчетным периодом (то есть, квартала, полугодия и девяти месяцев). Соответственно, по общему правилу, налог нужно переводить в бюджет не позднее 25 апреля, 25 июля и 25 октября 2018 года. Такие сроки следуют из статьи 346.19 и пункта 7 статьи 346.21 НК РФ.

По итогам года – налогового периода по единому «упрощенному» налогу — организации и ИП на УСН подводят итог и определяют итоговую сумму единого налога, при объекте «доходы минус расходы» — единый или минимальный налог. Организации перечисляют эти платежи в бюджет не позже 31 марта следующего года, ИП – не позже 30 апреля следующего года.

Возможно, что срок уплаты «упрощенного» придется на выходной или нерабочий праздничный день. В таком случае единый налог или аванс по УСН можно направить в бюджет не позднее чем в ближайший за крайним рабочий день (п. 7 ст. 6.1 НК РФ).

Срок уплаты УСН в 2018 году

Далее приведем таблицу, в которой обобщены сроки уплаты авансовых платежей по УСН в 2018 году, а также указан срок уплату единого налога за 2017 год.

buhguru.com

Сроки уплаты налога УСН в 2018 году

Организации и индивидуальные предприниматели, которые применяют упрощенную систему налогообложения, уплачивают налог по УСН в определенные сроки.

В нашем сегодняшнем материале мы рассмотрим сроки оплаты налога УСН в 2018 году для индивидуальных предпринимателей и юридических лиц.

Порядок и сроки оплаты УСН в 2018 году

Налог по УСН уплачивается 4 раза в год. Организации и ИП вносят три авансовых платежа и один годовой.

На протяжении года (не позже 25-го числа месяца, который следует за отчетным периодом) перечисляются авансовые платежи по налогу УСН.

Отчетным периодом для налогоплательщиков УСН является:

За прошедший налоговый период (за 2017 год) налог должен быть уплачен:

В 2018 году налог по УСН необходимо заплатить:

- за I квартал 2018 года — 25 апреля 2018 года;

- за полугодие 2018 года — 25 июля 2018 года;

за девять месяцев 2018 года — 25 октября 2018 года.

За 2018 год налог по УСН необходимо заплатить в следующем году:

Минимальный налог УСН «доходы минус расходы» 15%

Плательщики УСН «доходы минус расходы» 15% обязаны уплачивать минимальный налог, если за налоговый период общая сумма налога, исчисленного в общем порядке, менее суммы исчисленного минимального налога.

Для расчета минимального налога необходимо учитывать, что он вычисляется как 1% от всех доходов.

Например, доходы — 25 000 000 рублей, расходы — 24 000 000 рублей.

Налог = (25 000 000 — 24 000 000) x 15% = 150 000 рублей.

Минимальный налог в этом случае равен: 25 000 000 рублей x 1% = 250 000 рублей. Он подлежит уплате.

В последующие годы в расходы можно включить разницу между суммой уплаченного минимального налога и суммой налога, который был уплачен в общем порядке, то есть:

250 000 рублей — 150 000 рублей = 100 000 рублей.

Эту сумму можно включить в сумму убытков. Убыток можно учитывать в расходах только при расчете налога по УСН за год. При внесении авансовых платежей учитывать убытки нельзя.

Нарушение сроков оплаты налога УСН

Неуплата авансовых платежей организациями и индивидуальными предпринимателями не грозит штрафами. Однако если налог не был уплачен в крайний срок (например, 25 апреля 2018 года), то будет начислена пеня со следующего дня (то есть с 26 апреля).

Обращаем ваше внимание, что ФЗ от 30.11.2016 г. № 401-ФЗ с 1 октября 2017 года для юридических лиц процентная ставка пени будет рассчитываться по новым требованиям НК РФ. Пеня для юридических лиц в отношении задолженности по налогу, образовавшейся с 1 октября 2017 года, рассчитывается следующим образом:

Для физических лиц, в том числе индивидуальных предпринимателей, процентная ставка пени равна — 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации, независимо от количества дней просрочки.

Вместе, сдача отчетности с нарушением сроков грозит штрафом от 5% до 30% от суммы не уплаченного налога (за каждый полный или неполный месяц просрочки).

Штраф не может быть менее 1 000 рублей.

За неуплату налога размер штрафа от 20% до 40% (от суммы неуплаченного налога).

my-biz.ru

Сроки уплаты УСН за 2017-2018 годы

Отправить на почту

УСН — сроки уплаты налога при этом режиме должны соблюдаться так же, как и по любому иному налогу. Их мы и рассмотрим в настоящей статье, а также определим, какие штрафные санкции предусмотрены, когда при УСН срок уплаты налога нарушается.

Что такое УСН-налог и как его платят?

УСН — это упрощенная система налогообложения, применяемая юрлицами и предпринимателями и позволяющая уплачивать меньшую сумму налогов и упрощать составление отчетности. При ее применении налогоплательщик уплачивает один УСН-налог вместо нескольких:

Расчет платежей по УСН-налогу осуществляется поквартально нарастающим итогом от фактически полученных за период данных, образующих налоговую базу. Их суммы, рассчитанные за 1-й квартал, полугодие и 9 месяцев текущего года считаются авансовыми платежами (п. 4 ст. 346.21 НК РФ), с учетом которых будет сделан расчет окончательного платежа по итогам года (п. 5 ст. 346.21 НК РФ). Этот окончательный расчет налогоплательщик отразит в декларации по УСН-налогу, подаваемой 1 раз за налоговый период по его окончании. Срок подачи декларации и оплаты суммы окончательного платежа совпадают, а для авансовых платежей имеется свой срок (п. 7 ст. 346.21 НК РФ).

Авансовые платежи, согласно НК РФ, должны осуществляться не позже 25-го числа ближайшего месяца, идущего вслед за отчетным периодом:

Срок уплаты УСН-налога за год (так же, как и срок, отведенный для подачи декларации по нему) различен для налогоплательщиков разного вида:

Попадающая на выходной день дата, установленная для уплаты налога, переносится на более поздний день, соответствующий ближайшему буднему. Поэтому для каждого конкретного года перечень дат уплаты будет индивидуальным.

Выбранный объект налогообложения на сроки подачи отчетности и оплаты налога никаким образом не влияет. То есть сроки уплаты налога при УСН — доходы 2017-2018 не будут ничем отличаться от таких же сроков 2017-2018 для уплаты налога на УСН — доходы минус расходы.

Сроки сдачи декларации и уплаты налога по УСН за 2017-2018 годы

Исходя из вышеизложенных правил, конкретные сроки для сдачи отчета и уплаты УСН в 2018 году определяются следующим образом.

Для авансовых платежей, не зависящих от того, кто их платит, сроки уплаты УСН-налога 2018 будут едиными для юрлица и ИП:

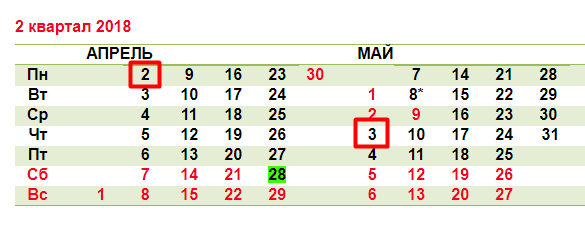

А вот сроки уплаты итогового УСН-налога за 2017 год, привязанные к срокам подачи декларации, для юрлица и ИП окажутся различными:

Таким образом, для юридических лиц и ИП срок уплаты УСН за 2017 год смещен на более позднюю дату, чем установленная НК РФ. Соответственно, срок подачи отчета за 2017 год для них совпадет со сроком уплаты УСН—налога и тоже сместится на более позднюю дату.

О том, как заполнить декларацию по УСН за 2017 год и где скачать бланк, читайте в статьях:

Штрафы и пени за нарушение сроков оплаты УСН-налога

Если срок уплаты УСН-налога или авансовых платежей по нему нарушается, налогоплательщику начислят пени за каждый день просрочки оплаты из расчета 1/300 ставки рефинансирования Банка России. С 01.10.2017 для юрлиц изменился порядок начисления пеней. При задержке с уплатой налога до 30 дней пени по-прежнему будут считаться от 1/300 ставки рефинансирования. А за дни, выходящие за пределы этого срока, расчет станет делаться от ставки, увеличенной в 2 раза (1/150).

Для самостоятельного расчета пеней используйте наш дополнительный сервис «Калькулятор пеней».

Неуплата налога в результате занижения налоговой базы или неправильного исчисления дополнительно приводит к наказанию в размере 20% от несвоевременно уплаченной суммы (п. 1 ст. 122 НК РФ). А если занижение налоговой базы или неправильное исчисление налога, приведшее к неуплате налога, совершено умышленно, то штраф возрастает до 40% (п. 3 ст. 122 НК РФ).

Сроки уплаты авансовых платежей по УСН для ИП и юридических лиц одинаковы, различие возникает только по годовым платежам. Для ИП законодательно срок уплаты налога по итогам года и сдачи декларации по УСН- налогу сдвинут на более поздний срок по сравнению со сроком, установленным для юридических лиц. В 2018 году юридические лица и ИП за счет того, что срок сдачи отчета и уплаты налога за 2017 год приходится на выходные дни, имеют возможность уплатить налог на несколько дней позже.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Срок уплаты УСН за 4 квартал 2017 года в 2018 году

Статьи по теме

Налог при УСН уплачивается по итогам года не позднее сроков, установленных для сдачи налоговых деклараций по УСН. Причем сроки для организаций и ИП разные. Для удобства сроки уплаты УСН за 4 квартал 2017 года мы собрали в таблицу.

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

Срок уплаты УСН за 4 квартал 2017 года

За 4 квартал уплачивается не аванс, а налог по УСН. При этом сроки уплаты налога для организаций и ИП разный:

После уплаты налога за год не забудьте заполнить декларацию. Поможет сделать это статья: «Семь правил для успешной сдачи декларации по УСН за 2017 год«.

Подготовить декларацию поможет наша программа «Упрощенка 24/7». Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе «Упрощенка 24/7» для вас совершенно бесплатный. Начните прямо сейчас.

Сроки уплаты налога и авансов по УСН

Налог по УСН по итогам года уплачивается организациями не позднее 31 марта года, следующего за отчетным годом. То есть налог за 2017 год необходимо заплатить не позднее 2 апреля 2018 года (срок перенесен на 2 апреля из-за праздников).

Сроки уплаты налога по УСН для ИП другие: не позднее 30 апреля 2018 года (срок перенесен на 3 мая из-за праздников).

Минимальный налог в случае, если организация по итогам года вышла в убыток, уплачивается в те же сроки, что и налог при УСН.

Авансовые платежи по УСН по итогам 1, 2 и 3 квартала уплачиваются не позднее 25 числа месяца, следующего за истекшим отчетным кварталом.

Если последний день уплаты налога или авансовых платежей выпадает на выходной, то крайний срок уплаты налога переносится на ближайший рабочий день.

www.26-2.ru