Осаго и каско чем отличаются

Оглавление:

Осаго и каско чем отличаются

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

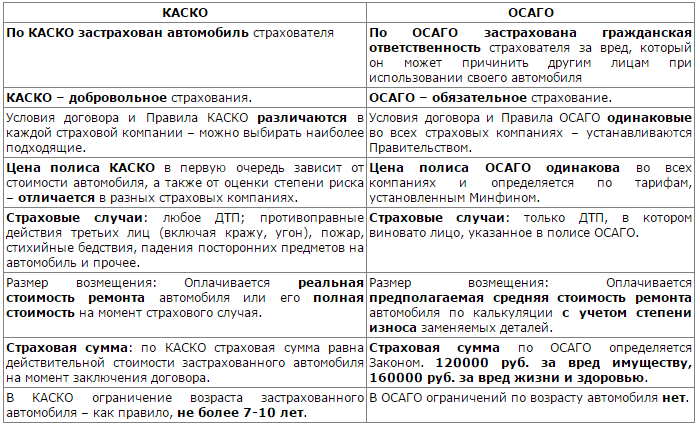

В чем разница между КАСКО и ОСАГО — что это такое простым языком

Покупка автомобиля всегда сопровождается оформлением страхового полиса. У каждого автовладельца рано или поздно возникает вопрос — что выбрать КАСКО или ОСАГО? Сравнивать эти варианты не совсем корректно, поскольку эти два вида страхования предназначены для абсолютно разных целей. Стоит разобраться в отличиях и особенностях каждого из них.

Водителей часто интересуют главные отличия КАСКО и ОСАГО — что дороже и что лучше выбрать. Разница в цене существенна. За КАСКО придется заплатить в несколько раз больше. Обязательное страхование отличается не только небольшими размерами страховых взносов, но и резким ограничением компенсационных выплат. Если сумма ущерба выше нормы, установленной законом, то виновному придется выплачивать разницу.

Если ОСАГО страхует ответственность хозяина авто, то полис КАСКО защищает автомобиль. Приобретая обязательную страховку, вы перекладываете свои материальные обязательства компенсации ущерба, причиненного в случае ДТП на страховую компанию. “Автогражданка” покрывает ущерб, полученный от повреждения ТС или вред, нанесенный жизни и здоровью пешеходам, водителю и пассажирам. Различны и страховые случаи для этих видов полиса. Обязательный полис страхования предусматривает только компенсацию нанесенного ущерба лицом, вписанным в договор. Добровольная страховка “защищает” автомобиль от любых противоправных действий и стихийных бедствий.

Уместным будет и вопрос, чем отличается ОСАГО и КАСКО в разных страховых компаниях. Условия обязательного страхования одинаковы для всех и устанавливаются на федеральном уровне. Стоимость КАСКО зависит от цены автомобиля и степени риска, которая оценивается каждой страховой компанией индивидуально.

Страхование гражданской ответственности закреплено на законодательном уровне еще с 2002 года. Это специальный инструмент, разработанный государством для защиты интересов потерпевших в авариях.

п. 1 ст. 4 Федерального закона от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

“Владельцы транспортных средств обязаны на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.”

Документ необходим для каждого водителя. Сотрудники ГИБДД имеют право проверить наличие полиса и наложить административное наказание в случае его отсутствия. Поэтому на вопрос, если есть страховка КАСКО, нужно ли оформлять ОСАГО в 2018 году, ответ однозначен. Каждый автомобилист обязан оформить полис, независимо от наличия у него дополнительной добровольной страховки. Страховая сумма определена законом и не превышает 400 тыс.руб за повреждение имущества или 500 тыс.руб. за ущерб здоровью. Для выплаты компенсаций необходимо получить судебное решение.

Для договоров добровольного страхования не предусмотрено специальных законов. Их деятельность регулируется ГК РФ. Документ дает преимущество водителю в любых ДТП, поскольку страховая компания покроет все убытки даже без решения суда.

На окончательную стоимость страховки влияет стоимость авто, срок действия договора, страховая история водителя, рассрочка и др. Существует полная или частичная “защита”, которая компенсирует убытки, как от ущерба, так и от краж. Условия обсуждаются с клиентом индивидуально при заключении договора. Если вы приобретаете ТС в кредит, то оформление дополнительной страховки будет обязательным условием для предоставления займа.

Отвечая на вопрос “КАСКО и ОСАГО в чем разница и что дороже?” можно сказать, что “автогражданка” имеет большое социальное значение, в то время как добровольное страхование позволит водителю обезопасить себя от финансовых расходов, связанных с ремонтом автомобиля. Выбор страховки может иметь множество “подводных камней”, поэтому рекомендуем проконсультироваться с профессиональными юристами, имеющими опыт в решении подобных вопросов.

zakon-auto.ru

Разница между КАСКО и ОСАГО

«Страхование» — этот термин стал для водителей столь же привычным как слово автомобиль. Еще несколько десятков лет полную ответственность за все, что происходит на дороге несли сами водители, однако постепенно ситуация менялась. На сегодняшний день большую часть рисков, покрывают страховые компании, а не владельцы транспортных средств, что удобно и выгодно как для водителей, так и самих СК. В настоящее время в России существует два вида автострахования: добровольное и обязательное. Что такое каско и осаго знает любой человек, который хоть раз сидел за рулем. При этом важно понимать, что оба вида страхования являются дополнительными друг к другу, поэтому говорить о том, что лучше каско или осаго не приходится.

Различия каско и осаго: водитель обязан или имеет возможность

Термин ОСАГО, т.е. обязательное страхование автогражданской ответственности впервые появился в США в 1925 году в штате Массачусетст. Именно в этой стране было введено условие, по которому у каждого автовладельца должен быть оформлен страховой полис. Позднее данное правило было установлено и в других штатах, а затем — во многих странах мира. Основные различия каско и осаго заключаются в том, что все регламентирующие документы, тарифные ставки и т. п. в варианте обязательного страхования устанавливаются государством. Также при страховании каско и осаго отличия заключаются в способе регламентирования ответственности сторон — страховщика и застрахованного. В случае осаго страховщиком является государство, а в случае каско — конкретная коммерческая организация.

Различия каско и осаго — объект страхования

Также различия каско и осаго заключаются в объекте страхования. Так, для осаго объектом страхования является автогражданская ответственность, т.е. подразумевается возмещение ущерба вследствие ДТП не самому застрахованному, а третьим лицам, которые пострадали от его неаккуратности на дороге. Таким образом, разница между каско и осаго состоит в том, что при обязательном автостраховании покрываются риски, связанные исключительно с ответственностью владельца, а при добровольном — еще и осуществляется возмещение ущерба, нанесенного автотранспортному средству вследствие ДТП.

Чем отличается каско от осаго при оформлении полиса?

Также разница между каско и осаго кроется и в вариантах оформления полисов. При обязательном страховании можно оформить один из трех типов полисов:

Чем отличается каско от осаго — к чему «привязываемся»?

В случае оформления полиса добровольного страхования также существует ряд вариантов. Например, полис каско может быть оформлен на один автомобиль и конкретного водителя, на нескольких лиц, имеющих право управлять транспортным средством и т. д. Различия между каско и осаго в данном случае состоит в том, что добровольное страхование может быть привязано лишь к одному транспортному средству.

Разница между каско и осаго — ценообразование

Различия каско и осаго также состоят в способе ценообразования. Помимо того, что цены устанавливаются не связанными «инстанциями», стоимость полиса формируется на основании различных аспектов. При страховании каско, осаго разница кроется в том, что в первом случае Вы самостоятельно решаете, какие именно опции включить в программу. И услуги СК — это не только возмещение ущерба вследствие ДТП или угона ТС, но также различные дополнительные сервисы, например, помощь на дороге, эвакуация автомобиля, правовая поддержка в спорных ситуациях и т. д.

Резюмируя, можно сказать, что данная статья дает лишь основные сведения относительно того, чем отличается каско от осаго, а в частности:

www.ins-broker.ru

Чем отличается КАСКО от ОСАГО и ДСАГО?

Под понятием ОСАГО подразумевается обязательное страхование гражданской ответственности. Такая страховка должна быть у каждого водителя по закону.

Сразу нужно отметить, что ОСАГО – это не страховка автомобиля, а страхование вашей ответственности. Это значит, что при наступлении страхового случае (аварии, ДТП), виновник должен возместить весь причинённый ущерб, нанесенный имуществу пострадавшего. При наличии полиса этим занимается страховщик, потому что ответственность была застрахована. Естественно, страховщик будет нести за вас ответственность по договору, но только в рамках условий полиса ОСАГО, которые регламентированы действующим законодательством. В соответствии с законами, общий размер выплат по ОСАГО не может превышать 400 000 рублей.

Кроме того, зачастую страховая компания может на вполне законных основаниях отказывать в страховой выплате, потому что с нее по определенным причинам снимается такая обязанность, даже несмотря на заключенный договор. К таким причинам относят управление автомобилем в состоянии алкогольного опьянения, игнорирование законных требований страховщика и т.п.

При наличии полиса ОСАГО материальный вред, нанесенный вашему автомобилю, никак не будет возмещен, если вы стали виновником аварии.

Каско или Осаго что выбрать?

Польза от ОСАГО следующая:

Нельзя не отметить термин «регрессное требование». Он подразумевает, что компания может подать на виновника аварии в суд, чтобы он возместил понесенные убытки, которые появились после выплаты компенсации пострадавшей стороне. С исковым заявлением страховщик может обратиться при определённых обстоятельствах: скрытие с места аварии, игнорирование законных требований страховщика, состояние алкогольного опьянения во время аварии и т.д.

Каско и ОСАГО отличия

Полис КАСКО – это модифицированная версия ОСАГО, если его так можно назвать. В чем же его минусы и плюсы, если сравнивать с ОСАГО?

ОСАГО и КАСКО имеют один общий фактор – это страховые полисы. С помощью КАСКО автовладелец может застраховать автомобиль (начиная от незначительного ущерба и заканчивая полной утратой возможности эксплуатации и даже угон). Полис КАСКО никак не зависит от обязательного страхования ответственности, поэтому его приобретение полностью добровольное и никак не регламентировано в российском законодательстве. Если вы застраховались по ОСАГО, то ни одна компания не может заставить вас оформить в дополнение КАСКО. При этом, наоборот сделать не получится – ОСАГО в любом случае придется оформлять.

Также страховые полисы будут значительно различаться в стоимости покупки. Как правило, стоимость КАСКО превышает стоимость ОСАГО в несколько раз (примерно в 8-10), но говорить о какой-то строгой пропорции в этом случае не приходится, потому что расчет стоимости КАСКО каждая компания регламентирует по-своему и использует при этом свой перечень факторов, от которых будет зависеть окончательная цена на полис (возраст водителя, его опыт, наличие аварий в прошлом, тип автомобиля, марка, мощность, стоимость и т.п.). С другой стороны, цены на ОСАГО регламентированы действующим законодательством, поэтому ни одна страховая компания не может в той или иной степени изменять ее в сторону увеличения. Одновременно с этим, при оформлении повторных полисов ОСАГО автовладельцам будут предоставляться некоторые скидки, но при использовании КАСКО любые бонусы являются внутренней политикой страховщика и ни от чего не зависят.

К примеру, если вы купили недорогую иномарку, средней мощности и цены, то стоимость полиса ОСАГО на нее буде варьироваться от 3 до 5 тыс. рублей. Вместе с этим, КАСКО на этот же автомобиль обойдется в 30-60 тыс. рублей. Такой огромный диапазон цен на КАСКО обусловлен тем, что каждый страховщик имеет свои взгляды на стоимость страховых полисов добровольного страхования.

Естественно, в договоре при оформлении КАСКО обязательно уточняется тот момент, что страховая компания будет полностью освобождена от каких-либо выплат, если автовладелец на момент наступления страхового случае нарушил условия договора (был пьяным, скрылся с места аварии, не прошел соответствующие процедуры у страховщика после ДТП и т.п.). В этом случае страховые полисы очень схожи.

ОСАГО и Каско в чем разница: таблица

Если о КАСКО и ОСАГО слышали если не все, то многие, то малознакомым остается полис ДСАГО. Этот тип страховки подразумевает добровольное страхование гражданской ответственности. В качестве объяснения его действия можно привести яркий пример: иногда случается так, что во время дорожно-транспортного происшествия пострадавшей стороне был нанесен ущерб, общий размер которого значительно превышает верхний предел выплат по ОСАГО (400 000 рублей, а ущерб, к примеру, оценен в 900 000 рублей). В этом случае страховщик виновника аварии, в соответствии с законом, обязан выплатить пострадавшей стороне не более 400 000 рублей, поэтому остальные 500 000 виновник должен будет заплатить самостоятельно. В таких ситуациях положение для виновника аварии спасает ДСАГО. С помощью этого полиса можно увеличить предел выплат по страховым случаям.

Нельзя не отметить тот факт, что стоимость ДСАГО зачастую даже меньше цены на ОСАГО. Не сегодняшний день, такие страховки страховщики продают за 1-2 тыс. рублей, с учетом того что выплаты по ним превышают 1 000 000 рублей! Конечно, это очень выгодное решение для многих водителей.

Обязательно ли приобретать ОСАГО и КАСКО у одного страховщика?

Нет, необязательно, но многие автовладельцы поступают именно так. В чем же преимущества и недостатки покупки обоих полисов в одной компании?

- Оформить оба полиса можно достаточно быстро, потому что сотрудники компании имеют весь пакет документов;

- Во многих страховых компаниях предусмотрена специальная система скидок, которая действует при оформлении обоих полисов одновременно.

- Невозможность выбора страховой компании, куда можно обратиться при наступлении страхового случае. После аварии потерпевшая сторона по закону имеет право на обращение к двум страховщикам – к своему и к страховой компании виновника. При оформлении КАСКО в другой компании, нежели ОСАГО, можно будет выбирать из трех вариантов.

- КАСКО — страхование самого автомобиля на случай повреждений по различным причинам (страховым случаям), а также на случай его угона/кражи или гибели.

- ОСАГО — страхование гражданской ответственности автовладельца, т.е. по ОСАГО возмещают исключительно вред, причиненный в результате ДТП, и платят тому, кому причинил вред по свое вине владелец полиса ОСАГО.

- Экономия времени и простота оформления — нужно обратиться только в одну страховую компанию, где можно сразу оформить оба полиса: КАСКО и ОСАГО.

- Некоторые компании предлагают своим клиентам дополнительные скидки, при страховании у них ОСАГО и КАСКО.

- Своя страховая компания по договору КАСКО.

- Своя страховая компания по договору ОСАГО — в рамках прямого возмещения убытков.

- Страховая компания виновника ДТП — в рамках договора ОСАГО.

- Повреждения автомобиля;

- Жизнь и здоровье водителя и пассажиров;

- Жизнь и здоровье пешеходов.

- Только ваше транспортное средство, жизнь и здоровье, полис не покрывает.

autodr.ru

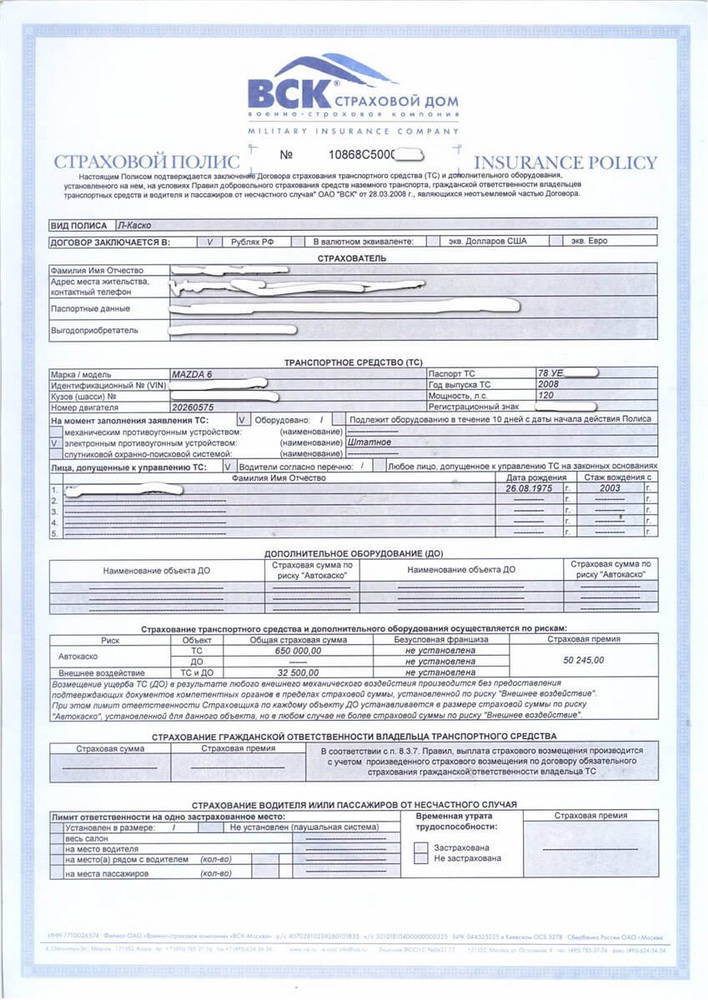

Страхование КАСКО ОСАГО

Страховка КАСКО ОСАГО

Нужно ли ОСАГО, если есть КАСКО

У меня уже есть полис КАСКО, зачем мне нужно покупать дополнительно полис ОСАГО, ведь мой автомобиль уже застрахован?

Такой вопрос (нужно ли ОСАГО, если есть КАСКО) часто возникает у водителей-новичков после покупки автомобиля. Действительно, страхование КАСКО является обязательным условием для выдачи кредита под покупку автомобиля, а потребность в полисе ОСАГО появляется только когда нужно поставить автомобиль на учет в ГИБДД.

На самом деле, КАСКО и ОСАГО это разные виды страхования:

ОСАГО, в отличие от КАСКО, является обязательным видом страхования. Следовательно, покупка полиса ОСАГО является обязательным для всех автовладельцев вне зависимости от того, застрахованы их автомобили по КАСКО или нет.

Чем отличается автострахование КАСКО от ОСАГО

Какие существенные отличия имеют полисы КАСКО и ОСАГО?

В чем разница между этими двумя видами страхования?

Что лучше выбрать КАСКО или ОСАГО?

Покупаю себе автомобиль — какую страховку мне лучше выбрать: КАСКО или ОСАГО?

Как мы уже отмечали, КАСКО и ОСАГО — предназначены для разных целей и такой вопрос просто некорректен.

ОСАГО вы обязаны купить в любом случае, а вот на счет покупки полиса КАСКО стоит подумать. Если машина покупается в кредит, то Банк обяжет вас застраховать автомобиль по КАСКО (как заложенное имущество). А если вы покупаете автомобиль за свои деньги, то право выбора: страховать или нет КАСКО, полностью за вами.

Многих отпугивает высокая цена полиса КАСКО, особенно эта цена существенна для относительно старых автомашин — машины, возрастом более 7 лет, страхуются по КАСКО крайне редко.

Нужно ли покупать полисы КАСКО и ОСАГО в одной страховой компании

Приобретаю автомобиль, собираюсь его застраховать по КАСКО и ОСАГО — возник вопрос: Как лучше поступить: купить оба полиса в одной страховой компании или лучше купить их в разных компаниях? Вдруг одна компания разорится — хоть один из полисов будет действовать.

Существуют разные ответы на этот вопрос. Подавляющее большинство водителей приобретают полисы КАСКО и ОСАГО в одной компании одновременно. Но есть и те, кто предпочитают покупать их в разных компаниях. Рассмотрим аргументы «за» и «против»:

Аргументы в пользу страхования по КАСКО и ОСАГО в одной компании:

Аргументы в пользу страхования по КАСКО и ОСАГО в разных компаниях:

Дополнительная Возможность выбора компании, в которую можно обратиться за выплатой при страховом случае — ДТП, в котором виноват другой участник. В этой ситуации наш страхователь (потерпевший) может выбирать куда ему обратиться за выплатой сразу из трех страховых компаний:

Всегда стоит помнить, что подходить к выбору страховой компании по КАСКО надо гораздо серьезней, чем к выбору компании по ОСАГО. По ОСАГО условия и цены у всех СК одинаковы, а в случае банкротства вместо СК заплатит РСА. В КАСКО в случае банкротства выбранной страховой компании никто ее страхователям ничего возмещать не будет. Последним из громких банкротств на нашем рынке было банкротство страховой компании «Россия» в 2014 году.

Единый полис КАСКО и ОСАГО — объединение двух видов страхования

Некоторыми депутатами была выдвинута идея о внесении изменения в Закон об ОСАГО с целью объединения в одном договоре/полисе двух видов страхования: КАСКО и ОСАГО. По мысли наших законотворцев такое объединение позволит страховщикам сэкономить на оформлении документов и сделает эти виды страхования более востребованными водителями — покупая обязательный полис ОСАГО, водитель сразу будет иметь возможность застраховать и свой автомобиль по КАСКО.

Вероятность реализации идеи объединения КАСКО и ОСАГО в настоящее время очень мала. Стоит признать, что эта идея очень сырая и непродуманная — в случае реализации она может принести больше проблем автовладельцам, чем пользы. Например, вполне возможны ситуации, когда страховые агенты будут убеждать водителя в необходимости (обязанности) покупать полис КАСКО вместе с ОСАГО.

www.znay.ru

Чем отличается КАСКО от ОСАГО

Чем отличается КАСКО от ОСАГО

Прежде чем разобраться в данном вопросе, изначально нужно понять, что такое ОСАГО, а что такое КАСКО. Но для начала хотелось бы подчеркнуть самое главное их отличие, ОСАГО – обязательно должно быть у каждого водителя, за отсутствие полиса ОСАГО предусмотрен штраф. А вот КАСКО – дело добровольное и штрафов за отсутствие полиса КАСКО нет. Но на этом разница этих видов страхования не закончена. Существует множество вопросов по этим видам страхования, начнем по порядку.

Основные различия КАСКО от ОСАГО

КАСКО и ОСАГО страхует автомобиль, так думают многие, но это абсолютно разные виды страхование. ОСАГО – страхует вашу ответственность перед другими участниками дорожного движения, а вот КАСКО страхует ваш автомобиль, как вашу собственность. Если привести пример, то это выглядит следующим образом:

Что покрывает полис ОСАГО

Что покрывает полис КАСКО

Внимание! Если в вашем полисе КАСКО не указанно дополнительное оборудование вашего авто (парктроники, стереосистема, камера заднего вида, и др.), то при наступлении страхового случая компенсации за это оборудование не будет.

Страховка ОСАГО при ДТП.

Ситуация первая.

Произошло ДТП, в котором вы оказались виновным, при этом у вас только полис ОСАГО. Исходя их этого, ваша гражданская ответственность застрахована. В соответствии с законом установлена максимальная сумма выплаты, эта сумма покроет ущерб, нанесенный вами другому участнику движения. Если максимальной суммы выплаты не хватить, то вам придется добавить из собственного кармана, но для таких случаев страховые компании предлагают своим клиентам ДОСАГО, которое увеличивает максимальную сумму выплаты компенсации. А свое транспортное средство, вам придется восстанавливать только за свой счет, тут не ОСАГО не ДОСАГО в такой ситуации вам не помогут.

Ситуация вторая.

Произошло ДТП, в котором вас признали потерпевшим, у виновника, при этом только полис ОСАГО. После прохождения процедуры оценки вашего ущерба, страховая компания в отведенное законом время возмещает ваши убытки только в денежном эквиваленте, а ремонтируете свой автомобиль, вы уже сами, своими руками или обращаетесь в тех-центр, страховую компанию уже не волнует. Зачастую эти выплаты очень маленькие и их не хватает покрыть все ваши расходы на ремонт, единственный выход из этой ситуации — это суд, который отнимет у вас кучу времени. При этом автомобиль должен быть в том виде, в котором он стал после ДТП, то есть ремонтировать его нельзя, до окончательного вердикта суда.

Ситуация третья.

Произошло ДТП, в котором вас признали потерпевшим, у виновника, при этом только полис ОСАГО, как и во второй ситуации, но ваша машина не подлежит восстановления после ДТП. Страховая выплатит вам максимальную сумму компенсации, допустим эта сумма 400 000 рублей. Но тут получается некий конфуз, например, машина стоит 600 000 рублей, максимальная сумма выплаты 400 000 рублей. 600 000 – 400 000 = 200 000, теперь внимание вопрос, где взять недостающие 200 000 рублей, да у виновника, и только через суд, который также займет немало времени.

Ситуация четвертая, печальная.

Произошло ДТП, в котором вас признали потерпевшим, но у виновника нет полиса ОСАГО. В этом случае, страховая компания вам откажет в выплате денежной компенсации и вы остались ни с чем, единственное, что вы можете сделать в рамках закона, это обратиться в суд, который будет очень долгим.

Страховка КАСКО при ДТП.

Во всех ситуациях, которые были описаны с ОСАГО, КАСКО дает вам большое преимущество. Так как КАСКО страхует ваш автомобиль, а не вашу ответственность. Будь виновником вы, другой водитель, третьи лица (хулиганы), стихийное бедствие и даже если автомобиль украдут — то страховая компания покроет все ваши убытки. Правда, есть одно но, чем больше ущерба покрывает страховка, тем дороже становится ваш полис.

Не стоит забывать и о том, что в России любят бюрократию и в определенных случаях понадобятся разное количество времени и разные пакеты документов, которые потребует страховая компания для оформления вашего страхового случая. И только после определенных действий страховая предложит вам выплату на ваш счет в банке или направить ваш автомобиль в авторизованный автотехцентр для проведения ремонта. Один из случаев ДТП с полисом КАСКО мы описывали в нашей другой статье.

Ущерб и выплаты по ОСАГО и по КАСКО

Подводя итог разницы выплат между страхованием по ОСАГО и по КАСКО, хочется сказать о том, что разница колоссальная. С полисом КАСКО надежнее, с ним чувствуешь себя спокойнее за свой автомобиль, что не скажешь про ОСАГО.

Итак, по ОСАГО вы получите только максимальную сумму выплаты, которая прописана в договоре ОСАГО виновника ДТП, и то придется попотеть чтобы ее получить. Если у виновника есть ДОСАГО то это считай что в какой-то степени повезло. С полисом КАСКО вы получите либо отремонтированный автомобиль или сумму которая даст вам возможность приобрести новый, но только в том случае, если ваш автомобиль не подлежит восстановлению, сумма на ремонт по КАСКО тоже символические, так что лучше отказаться от этих денег и направлять ваше авто в ремонт. Поэтому использование ОСАГО и КАСКО одновременно дает Вам большую уверенность в том, что вы не останетесь у разбитого корыта.

Если есть КАСКО нужно ОСАГО

К сожалению, от ОСАГО не откажешься, закон есть закон. ОСАГО — это страхование вашей гражданской ответственности, КАСКО не способно покрыть ущерб, нанесенный вами другим участникам ДТП, поэтому он у вас просто обязан быть. Хотелось бы напомнить, что за отсутствие полиса ОСАГО существует мера наказания в виде административного штрафа.

Собственно вот и все различие между КАСКО и ОСАГО.

sporic.ru