Списание госпошлины в суд

Оглавление:

Госпошлина: бухгалтерские проводки

Актуально на: 27 февраля 2018 г.

Государственная пошлина – это сбор, который взимается при обращении в госорганы, органы местного самоуправления, иные органы или к должностным лицам, которые уполномочены законодательством, для совершения юридически значимых действий (п. 1 ст. 333.16 НК РФ).

О том, как отражается госпошлина в бухгалтерском и налоговом учете, расскажем в нашей консультации.

Госпошлина: счет бухгалтерского учета

Бухгалтерский учет госпошлины ведется на активно-пассивном счете 68 «Расчеты по налогам и сборам» (Приказ Минфина от 31.10.2000 № 94н). При начислении госпошлины учет в бухгалтерии подразумевает кредитование счета 68, а уплата пошлины отражается по дебету счета 68. Какие счета корреспондируют при этом со счетом 68, расскажем ниже.

Госпошлина в стоимости имущества

Порядок отражения госпошлины в бухгалтерском учете зависит от того, с чем связана уплата госпошлины и на каком этапе такая уплата производится.

Если госпошлина уплачивается в связи с приобретением имущества, то она включается в его первоначальную стоимость. Однако если пошлина оплачена уже после того, как объект принят к учету (введен в эксплуатацию), а правилами бухгалтерского учета изменение первоначальной стоимости в таких случаях не предусмотрено, пошлина будет относиться на расходы по обычным видам деятельности или прочие расходы в зависимости от того, к какому виду деятельности относится уплата этой пошлины.

К примеру, госпошлина, уплаченная за регистрацию прав на недвижимое имущество до ввода в эксплуатацию объекта, включается в его первоначальную стоимость (п.п.7, 8 ПБУ 6/01 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 08 «Вложения во внеоборотные активы» — Кредит счета 68

А если, к примеру, по складу торговой организации эта пошлина будет уплачена уже после того, как объект основных средств введен в эксплуатацию, госпошлина будет отражена так (п. 14 ПБУ 6/01 ):

Дебет счета 44 «Расходы на продажу» — Кредит счета 68

Собственно, уплата госпошлины отражается так:

Дебет счета 68 — Кредит счета 51 «Расчетные счета»

Госпошлина в расходах

Помимо пошлин, уплачиваемых после принятия на учет (ввода в эксплуатацию) имущества, напрямую на расходы организации будут относиться пошлины, не связанные с приобретением объектов имущества. Речь идет, к примеру, о госпошлине при подаче в суд искового заявления, госпошлине за совершение нотариальных действий, пошлине за внесение изменений в учредительные документы организации и т.д. В этих случаях при учете госпошлины в бухгалтерском учете проводки (с точки зрения дебетуемого счета) могут быть различные.

Судебные пошлины обычно отражаются в составе прочих расходов организации:

Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счета 68

Порядок учета иных пошлин зависит от того, к какому виду деятельности относится уплата пошлины.

Так, к примеру, уплачиваемая госпошлина за внесение изменений в устав будет отражена так (п.п. 5, 7 ПБУ 10/99 , Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 26 «Общехозяйственные расходы», 44 и др. – Кредит счета 68

А например, госпошлина, уплачиваемая за выдачу свидетельства на высвободившийся номерной агрегат при утилизации транспортного средства организации, будет отражена следующим образом (п. 11 ПБУ 10/99 ):

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 68

Как госпошлина принимается к налоговому учету?

Порядок признания госпошлины в налоговом учете следующий. Если речь идет о госпошлине за регистрацию транспортных средств или объектов недвижимости, которая уплачена до ввода таких объектов в эксплуатацию, пошлина увеличивает их первоначальную стоимость. А если уплачена позднее — относится на расходы (Письма Минфина от 08.06.2012 № 03-03-06/1/295, от 11.02.2011 № 03-03-06/1/89, от 01.06.2007 № 03-03-06/2/101). Когда налоговый учет также ведется на счетах, можно сказать, что, к примеру, на уплачиваемую по недвижимости госпошлину проводки в бухгалтерском и налоговом учете будут схожие. Также, скажем, по госпошлине в суд бухгалтерский и налоговый учет будут близки. И разницы обычно не возникают.

В целях исчисления налога на прибыль «расходная» госпошлина учитывается в составе прочих расходов, связанных с производством и реализацией (пп.1, 40 п.1 ст.264 НК РФ). При этом возмещаемая на основании решения суда госпошлина учитывается ответчиком в расходах, а истцом в доходах на дату вступления в законную силу решения суда (Письма Минфина от 13.01.2015 № 03-03-06/1/69458, от 24.07.2013 № 03-03-05/29184).

Особенность учета госпошлины при УСН «доходы минус расходы» состоит в том, что признается она на момент оплаты (пп.22 п.1 ст.346.16, п.1 ст.346.17 НК РФ).

glavkniga.ru

Отражение уплаты госпошлины в 1С 8.3

Сформировавшиеся проводки по госпошлине в программе 1С 8.3 ничем не отличаются от проводок в других конфигурациях:

Дебет 68.10 – Кредит 51

Дебет 91.2(20, 26, 44, 08.4) – Кредит 68.10

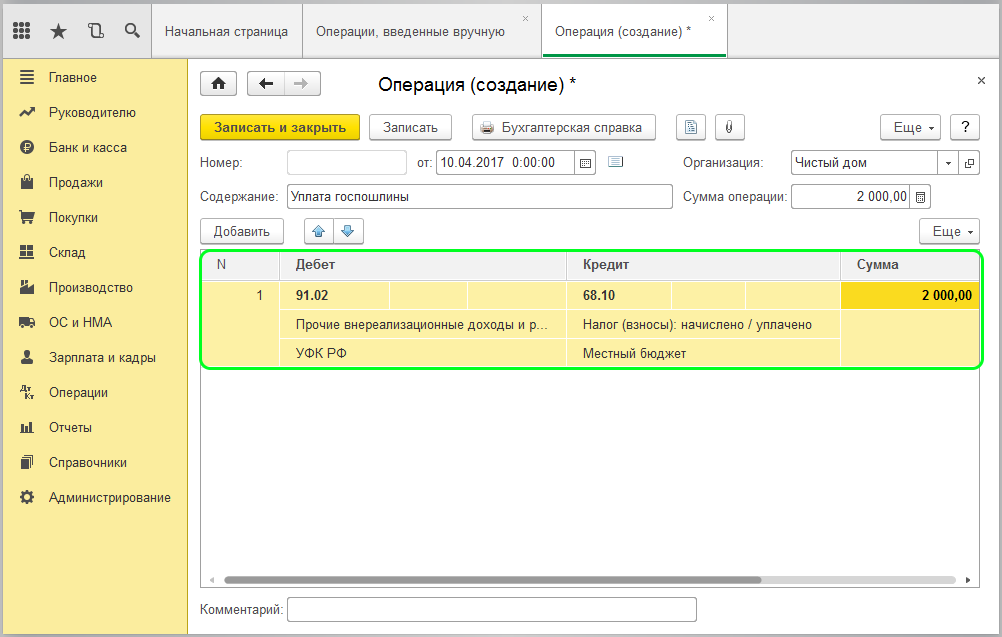

Значение дебетового счета определяется относительно вида проводимой операции. К примеру, госпошлина за рассмотрение иска в суд относится к 91.2 счету. А при регистрации приобретенного основного средства, госпошлина входит в стоимость ОС и учитывается на 08.4 счете. Госпошлина за регистрацию договоров производственного характера разносится на счета затрат – 20, 26 и т.д.

Для правильного учета госпошлины в программах 1С нужно сформировать три документа:

Списание с расчетного счета.

Операция, введенная вручную.

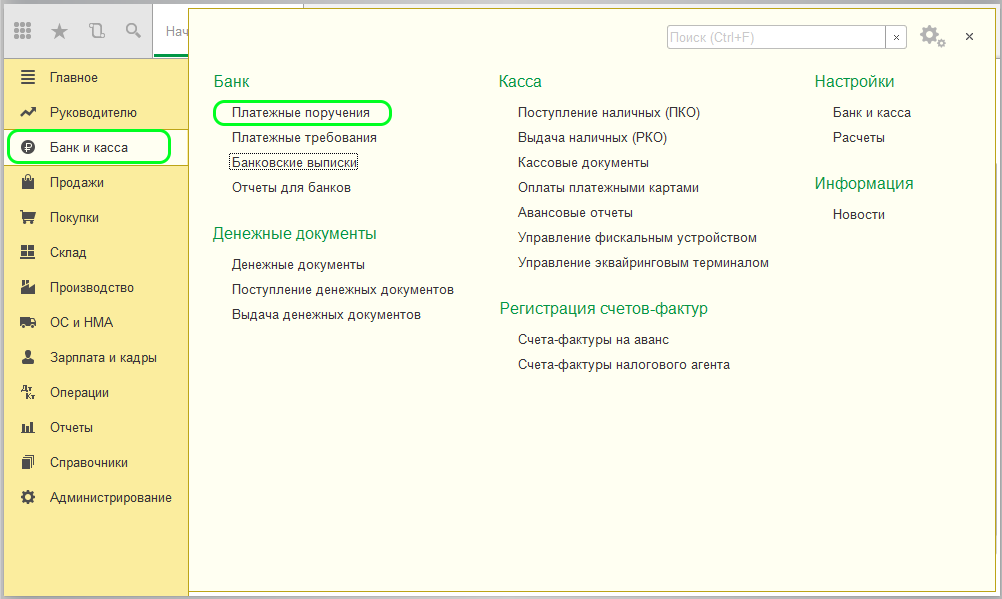

Рассмотрим оформление платежного поручения на пошлину на примере программы 1С 8.3. Переходим на вкладку меню «Банк и касса» и создаем новый документ «Платежное поручение»:

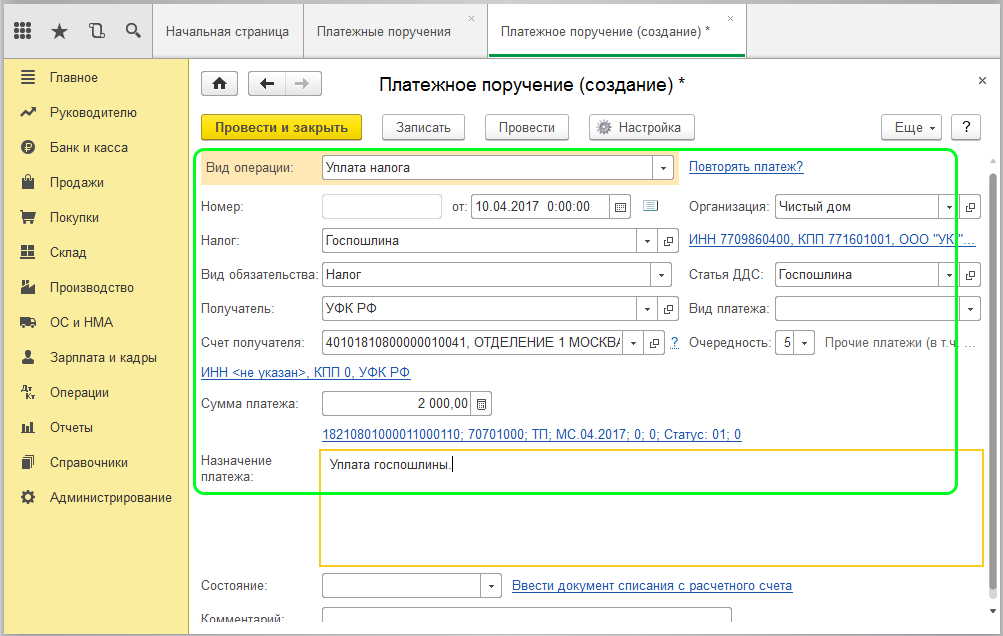

Вид операции – нужно указать «Уплата налога».

Налог – указываем наименование «Госпошлина».

Вид обязательства – должен быть указан «Налог».

Получатель – выбираем из справочника контрагента-получателя.

Статья ДДС — должна быть «Госпошлина».

Вид платежа и очередность – указываем по необходимости.

Назначение платежа – прописываем назначение.

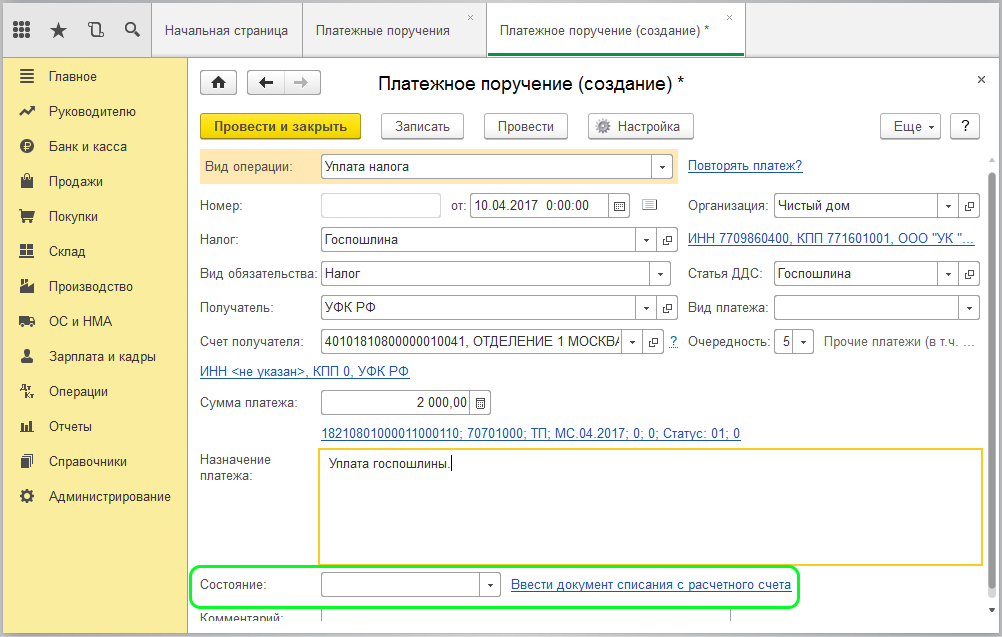

Внизу формы имеется поле «Состояние», выбираем «Оплачено».

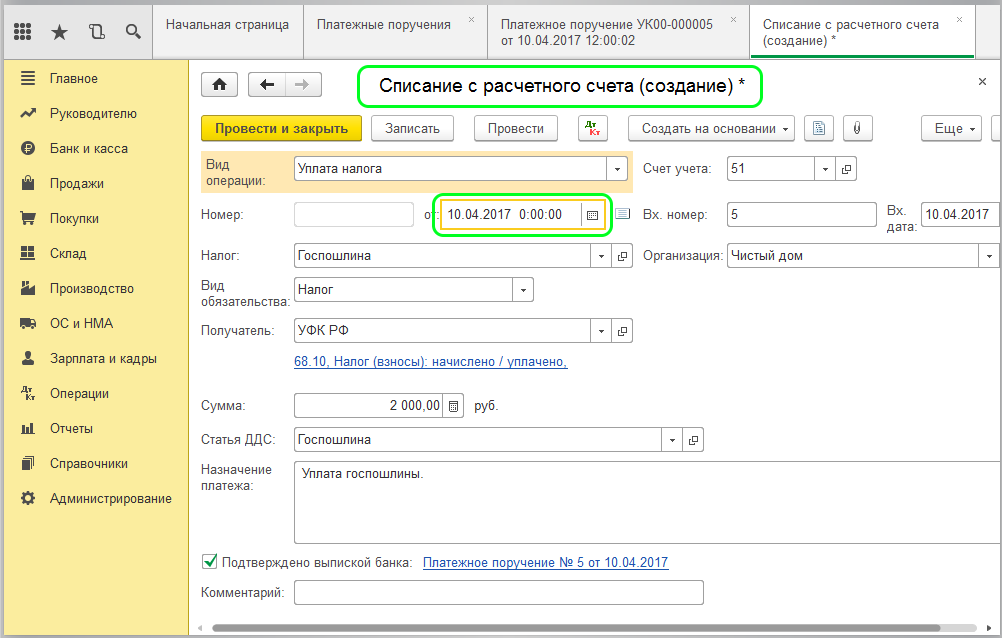

При переходе по ссылке автоматически сформируется документ «Списание с расчетного счета»:

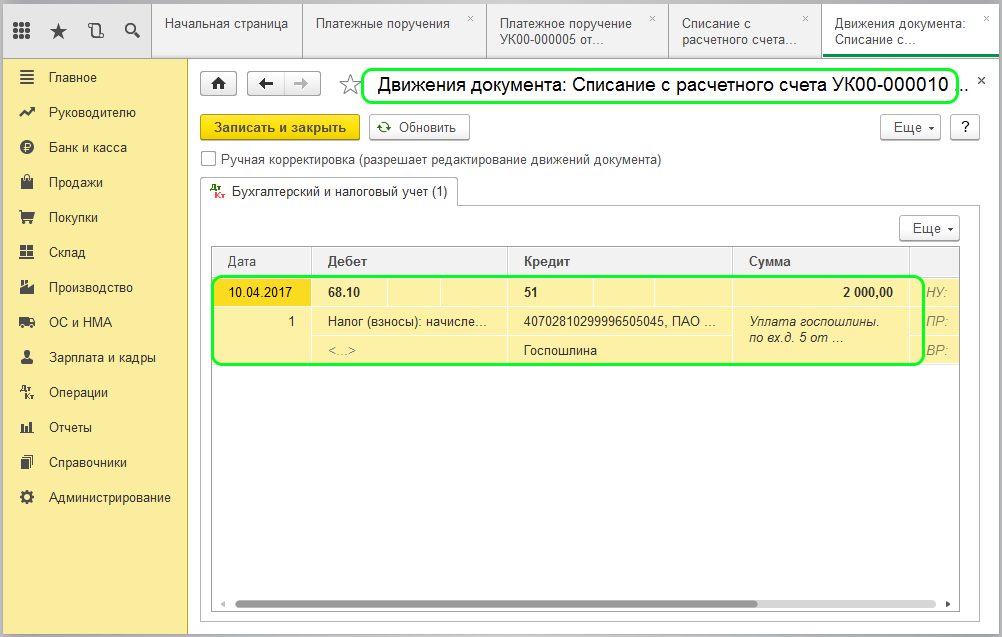

Здесь ничего менять не нужно, все поля заполнятся по документу «Платежное поручение». Проверяем дату документа и проводим. На основании этого 1С 8.3 сформирует проводку по списанию уплаты госпошлины:

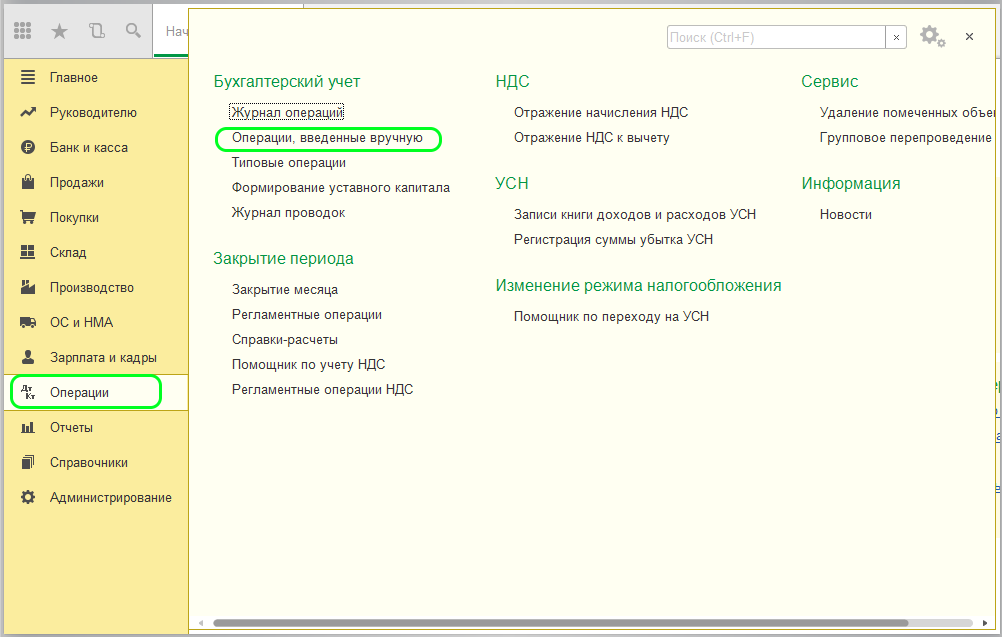

Списание уплаченной суммы налога на счет затрат нужно будет регистрировать вручную. Для этого переходим на вкладку меню «Операции», далее раздел «Бухгалтерский учет» и заходим в журнал «Операции, введенные вручную».

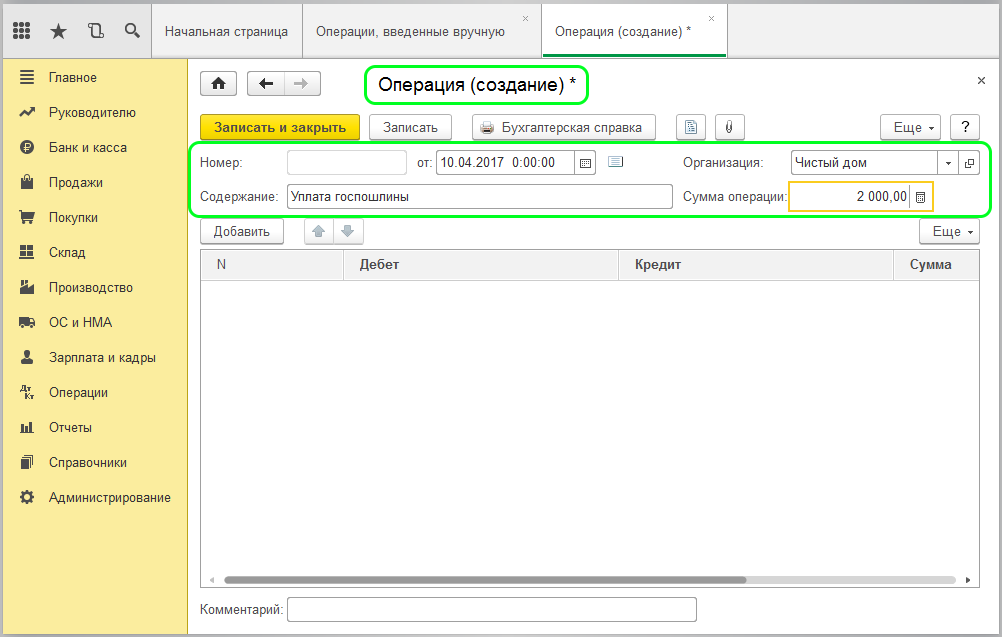

Создаем новую операцию и заполняем поля:

Содержание – указываем «Уплата госпошлины».

Главным моментом является – правильное заполнение аналитических данных в табличной части.

Отражение уплаты госпошлины в бухгалтерском учете закончено. Аналогичным образом можно списывать, к примеру, судебные издержки.

Далее разберем, как произвести учет госпошлины в стоимости ОС. Допустим, приобретается недвижимое имущество (здание) и с покупки нужно уплатить налог.

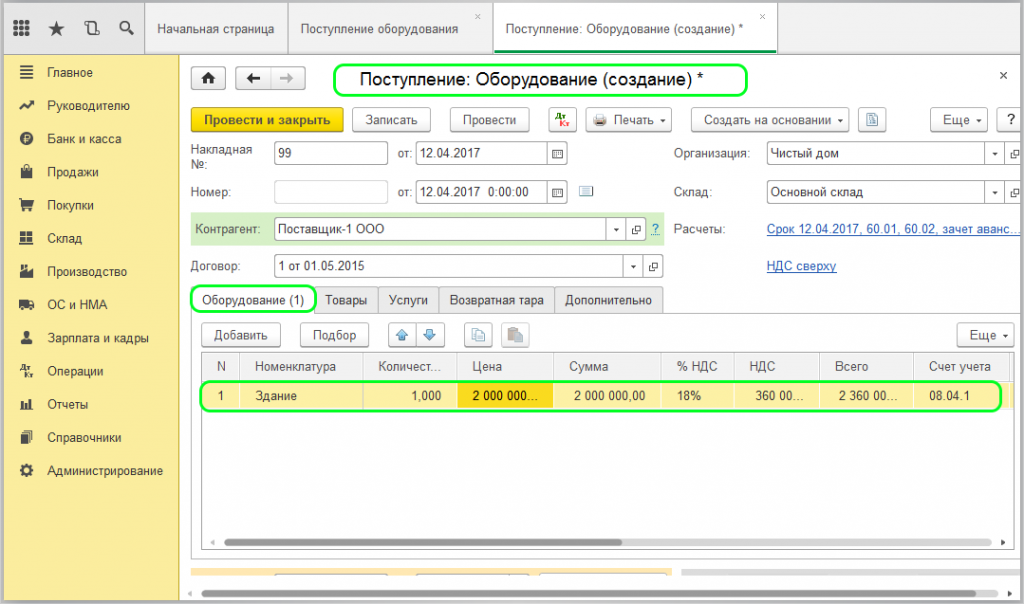

Обратите внимание, что при формировании документа оприходования, вид операции должен быть «Поступление оборудования».

Заполнение полей шапки происходит стандартно. А вот табличная часть заполняется номенклатурой на вкладке «Оборудование»:

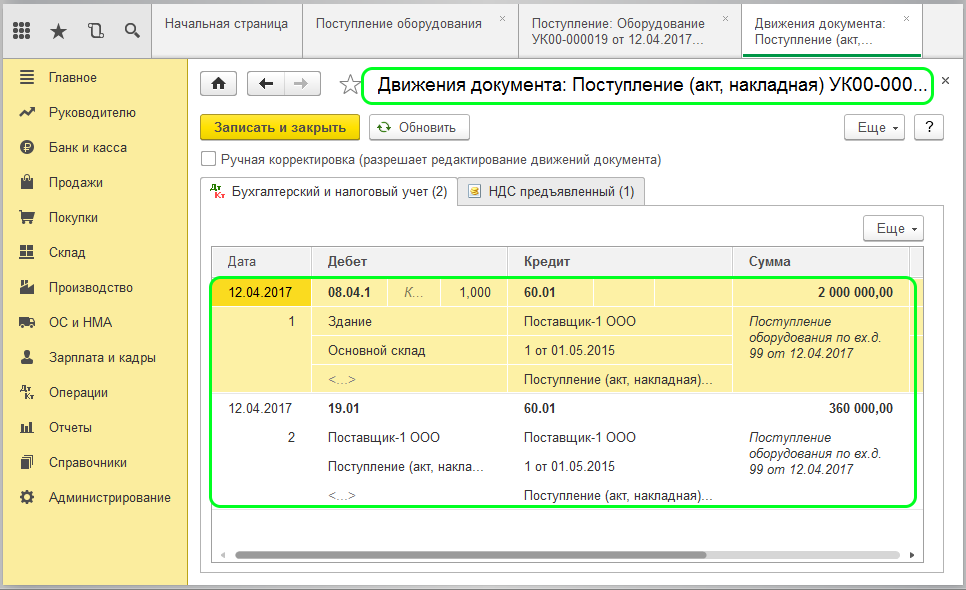

Документ «Поступление: Оборудование» сформирует проводки с отражением себестоимости здания и выделением НДС:

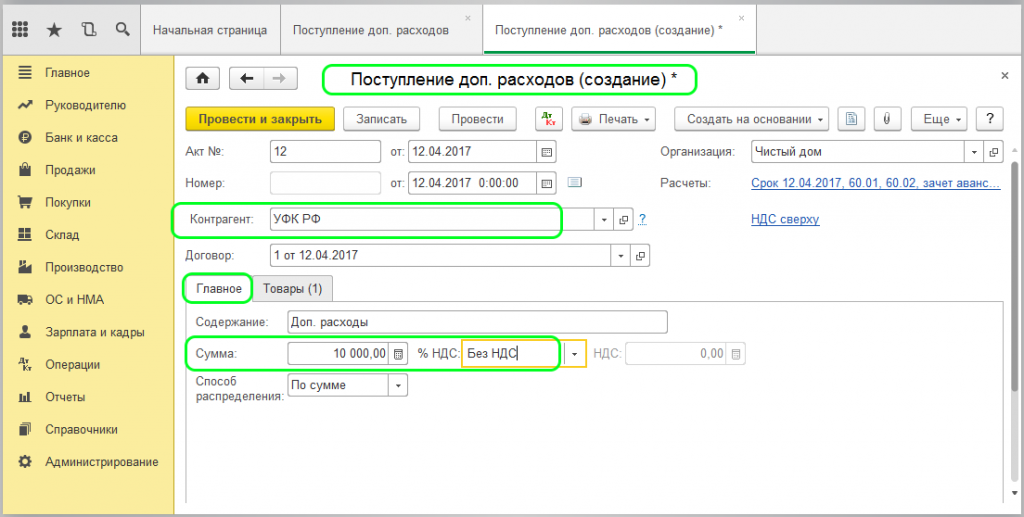

Соответственно, с покупки нужно оплатить госпошлину, но дальнейшие действия немного отличаются от вышерассмотренных. А именно, ручная операция отсутствует, и отражение происходит по документам:

Поступление дополнительных расходов.

Все заполнение документа «Поступление дополнительных расходов» сводится к вводу контрагента в шапке, указанию суммы пошлины, установки ставки НДС или «Без НДС» на вкладке «Главное».

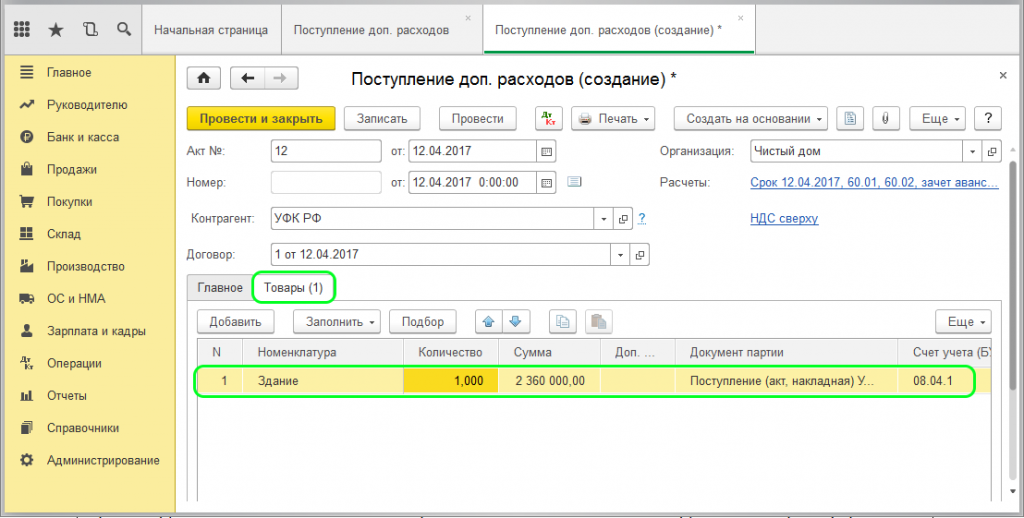

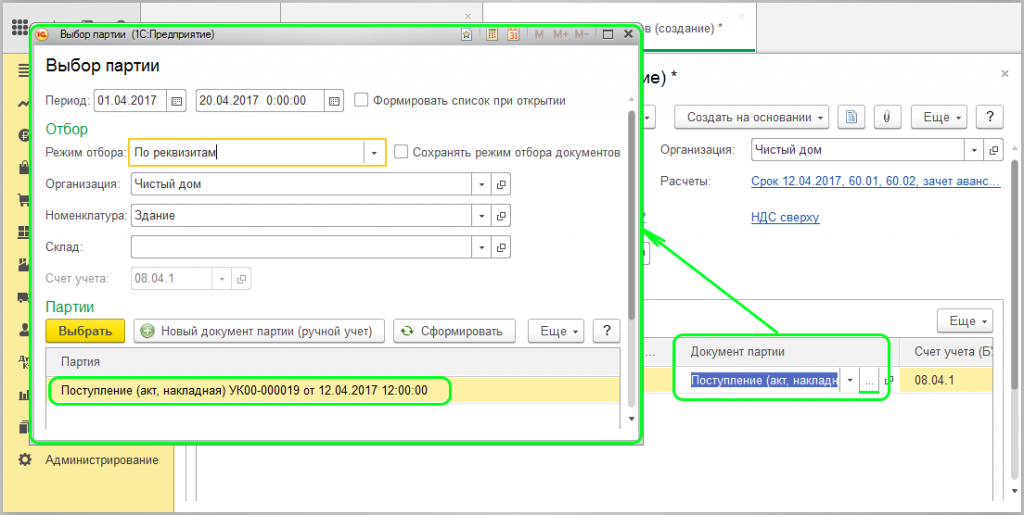

И на вкладке «Товары» нужно указать номенклатуру (здание) и в графе «Документ партии» выбрать документ, по которому приходовали основное средство.

Хочется отметить, что документ партии выбирается в одноименной графе, на основании его происходит заполнение большинства реквизитов. Если заполнение данными верное, при нажатии открывается вкладка с доступными документами и соответствующий документ будет отображен в списке.

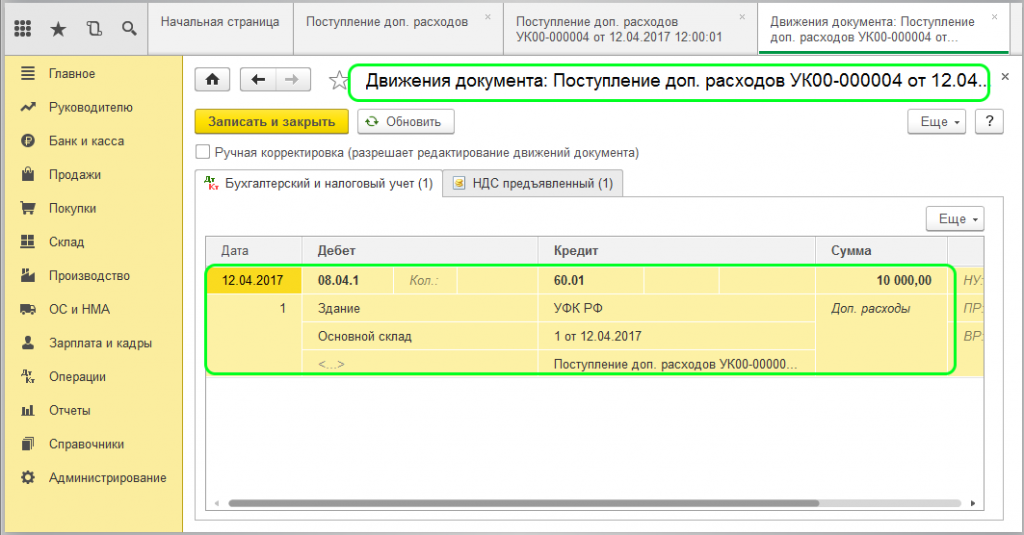

После проведения поступления доп. расходов можно просмотреть сформировавшиеся проводки.

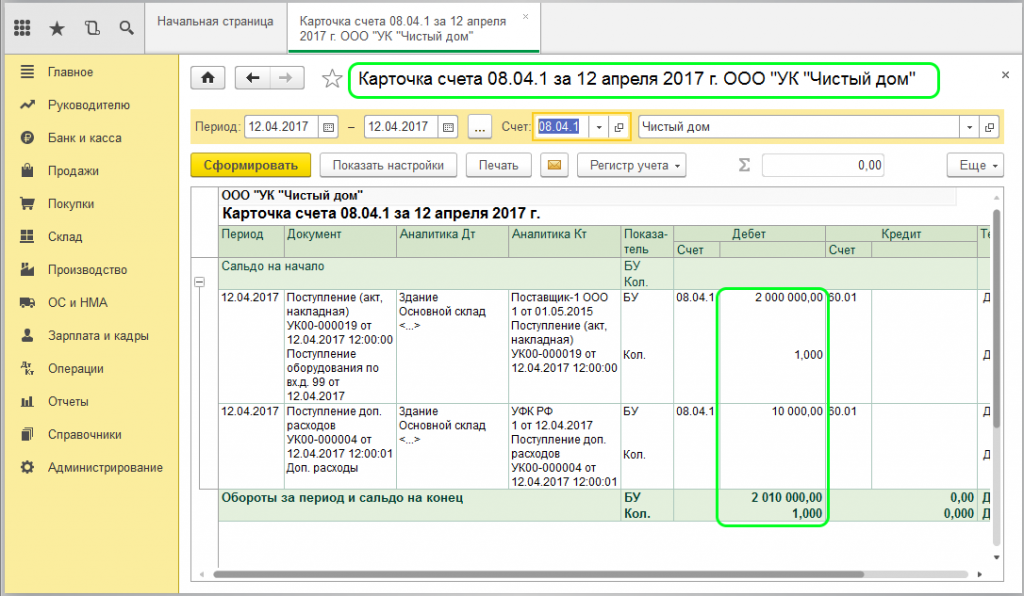

Также можно сформировать отчет «Оборотно-сальдовая ведомость». Здесь будет отражена общая стоимость здания на счету 08.04. Предварительно не забудьте сделать отбор по необходимой номенклатуре. Еще один вариант проверки стоимости – это отчет «Карточка счета», формируется с отбором по нужному счету.

Из отчета видно, что общая стоимость основного средства (здания) состоит из себестоимости ОС и суммы госпошлины.

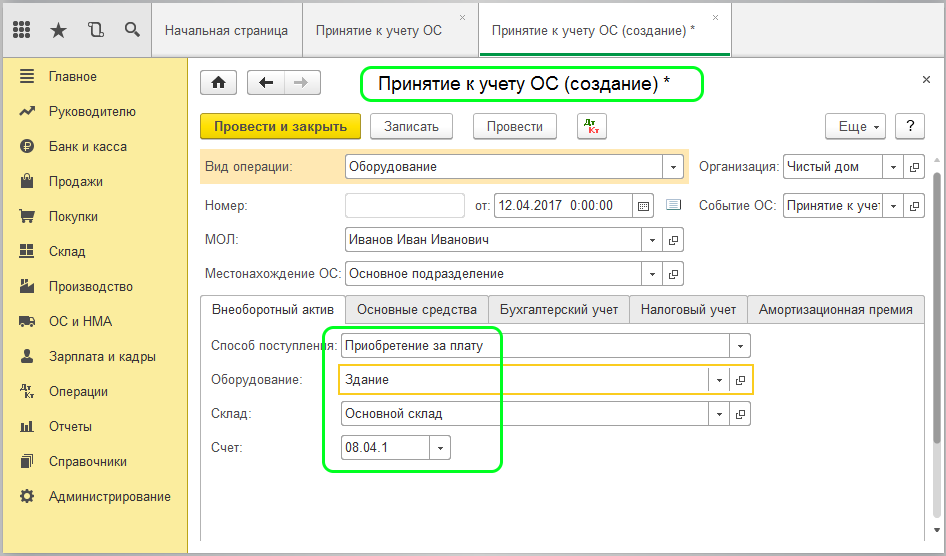

Теперь основное средство необходимо ввести в эксплуатацию. Формируем документ «Принятие к учету ОС». Рассматривать заполнение не будет, так как оформляется стандартно.

После проведения посмотрим движение документа принятия к учету. Как показывает проводка, сумма ОС с включенной в нее госпошлиной числится на дебетовом 01 счете.

scloud.ru

Основные проводки в бухучете по госпошлине

Отправить на почту

Госпошлина — проводки в бухучете по отражению операций с ее участием мы разберем в данной публикации — является федеральным сбором. Вы узнаете о том, какие бывают виды госпошлин и от чего зависит тот или иной способ их фиксации в бухгалтерском учете.

Нюансы бухгалтерского учета госпошлины в 2017-2018 годах

Госпошлина, согласно ст. 13 НК РФ, признается сбором федерального уровня. В последнее время в эту сферу корректив не вносилось, поэтому в 2017-2018 годах, как и прежде, для отражения учетных записей по ее начислению и уплате используют сч. 68 (субсч. «Государственная пошлина»).

Подробнее о классификации налогов и сборов в РФ читайте здесь.

При этом вид корреспондирующего счета при начислении госпошлины зависит от ее типа. Госпошлина может уплачиваться в связи:

- с приобретением некоторых имущественных объектов;

- осуществлением хозопераций по основной деятельности компании;

- осуществлением операций, не имеющих отношения к ее основной деятельности;

- участием фирмы в судебных разбирательствах.

Рассмотрим, как ведется учет госпошлины и какими проводками необходимо зафиксировать операцию по начислению соответствующих сумм в перечисленных ситуациях.

Начислена госпошлина при покупке имущества: какой счет бухгалтерского учета используется

Госпошлина, уплачиваемая при приобретении (создании) имущественных объектов, относится на увеличение их фактической стоимости (п. 8 ПБУ 14/2007, , п. 8 ПБУ 6/01):

Дт 08 Кт 68/госпошлина.

Такие записи будут использоваться, например, при уплате госпошлины в связи с регистрацией приобретенного объекта основных средств.

Учет госпошлины в бухгалтерском учете: проводки по операциям, связанным с основной деятельностью

В случае уплаты госпошлины за те или иные действия, необходимые для осуществления текущей работы предприятия, ее сумма относится на расходы по обычным видам деятельности (пп. 5, 7 ПБУ 10/99). Бухучет госпошлины будет строиться таким образом, чтобы при этом в дебете записи по начислению госпошлины стоял один из затратных счетов:

Дт 20 (25, 26, 44…) Кт 68/госпошлина.

Примеры подобных расходов: заверение рабочей документации фирмы и ее копий, регистрация договоров, заверение подписей сотрудников, корректности перевода с одного языка на другой и т. д.

Некоторые нюансы возникают при отражении в бухгалтерском учете госпошлины, внесенной за лицензии, получаемые на определенный временной промежуток, как правило, на несколько месяцев (например, лицензии на розничную продажу алкоголя). На сегодняшний день есть несколько вариантов учета такой госпошлины:

Тогда в проводках по госпошлине за выдачу лицензии будут использоваться следующие записи:

Дт 97 Кт 68/госпошлина — начислена госпошлина;

Дт 44 Кт 97 — часть госпошлины отнесена на расходы.

Последняя проводка будет делаться в соответствии с порядком, применяемым фирмой для учета расходов будущих периодов, до полного списания госпошлины на издержки.

- Есть также позиция, что такие лицензии образуют НМА (п. 3 ПБУ 14/2007, пп. 4, 9, 17 IAS 38). В этом случае сумма госпошлины будет списана на издержки в качестве амортизации:

- На величину требований до 100 тысяч рублей – 4 % от общей величины иска, но не менее 2 тысяч рублей.

- При более высоких суммах требований величина госпошлины возрастает пропорционально сумме. Сбор состоит из 2-х частей – фиксированной суммы и процентов в зависимости от превышающей определенный порог величины. Полная разбивка по суммам установлена в ст.333.21 НК РФ.

- По искам относительно изменений договорных условий – 4 тысячи рублей. К изменению положений соглашения относятся заключение договоров, исполнение пунктов, расторжения и претензий по неисполненным обязательствам.

- В случае обжалования действий или бездействий должностных лиц физическими лицами уплачивается сумма в 300 рублей, для юридических лиц величина определена в 3 000 рублей.

- Государственные чиновники – прокуроры и аналогичные органы, защищающие вопросы государственного уровня.

- Органы государственной власти всех бюджетов, выступающие в качестве истцов или ответчиков.

- Истцы, защищающие интересы детей и действующие в их интересах.

- Лица с ограниченными возможностями – инвалиды I и II групп, выступающие в качестве истца.

- Организации инвалидов, имеющие статус общественных, относящиеся к истцам и ответчикам.

- данные плательщика. При безналичном перечислении в платежном поручении указываются реквизиты расчетного счета плательщика;

- получатель платежа (УФК региона), ИНН, КПП;

- счет в УФК региона расположения суда. Корсчет для ГРКЦ отсутствует;

- банк (ГРКЦ ГУ региона), БИК банка;

- код бюджетной классификации платежа;

- ОКТМО;

- сумма платежа.

- Государственные структуры.

- Местные органы власти.

- Иные органы и/или к должностным лицам, которые по закону полномочны совершать юридически значимые действия.

- Судебные расходы.

- Арбитражные сборы.

Дт 08 Кт 60, 76 — отнесена сумма госпошлины за лицензию в стоимость НМА;

Дт 04 Кт 08 — оприходована лицензия;

Дт 44 Кт 05 — начислена амортизация.

ВАЖНО! По НМА с неопределенным сроком полезного использования амортизацию не начисляют (п. 23 ПБУ 14/2007).

Стоит понимать, что каждый из перечисленных способов организации бухгалтерских проводок для госпошлины имеет свои плюсы и минусы. Безусловно, выбранный метод учета подобных расходов необходимо закрепить в учетной политике фирмы.

Бухучет госпошлины по операциям, не связанным с основной деятельностью

Госпошлина за осуществление действий, не относящихся к основной деятельности фирмы, должна быть отнесена на прочие расходы (п. 11 ПБУ 10/99):

Дт 91.2 Кт 68/госпошлина.

Такая проводка найдет применение, в частности, при начислении госпошлины, уплачиваемой при отчуждении некоторых видов активов (п. 11 ПБУ 10/99).

Аналогично учитывается госпошлина, уплаченная за участие в судебном процессе.

О налоговом учете прочих расходов см. наш материал.

Плата, взимаемая частными нотариусами: отражение в бухгалтерском учете

Согласно ст. 22 «Основ законодательства РФ о нотариате» от 11.02.1993 № 4462-I госпошлиной может считаться плата за услуги только тех нотариусов, которые работают в госконторах. Частные же нотариусы взимают не госпошлину, а тариф. Таким образом, для учета нотариальных услуг частников сч. 68 использоваться не может, а начисление госпошлины в этом случае будет выглядеть так:

Дт 20 (23, 25, 26, 44, 91.2) Кт 76.

Начисление и оплата госпошлины: проводки

В записях по оплате госпошлины в проводках используется корреспонденция сч. 51 и 68:

Дт 68/госпошлина Кт 51.

Однако на практике часто встречаются ситуации, когда госпошлина уплачивается не с расчетного счета фирмы, а наличными через ее представителя. Правомерны ли такие действия? Ответ на этот вопрос нам дает письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 01.06.2012 № 03-05-04-03/43, в котором чиновники подтвердили правомочность подобных действий. При этом, уплачивая госпошлину, к платежной квитанции необходимо приложить документы, подтверждающие принадлежность уплаченных средств фирме, совершающей действие, за которое взимается госпошлина. Это может быть доверенность на представителя, копии учредительных документов, расходный ордер о выдаче представителю наличности для уплаты госпошлины.

Бухгалтерские проводки по уплате госпошлины в этом случае будут иметь следующий вид:

Дт 71 Кт 50 — выдана наличность под отчет представителю;

Дт 20 (23, 25, 26, 44, 91.2) Кт 71 — отражена сумма уплаченной госпошлины.

Возмещение госпошлины по решению суда: проводки

Госпошлина может быть не только уплаченной, но и полученной компанией в составе судебных издержек. Согласно ст. 110 АПК РФ и ст. 98 ГПК РФ все судебные издержки взыскиваются с проигравшей стороны. А поскольку госпошлина — часть судебных издержек, то фирма, уплатившая ее при подаче иска в суд (и выигравшая дело), может с полным правом рассчитывать на ее возмещение проигравшей стороной.

При этом для госпошлины, подлежащей получению по решению суда, проводки в бухучете будут выглядеть так:

Дт 76 Кт 91.1 — госпошлина к возмещению по решению суда;

Дт 51 Кт 76 — поступило возмещение госпошлины.

Как отражается госпошлина в налоговом учете

Все виды госпошлины в налоговом учете входят в категорию прочих расходов. Причем отражать ее следует на момент начисления (подп. 1 п. 1 ст. 264 НКРФ). Для разных обстоятельств этот момент может приходиться или на дату уплаты, или на дату оформления регистрационных документов и пр.

Так, при регистрации каких-либо действий госпошлина уплачивается заранее, однако в расходы ее следует включать только после приема регистрационных документов уполномоченным органом. А вот при оплате госпошлины при лицензировании она учитывается в момент начисления (письмо ФНС России от 28.12.2011 № ЕД-4-3/22400). Если же госпошлина обусловлена покупкой внеоборотных активов, то сумма госпошлины войдет в первоначальную стоимость объектов, при условии что она внесена до их приобретения. Если после, то в категорию прочих расходов.

Госпошлина — проводка в бухучете этого платежа имеет многочисленные особенности. Госпошлина может быть отнесена на расходы по основной деятельности, прочие расходы или на увеличение стоимости актива.

При списании госпошлины проводки ведутся с использованием затратных счетов в корреспонденции со сч. 68, к которому открывается соответствующий субсчет. Плата за совершение юридически значимых действий, взимаемая частными нотариусами, госпошлиной не является, поэтому при проведении в бухучете подобных хозопераций сч. 68 не используется.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Что такое госпошлина в арбитражный суд в 2018 году

Порядок действий сторон – истца и ответчика регулирует Арбитражный процессуальный кодекс (АПК).

Содержание

Общие сведения ↑

Государственная пошлина – обязательный сбор, уплачиваемый при подаче искового заявления. Сумма уплачивается в Арбитражный суд первой инстанции, в апелляционный арбитражный суд и вносится строго в соответствии с реквизитами платежа.

Арбитражные судьи могут принять решение об изменении суммы государственной пошлины или отсрочки платежа на основании выводов о материальном положении плательщика.

Порядок обращения

Подача искового заявления предваряется мероприятиями досудебного урегулирования. Партнер, права которого нарушены, должен направить оппоненту претензии в рамках заключенного хозяйственного договора.

Требования стороны должны выдерживать сроки, установленные соглашением. При отсутствии договоренности сторона, права которой ущемлены, может обратиться в Арбитражный суд.

Порядок обращения установлен АПК, при подаче иска:

Обращение подается в Арбитражный суд территориальной подсудности. Разрешение споров в судебном порядке производится в точном соответствии со сроками, установленными для каждого иска отдельно.

Необходимо выполнить требование Исковое заявление сопровождается уплатой государственной пошлины. Факт внесения государственной пошлины подтверждается:

Документы об уплате входят в перечень бумаг приложения и представляются в оригинальном виде.

Нормативная база

Уплата госпошлины установлена в ст.102 АПК. В параграфе установлено определение суммы сбора в соответствии с налоговым законодательством страны.

Размеры госпошлин, уплачиваемых при подаче иска в Арбитражный суд, установлены ст. 333.21 НК РФ.

Суммовой уровень пошлин увеличен с 2018 года, изменения внесены Федеральным законом от 21.07.2014г. за № 221-ФЗ. Рост величин по сравнению с 2018 годом увеличился в 1,5 раза.

Законодательством определен порядок льгот в отношении госпошлины, уплачиваемой при обращении в арбитраж. Перечень освобождений установлен в ст.333.35 НК РФ и ст.105 АПК.

Оплата госпошлины в Арбитражный суд ↑

Внесение суммы государственной пошлины производится за подачу иска. В случае подачи заявления, касающегося требований имущественного и неимущественного характера, уплачиваются оба вида пошлин.

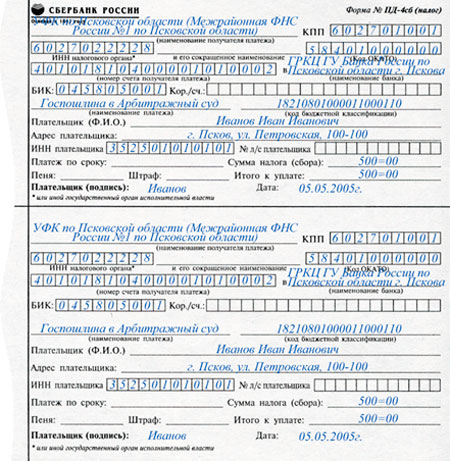

Фото: квитанция по уплате госпошлины в арбитражный суд

При изменении суммы иска в порядке ведения судебного разбирательства в большую сторону недостающая сумма пошлины уплачивается истцом.

Уменьшение иска ведет к образовавшейся переплате и возврату в порядке, установленном в ст. 333.40 НК РФ.

При отказе в рассмотрении искового заявления возникает излишне уплаченная сумма государственной пошлины в бюджет. Возврат переплаты из бюджета осуществляется через органы ИФНС.

Физическое лицо или организация составляют заявление о возврате средств с приложением оригинала квитанции об уплате.

По каким делам?

Величина госпошлины зависит от имущественного или неимущественного характера иска. При подаче заявления имущественного типа:

Для неимущественных исков установлена величина в сумме 6 000 рублей. Величина суммы госпошлины за кассационную жалобу в арбитражный суд составляет половину стоимости от неимущественного иска – 3 000 рублей.

Все, что нужно знать о госпошлине за регистрацию права собственности на земельный участок, читайте здесь.

При подаче искового требования по вопросу, связанному с имущественными требованиями, которые невозможно определить по величине иска, установлен иной порядок определения суммы госпошлины.

Вносится сумма, соответствующая государственной пошлине по неимущественным претензиям. В ходе проведения заседания Арбитражного суда могут возникнуть спорные вопросы, не поддающиеся четкому юридическому определению.

Истец или ответчик может обратиться с заявлением о произведении экспертизы и иных действий по установке факта. Действия суда предваряет уплата госпошлины в размере 3 000 рублей.

На кого действует освобождение

НК РФ определены категории граждан, освобождаемых от уплаты госпошлины при обращении в Арбитражный суд. К льготным группам относятся:

Госпошлина, при наличии у истца освобождения от уплаты, вносится в бюджет ответчиком.

Что нужно для уплаты

Внесение государственной пошлины производится в соответствии с реквизитами, установленными для каждого суда.

Квитанция или платежное поручение должны содержать информацию:

В назначении платежа указывается примерная формулировка – «государственная пошлина за рассмотрение иска в Арбитражном суде к … (ответчику)»

В Арбитражный суд могут подаваться неимущественные иски, взаимосвязанные между собой и оформленные в одном заявлении. Уплата государственной пошлины производится за каждое требование отдельно.

В случае выделения отдельного требования в ходе ведения судебного заседания уплачивается дополнительная государственная пошлина.

Плательщиков выступает сторона, которой присуждают сумму иска. При частичном удовлетворении требований сумма дополнительного взноса присуждается стороне, компенсирующей экономические потери по иску.

В случае участия в качестве ответчика нескольких лиц и присуждения им суммы иска государственная пошлина распределяется между сторонами пропорционально.

При утере исполнительного листа дубликат можно получить в суде. За выдачу дубликата исполнительного листа уплачивается государственная пошлина в размере 4 рубля за одну страницу документа, но не менее 40 рублей.

Какие проводки в бухучете

Государственная пошлина относится к федеральным сборам. Учет начисления и уплаты ведется на счете 68 «Расчеты по налогам и сборам».

Списание сумм пошлины, уплаченной при подаче иска в Арбитражный суд, производится в составе прочих расходов 91/2 счета. Организация создает проводки:

buhonline24.ru

Входит ли госпошлина в расходы при УСН

С оказанием государственных услуг упрощенцам приходится сталкиваться повсеместно. Входит ли госпошлина в расходы при УСН? Разбираем этот вопрос в нашей консультации.

Что говорит закон

В Налоговом кодексе РФ, а также его нормах, посвященных упрощенцам, не сказано, принимается ли госпошлина к расходам при УСН. При этом с данным обязательным платежом компании и ИП на УСН сталкиваются повсеместно: и в суде, и в налоговой, и в других структурах. То есть можно утверждать, что без уплаты госпошлин деятельность на упрощённом режиме фактически невозможна.

Однако можно смело заключить, что госпошлина при УСН включается в расходы на основании подп. 22 п. 1 ст. 346.16 НК РФ. В этом пункте перечислены затраты, которые при итоговом расчёте снижают единый налог на УСН.

В указанной норме упомянуты только налоги и сборы, уплаченные согласно налоговому законодательству. Так является ли госпошлина расходом при УСН? Однозначно – ДА!

Вопросы, связанные с госпошлиной, регламентирует глава 25.3 НК РФ. На основании п. 1 ст. 333.16 Кодекса государственная пошлина отнесена именно к сборам при обращении в:

Не должно вызывать споров, учитывается ли госпошлина в расходах при УСН, когда имеет место выдача упрощенцу за плату документа либо его дубликата. Да, это законом приравнено к юридически значимым действиям.

Как вытекает из смысла подп. 22 п. 1 ст. 346.16 НК РФ, госпошлина принимается в расходы при УСН в любом размере по факту её перечисления в казну на соответствующий счёт.

Еще один важный момент: госпошлина учитывается в расходах при УСН также при расчёте авансового платежа.

Упрощенец может немного сэкономить в случае установки рекламной конструкции. Госпошлина входит в расходы при УСН, если перечислена за данную услугу, разрешённую местными властями. На 2017 год её размер составляет 5000 рублей.

В то же время плату за право установки и эксплуатации рекламной конструкции относить на затраты упрощенцы не вправе. Там полагают Минфин и ФНС, поскольку в закрытом перечне п. 1 ст. 346.16 НК РФ нет соответствующей позиции (письма от 01.09.2014 № 03-11-06/2/43627 и от 06.08.2014 № ГД-4-3/15322).

Плата за суд

В силу подпункта 31 пункта 1 статьи 346.16 Налогового кодекса упрощенцы с объектом «доходы минус расходы» могут учитывать затраты на:

Таким образом, на УСН расходы по госпошлине в суд всегда можно учесть. Причем упрощенцы делают это на дату платежа, а не вступления в силу судебного решения (п. 1 ст. 346.17 НК РФ).

Если быть точнее, обязательство по уплате судебной госпошлины возникает по причине подачи иска. Соответственно, такую госпошлину можно взять в расходы на УСН на день вынесения судом определения о принятии заявления к производству.

Бывает и так, что сначала упрощенец отнёс госпошлину в расходы на УСН, которую заплатил по договору гражданско-правового толка. Однако впоследствии издано судебное решение, которым, помимо прочего, уплаченная госпошлина возвращена ему. Как быть? Надо включить ее в доходы. На этом настаивают письма Минфина России от 20 марта 2014 года № 03-11-11/12250 и от 17 мая 2013 года № 03-11-06/2/17357. Причём на дату фактического получения денег от другой (проигравшей) стороны.

buhguru.com