Срок оплаты налога на автомобиль в 2014 году

Очень часто автовладельцы получают по почте требования от налоговых органов об уплате транспортного налога за предыдущие 4-10 лет.

Очень часто автовладельцы получают по почте требования от налоговых органов об уплате транспортного налога за предыдущие 4-10 лет.

Логично, что у людей закрадывается вопрос: «Есть ли срок давности по транспортному налогу для физических лиц и если да, то какой?».

Ответы на эти вопросы должен знать каждый автовладелец, поскольку уведомления могут прийти как злостному неплательщику, так и законопослушному гражданину.

Оглавление:

Особенности уведомления автовладельца об уплате транспортного налога

Такой налог требует обязательной уплаты не позже 1 декабря последующего года. Но особенность оплаты пошлины для физических лиц в том, что собственник автомобиля сам не рассчитывает налог.

За него это делает налоговая служба. Именно она отправляет человеку заказное письмо по почте с уведомлением об оплате налога.

Письмо должно быть отправлено не позже 1 месяца до наступления срока оплаты пошлины.

Все физические лица обязаны платить транспортный налог. При этом они не должны заниматься расчетами сумм такой пошлины. Этим занимаются работники налоговой службы.

Существует ли давность взыскания налоговых платежей, пени за уплату налога на транспортное средство не в срок?

Срок давности по транспортному налогу – время, когда налоговая служба имеет право потребовать с физического лица выплатить долг, образовавшийся за транспортный налог за отчетный период.

Срок давности по транспортному налогу – время, когда налоговая служба имеет право потребовать с физического лица выплатить долг, образовавшийся за транспортный налог за отчетный период.

То есть, если человек своевременно не оплатил пошлину, тогда речь заходит о сроке давности на транспортное средство.

Многие люди хотят получить внятный ответ на вопрос: «Как правомерно поступить, если налоговики прислали заказное письмо об уплате пошлины на машину за 2018 год, но в извещении указано, что нужно заплатить еще и за 2011 год?».

В этом случае следует оплатить текущий платеж. Касательно недоимки за 2011 год, то, вначале нужно выяснить, действительно ли человек не платил этот налог в 2011 году.

Для этого нужно найти квитанцию или распечатать ее, войдя в личный кабинет сайта налоговой службы. Если факт оплаты действительно был, тогда человек вправе обратиться в суд с жалобой на несанкционированные требования органов налоговой службы.

Что будет, если не платить транспортный налог со сроком давности?

Если задолженность не будет погашена после требований органов налоговой службы в срок, обозначенный в письменном уведомлении, то это дает полное основание налоговикам обратиться в суд.

Если задолженность не будет погашена после требований органов налоговой службы в срок, обозначенный в письменном уведомлении, то это дает полное основание налоговикам обратиться в суд.

При этом сотрудник налоговой инспекции имеет право обратиться в суд с заявлением в течение 6 месяцев с момента окончания периода, установленного на исполнение обязательства налогоплательщика.

И только в том случае, если сумма долга будет составлять 3 тысячи рублей и более.

Если по истечении 6 месяцев налоговая организация не подала обращение в суд о взыскании долга, то она теряет это право в дальнейшем.

Есть ли срок давности у транспортного налога?

Да, есть. Общий срок исковой давности в Российской Федерации по уплате транспортного налога составляет 3 года.

То есть, в течение этого периода орган налоговой службы может предъявить свои требования налогоплательщику о взыскании с того задолженности за неуплату транспортного налога.

То, есть, например, в 2018 году налоговики могут отправить уведомление об уплате транспортного налога за 2017, 2016 и 2015 гг.

Сроки оплаты налога на транспортное средство

Если человек получил уведомление, но не уплатил налог до 1 декабря, то инспекция имеет право отправить ему письмо о принудительном взыскании пошлины.

Если человек получил уведомление, но не уплатил налог до 1 декабря, то инспекция имеет право отправить ему письмо о принудительном взыскании пошлины.

Если же налогоплательщик не получил уведомление, то ему лучше обратиться в налоговую службу и выяснить, почему те не прислали письмо.

Срок доставки и получения письма с уведомлением об оплате транспортного налога составляет 6 дней. Если в налоговой службе письмо было зарегистрировано, как отправленное, то человек в любом случае должен оплатить налог (даже если он по каким-то причинам не получал письма).

В случае постановки вопроса о злостной неуплате в судебном зале, у истца, то есть у представителя налоговой службы, будут все доказательства того, что уведомление он отправлял.

Ответственность за неуплату транспортного налога

С неплательщиками разбираются судебные приставы.

В случае злостной неуплаты должником транспортного налога, по отношению к нему могут быть применены следующие меры:

В случае злостной неуплаты должником транспортного налога, по отношению к нему могут быть применены следующие меры:

Автомобиль человеку могут вернуть, для этого нужно только оплатить транспортный налог.

В заключение хочется отметить еще раз, что в 2018 году срок давности на взыскание транспортного налога с автовладельцев не поменялся. Он составляет 3 года.

В том случае, если органы налоговой службы не направляли человеку письменного уведомления об оплате налога (по причине невнимательности или отправляли, но на несуществующий адрес), а через 4–5 лет документ вдруг придет адресату, то это не дает им никакого основания стягивать с автовладельца транспортный налог за предыдущие 4-5 лет.

Потому что срок давности по транспортному налогу в этом случае уже истечет.

Видео: Задолженность по налогам, срок которой превысил 3 года, можно списать через суд

pravo-auto.com

Порядок и сроки уплаты налога на транспорт

Чего больше всего на свете боятся налогоплательщики? Внезапной проверки и просрочить очередной платеж. Причем второе — гораздо больше. Если посещаете ФНС вы также часто, как прыгаете с парашютом с Крокус-Сити Холла, знание, когда истекает последний срок уплаты транспортного налога за 2015 год, будет вам весьма кстати.

Все под одну гребенку?

Плательщики транспортного налога (сюрприз, сюрприз!) делятся на две категории:

Первые от исчисления налога освобождены. За них эту функцию выполняет налоговый орган.

Данные о наличествующем в собственности транспортном средстве в ФНС подает управление, в котором это ТС было зарегистрировано. Сведения по автомобилям, мотоциклам, автобусам и иным ТС, предназначенным для пользования на дорогах общего назначения, передаются из ГИБДД. По всем ТС (самоходным машинам, водным ТС и т.п.), которые для пользования на общественных дорогах не предназначены, данным собираются из Ростехнадзора.

Таким образом, в конце налогового периода, каждый гражданин, владеющий транспортным средством, просто напросто получает налоговое уведомление, в котором черным по белому сказано: сколько, за что и когда надо запалить.

В отличие от «лентяев» — физических лиц, лица юридические свой транспортный налог должны не только сами исчислить, но еще и самостоятельно внести вычисления в декларацию, подать эту декларацию в установленный законом срок, а затем уже произвести уплату. А для того чтобы организациям «жизнь медом не казалась» законодатели придумали авансовые платежи, которые также нужно исчислять, записывать и вносить один раз в квартал.

Порядок и сроки уплаты транспортного налога по отношению к плательщикам — организациям и предприятиям определяется органами власти субъектов Федерации. Для физических лиц, крайний срок платежа установлен на государственном уровне ст. 363 НК РФ. В их отношении регионы вправе учреждать только льготы и послабления.

Сроки внесения платежа гражданами

Прежде чем начать разговор о юр.лицах давайте окончательно разберемся с гражданами. В 2015 году последний срок уплаты транспортного налога физическими лицами — первое октября 2015 года (01.10.15 г.). Как мы уже сказали, для физических лиц этот срок фиксирован: раньше него погасить налоговую задолженность можно, позднее — нельзя.

В некоторых случаях налоговое уведомление приходит за несколько неоплаченных предыдущих налоговых периодов. Количество периодов, за которые можно уплатить налог единовременно, составляет 3 года. В случае, если вы сменили место жительства и налоговая декларация до вас попросту не доходит, вам необходимо обратиться в региональную ФНС и сообщить им об изменении адреса.

Если этого не сделать, есть риск оказаться в суде за уклонение от уплаты налогов. Ведь согласно действующему законодательству отсутствие информации о накопившейся задолженности не освобождает от обязанности по ее уплате.

Сроки для организаций

Юридические лица в отличие от граждан обязаны следовать тому графику платежей, который для них разработали местные органы власти. Они, кстати, вправе отменить внесение авансовых платежей до конца налогового периода.

Те предприятия, которых региональные органы власти от уплаты авансового платежа освободили, подают декларацию по налогу и производят перевод средств один раз в год.

Для тех же регионов, в которых действуют авансовые платежи, порядок уплаты транспортного налога такой:

Крайний срок подачи налоговой декларации за предыдущий год (например, в 2015 году за 2014 год) не зависимо от наличия или отсутствия авансовых платежей — первое февраля. Согласно ст. 361 ни один субъект Федерации не вправе требовать платежей раньше этой даты.

Итак, какой же срок уплаты транспортного налога для юридических лиц в регионах?

В Москве, начиная с нового года, предприятия могут не вносить авансовые платежи. Сумма налога полностью отражается в налоговой декларации, а погасить задолженность требуется к 5 февраля.

В Санкт-Петербурге авансовые платежи по транспортному налогу никто не отменил — сроки их уплаты: 1 апреля, 1 июля, 1 октября налогового периода (например, 1 октября 2015 года — отчетный период за 3 квартал 2015 года). Погашение оставшейся задолженности на основании представленной декларации — 10 февраля года следующего за отчетным.

В Севастополе транспортный налог также нужно уплатить до 10 февраля. А вот с авансовыми платежами сроки не так очевидны: платежи нужно совершить в течение месяца следующего за отчетным кварталом (то есть в течение апреля за 1 квартал), но в обязательном порядке необходимо успеть в последний рабочий банковский день.

В Московской области график платежей следующий:

В Ленинградской и Самарской областях авансы по налогу вносятся по тому же принципу, что и в Московской области, а сам налог подлежит оплате до 1 марта. В Крыму на уплату авансовых платежей дается 30 дней после истечения квартала, а налог в оставшейся сумме оплачивается предприятиями до 1 февраля. В Омской области авансовые платежи вносятся также в течение апреля, июля и октября, а сам транспортный налог, как и в столице, вносится до пятого февраля.

Кстати, не только Москва отказалась от авансовых платежей по налогу. Свердловская область также решила получать всю сумму налога сразу. Срок оплаты — до 15 февраля.

Будьте внимательны: не забывайте уточнять сроки уплаты транспортного налога в ФНС по месту регистрации и вовремя оплачивать свои налоги!

creditnyi.ru

Срок уплаты транспортного налога физлицами: памятка автомобилисту

Владельцы различных видов транспорта должны своевременно отчислять в казну соответствующий налог. Одна из его целей – компенсировать вред дорожному полотну и окружающей среде. Каков [срок уплаты транспортного налога в 2016 году? Как перечислить деньги? Что делать в спорной ситуации? Подобные вопросы возникают постоянно. В нашей консультации – понятные ответы на многие из них.

Кто и за что платит

Отдавать в казну транспортный налог обязаны граждане, на которых записано в ГИБДД транспортное средство (далее также – ТС).

Интересно, что такие взносы регламентирует не только Налоговый кодекс РФ, но и акты муниципальных властей. То есть ставки и особенности расчета нужно узнавать в местной налоговой инспекции.

Под налог попадают наземный, воздушный и водный транспорт (грузовики, самолеты, яхты и т. д.). Но некоторые из них не облагаются налогом. Например:

Полный список представлен в ст. 358 НК РФ. Также см. «Транспортный налог при УСН».

Сроки уплаты транспортного налога 2015, 2016

Согласно ст. 363 НК РФ, налог за 2015 год отдают в бюджет не позднее 1 декабря 2016 года включительно.

Когда последний день выплаты совпадает с выходным или праздником, дата переходит на первый рабочий день. А само финансовое обязательство возникает с момента получения уведомления.

Налоговики направляют плательщику этот документ не позднее 30 рабочих дней до наступления платежа. Обычно его получают через почту заказным письмом. А для пользователей электронного портала «Налогоплательщик» информирование происходит по ТКС.

Ставки и сроки уплаты транспортного налога в Москве и МО

Многие жители Москвы и Московской области предпочитают передвигаться на автомобилях мощностью около 250 л. с. Налоговые ставки за подобный транспорт стали существенно выше с 2016 года. Заметим, что для остальных видов ТС показатели ненамного отличаются от центральных субъектов РФ.

Далее в таблице приведены ставки, действующие в столице по состоянию на 2016 год, и дата, когда заплатить транспортный налог физлицам.

1 декабря 2016 года

Аналогичные сроки уплаты транспортного налога – в Московской области (постановление Правительства МО № 33), а ставки показаны в таблице:

1 декабря 2016 года

Способы перечисления транспортного налога физическим лицом

Люди производят платеж на основании уведомлений, рассылаемых ИФНС. Они содержат информацию об обязанности заплатить налог, а также:

Платить налог на транспорт по месту проживания можно разными способами. Наиболее привычными остаются следующие (см. таблицу).

Платежи авансом

Некоторые люди предпочитают вносить средства, не дожидаясь рассылки от налоговой инспекции. Совершить платеж заблаговременно можно в электронном сервисе, который находится на официальном сайте ФНС. Вот, как надо действовать:

- Загрузить сайт www.nalog.ru.

- Пройти авторизацию.

- Перейти в меню «Заплати налоги».

- Выбрать раздел «Физические лица».

- вид налога;

- личные сведения;

- адрес приписки ТС.

- наложение штрафа в размере 20% или 40% от задолженности перед казной – в зависимости от того, умышленным ли было нарушение (ст. 122 НК РФ);

- компенсация задолженности за счет имущества владельца ТС;

- уголовные меры (в крайних случаях).

- автомобили, автобусы, мотоциклы и др. самоходные машины;

- самолеты и вертолеты и др. воздушные средства;

- парусные суда, яхты, моторные лодки и др. водные средства;

- автомобили, которые были специально переоборудованы для инвалидов;

- угнанные машины;

- тракторы и прочая техника, которая участвует в сельхозработах, и др.

- Сумму транспортного налога для физ. лиц рассчитывает налоговая служба. Физ. лица оплачивают ее по получении налогового уведомления.

- В налоговом уведомлении кроме суммы указаны недоплаты и переплаты по налогу, а также начисленные пени.

- Сроки уплаты налога с владельцев транспортных средств до изменения действующего законодательства — не позднее 1 декабря для всех регионов страны.

- Налог за машину, купленную в 2018 году, уплачивают по завершению налогового периода — в декабре 2019 года. Сумма налога за неполный год будет меньше, чем за полный.

- Оплачивать налог за угнанный автомобиль не нужно (в случае, если он официально числится угнанным).

- Организациивычисляют транспортный налог самостоятельно и отражают расчеты в налоговой декларации.

- Налоговая декларация предоставляется не позднее 1 февраля года, следующего за налоговым периодом.

- Если региональным законодательством установлены квартальные налоговые выплаты, налог выплачивается в течение года. Если нет — то налог уплачивается один раз по завершении года.

- Сроки, когда нужно платить налог на авто, устанавливаются местными законами о транспортном налоге. Посмотреть сроки внесения авансовых платежей и уплаты налога можно на сайте ФНС.

- В Москве крайний срок уплаты налога юр. лицами — 5 февраля, в Санкт-Петербурге — 10 февраля.

- Срок уплаты налога организациями не может быть установлен ранее, чем 1 февраля.

- если доверенность была выдана до 30 июля 2002 года (даты официального опубликования главы 28 «Транспортный налог»), то налог будет платить тот, кто указан в доверенности;

- если доверенность была выдана после 30 июля 2002 года, то налог будет платить прежний владелец транспортного средства.

- автотранспортные (автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу);

- водные (теплоходы, яхты, парусные суда, катера, моторные лодки, буксируемые суда и др.);

- воздушные (самолеты, вертолеты и др.).

- весельные лодки и моторные лодки с двигателем мощностью не более 5 лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами;

- легковые автомобили с мощностью двигателя до 100 лошадиных сил, полученные через органы социальной защиты населения;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций, основным видом деятельности которых является осуществление пассажирских и грузовых перевозок;

- тракторы, самоходные комбайны, специальные автомашины, зарегистрированные на сельскохозяйственных производителей;

- транспортные средства, принадлежащие федеральным органам исполнительной власти, где предусмотрена военная и приравненная к ней служба;

- транспортные средства, находящиеся в розыске;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда по Российскому международному реестру.

Для выполнения последнего действия нужно указать:

Остальные поля будут заполнены автоматически.

Не забывайте: срок оплаты авансового платежа по транспортному налогу установлен только для юридических лиц. Обычные люди производят выплаты в любое время, но не позднее 1 декабря следующего года.

Последствия за нарушение сроков оплаты

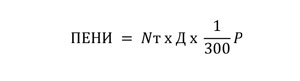

Законодательство предусматривает ответственность за несвоевременное соблюдение срока уплаты транспортного налога (в 2016 году и др.). Это – начисление пеней. Согласно ст. 75 НК РФ, расчет производят по формуле:

Nт – несвоевременно оплаченные средства;

Д – количество просроченных дней;

Р – действующая ставка рефинансирования.

Пени начисляют со дня, следующего за датой окончания срока платежа. Причем в расчет идет каждый день – вместе с выходными и праздниками. Задолженность считается отсутствующей в день исполнения финансовых обязательств.

Вообще законодательство предусматривает разные меры наказания за неуплату транспортного налога:

Спорные моменты

На практике люди иногда сталкиваться с ситуациями, которые вызывают затруднения. Тогда возникает вопрос, кто несет ответственность за нарушение и какие действия предпринимать. Рассмотрим некоторые из них.

buhguru.com

Срок уплаты транспортного налога для физических лиц в 2018 году

Уплата транспортного налога обязательна для всех владельцев транспортных средств — физических и юридических лиц. Просрочка уплаты налога ведет к таким последствиям как пени, штрафы, аресты имущества и пр. Чтобы всего этого избежать, автовладельцы должны знать правила и сроки уплаты транспортного налога.

В этой статье мы обозначим основные положения о налоге, в подробностях разберем порядок и срок уплаты транспортного налога физических лиц в 2018 году, а также расскажем об особенностях внесения этого вида государственных сборов юридическими организациями.

Кто должен платить транспортный налог и на какие ТС он распространяется?

Согласно ст. 357 НК РФ транспортный налог уплачивают физические лица или организации, на которых зарегистрированы транспортные средства, подлежащие налогообложению.

Налогоплательщиками налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей.

Налог необходимо оплачивать за зарегистрированные в РФ:

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации. (П. 1 ст. 358 НК РФ).

Некоторые машины не облагаются транспортным налогом, например:

С полным списком транспортных средств, за которые платить налог не нужно, можно ознакомится из п. 2 ст. 358 НК РФ.

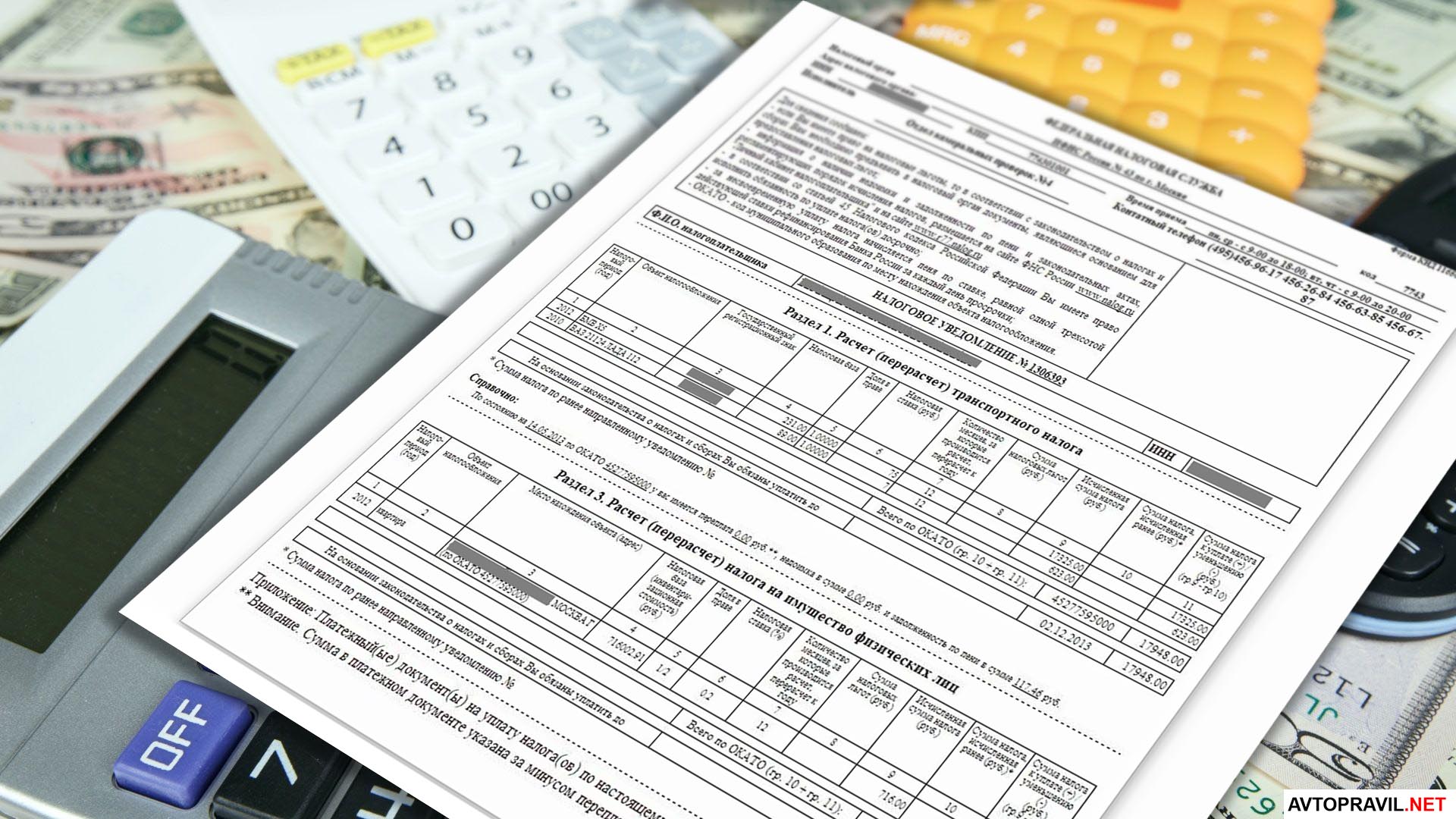

До какого числа платить транспортный налог на машину физ. лицам в 2018 году?

Транспортный налог владельцу автомобиля (физ. лицу) необходимо уплатить до 1 декабря 2018 года. Давайте подробней рассмотрим правила и порядок его оплаты.

Согласно п. 1 ст. 360 НК РФ налоговым периодом считается один год. По окончании этого периода исчисляется сумма налога и владельцу транспортного средства высылается налоговое уведомление.

Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. (Абзац 1 п. 3 ст. 363 НК РФ).

В 2018 году срок оплаты транспортного налога на автомобиль для физических лиц исчисляется с того момента, когда вы получите уведомление. В уведомлении будет указана сумма налога, а также сумма переплаты, недоплаты или пени, если вы не погасили предыдущую задолженность вовремя.

Обратите внимание! Если вы не получили налоговое уведомление, обратитесь в налоговую службу вашего города и получите его. В противном случае вы рискуете просрочить платеж. Согласно абзацу 3 п. 1 ст. 363 НК РФ сделать это необходимо до 1 декабря.

Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Обратите внимание! В 2018 году оплачивается налог за истекший налоговый период, то есть за предыдущий год.

Когда нужно платить транспортный налог, если купил машину в 2018 году, и как рассчитать налог за неполный год

Если вы купили автомобиль в 2018 году, то оплачивать за него налог вы начнете в следующем 2019 году. При этом согласно первому абзацу п. 3 ст. 362 НК РФ сумма к оплате будет рассчитана с учетом количества полных месяцев, в течение которых вы владели авто. То есть, если владели машиной менее года, то налог будет меньше.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде.

Если вы зарегистрировали авто в ГИБДД 15 числа или позже, то налог будет зачтен как за полный месяц. Если до 15 числа — то этот месяц в расчет принят не будет.

Если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

Если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно, месяц регистрации (снятия с регистрации) транспортного средства не учитывается при определении коэффициента, указанного в настоящем пункте. (Абзац 2-3 п. 3 ст. 362 НК РФ).

Давайте рассмотрим это на примере. Предположим, вы поставили BMW X5 на учет в ГИБДД 15 апреля 2018 года. Налоговая база для вашего авто составляет 231, а налоговая ставка — 75 руб.

За полный год налог для такого авто составил бы 17325 руб. (231 × 75 = 17325). Но так как вы владели автомобилем не полный год, а 9 месяцев (считаем апрель как полный месяц), то в 2018 году должны будете уплатить за него 12993,75 руб. (17325 × 9/12 = 12993,75).

Порядок оплаты транспортного налога для организаций

В отличие от физ. лица, которому налог начисляет налоговая служба, юридическое лицо рассчитывает транспортный налог самостоятельно. Юр. лицо приводит расчет в налоговой декларации.

Налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно… (Абзац 1 п. 1 ст. 362 НК РФ).

Согласно п. 2 ст. 363 НК РФ организации в течение года совершают авансовые платежи. А по его завершении — оплачивают полную сумму налога. При этом сумма к оплате по завершении года равна первоначально исчисленной сумме налога минус все авансы за год:

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки, если иное не предусмотрено настоящей статьей.

Сумма налога, подлежащая уплате в бюджет налогоплательщиками-организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода. (П. 2 ст. 362 НК РФ).

Обратите внимание! Согласно п. 6 ст. 362 НК РФ субъекты РФ вправе не устанавливать авансовые платежи по транспортному налогу. Авансы не нужно выплачивать, например, в Москве. В этом случае организации погашают налоговую задолженность раз в год.

До какого числа надо оплатить транспортный налог в 2018 году юридическому лицу?

Согласно п. 1 ст. 363 НК РФ субъекты РФ устанавливают сроки уплаты транспортного налога самостоятельно. Поэтому даты, когда в 2018 году юридическим лицам нужно заплатить налог на автомобиль, могут отличаться в разных регионах страны.

Порядок и сроки уплаты налога и авансовых платежей по налогу для налогоплательщиков-организаций устанавливаются законами субъектов Российской Федерации. При этом срок уплаты налога не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 363.1 настоящего Кодекса. (Абзац 2 п. 1 ст. 363 НК РФ).

Авансовые платежи, если они установлены региональным законодательством, вносят по завершению отчетных периодов (1, 2 и 3 кварталы). Чаще всего крайней датой проведения авансового платежа является последнее число месяца, следующего за кварталом (как, например, в Санкт-Петербурге). Однако крайние сроки платежей необходимо уточнять в региональном законодательстве, так как они могут разниться по регионам.

П. 1 ст. 363 НК РФ также указывает на то, что субъекты не могут устанавливать точный срок налогоплательщикам-организациям, указывающий, когда именно им нужно оплатить транспортный налог. Он не может назначаться ранее крайней даты сдачи налоговой декларации. Это означает, что крайний срок уплаты транспортного налога в России не может быть ранее, чем 1 февраля.

Налоговые декларации по налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом. (П. 3 ст. 363.1 НК РФ).

Чтобы узнать, до какого числа в 2018 году назначен срок оплаты транспортного налога, необходимо обратиться к закону того субъекта РФ, в котором зарегистрировано ТС.

Крайний срок оплаты транспортного налога в Москве, Санкт-Петербурге и областях юр. лицами

В таблице ниже вы найдете информацию, которая поможет узнать, до какого числа организациям в 2018 году нужно успеть заплатить налог в Москве и Московской области, а также в Санкт-Петербурге и Ленинградской области.

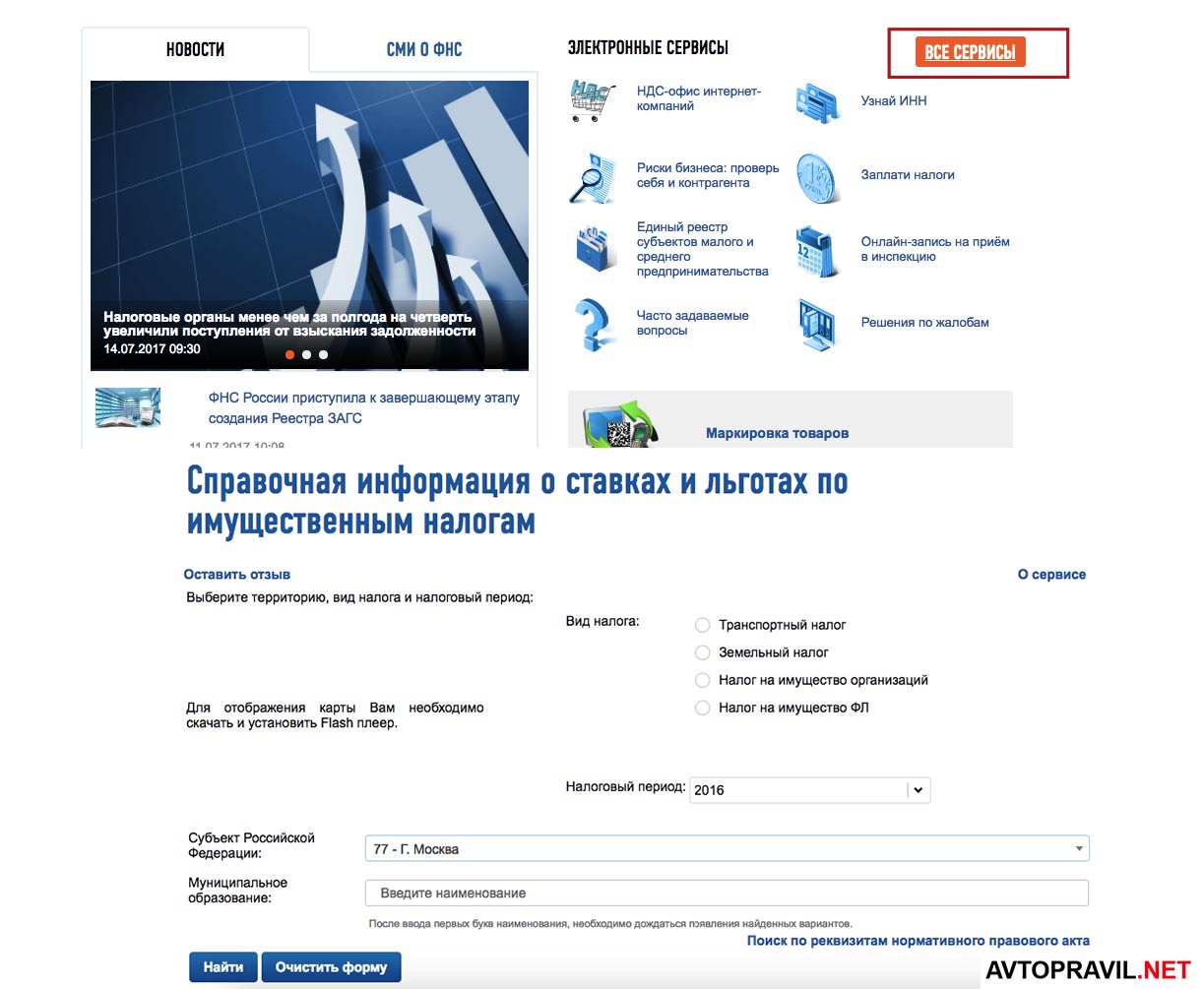

Обратите внимание! Срок уплаты транспортного налога для физ. лиц в 2018 году в СПб, Москве или любого другого города России не изменяется. Физ. лица независимо от места проживания должны оплатить налог до 1 декабря. Найти сроки, до какого числа можно оплатить транспортный налог и авансовые взносы для вашего региона, можно на официальном сайте Федеральной налоговой службы. Для этого перейдите в раздел “Электронные сервисы” и выберите услугу “Справочная информация о ставках и льготах по имущественным налогам”.

Что такое транспортный налог и когда надо платить налог на машину в 2018 году — выводы

Транспортный налог уплачивают все собственники транспортных средств, зарегистрированных в Российской Федерации. Субъекты РФ вправе устанавливать порядки и сроки уплаты налога, поэтому в разных регионах правила оплаты налога могут отличаться и их необходимо уточнять в местных законах.

Правила и сроки уплаты налога физическими лицами:

Как видите, в порядке уплаты транспортного налога физическими лицами и организациями нет ничего сложного. Главное — необходимо следить за сроками.

avtopravil.net

Транспортный налог 2014

Общие принципы уплаты транспортного налога установлены 28-й главой Налогового кодекса. В каждом регионе транспортный налог вводится в действие региональным законом. Если в регионе нет такого закона, то платить налог не нужно.

Налогоплательщики

Транспортный налог платят фирмы (российские и иностранные) и предприниматели, на которых зарегистрированы транспортные средства, перечисленные в статье 358 Налогового кодекса.

Трудности в определении плательщика налога могут возникнуть, если транспортное средство, зарегистрированное на физическое лицо, передано другому лицу на основании доверенности. При этом могут возникнуть две ситуации:

При этом в первом случае граждане, на которых зарегистрированы транспортные средства, должны уведомить налоговую инспекцию по месту своей регистрации о передаче по доверенности указанных транспортных средств.

Объект налогообложения

Транспортные средства, которые облагаются налогом (ст. 358 НК РФ), можно выделить в три группы:

Все эти транспортные средства должны быть зарегистрированы в установленном порядке.

Не являются объектом налогообложения:

Налоговая база

По транспортным средствам, имеющим двигатель (например, автомобиль, самолет, катер), налоговой базой будет паспортная мощность двигателя в лошадиных силах.

Налоговая база у несамоходных (буксируемых) судов – их вместимость в тоннах. По остальному водному и воздушному транспорту налоговую базу определяют исходя из количества транспортных средств.

Налоговый и отчетный периоды

Налоговый период по транспортному налогу – год. Отчетные периоды по авансовым платежам для фирм – I, II и III кварталы. Однако власти регионов вправе отчетные периоды не вводить.

Ставка налога

Базовые ставки по транспортному налогу установлены в статье 361 Налогового кодекса. Региональные власти могут уменьшить или увеличить ставки транспортного налога не более чем в десять раз. Кроме того, региональные власти могут устанавливать налоговые ставки с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Если ставки налога в регионах не определены, то применяются ставки, установленные Налоговым кодексом:

www.buhgalteria.ru