Какая выплата страховки за дтп

Оглавление:

Какая выплата страховки за дтп

Класс страхования ОСАГО что это? — проверка КБМ по системе Российского Союза Автостраховщиков. Коэффициенты за безаварийную езду

Стоимость страховки, как конструктор – складывается из нескольких нюансов, одним из которых является коэффициент безаварийности. Но не все знают, что это такое и для чего оно нужно. Что ж, постараемся сегодня в этом разобраться.

Класс страхования или коэффициент безаварийности (КБМ) является как повышающим, так и понижающим коэффициентом для ОСАГО в 2018 году в зависимости от количества страховых выплат. Если количество ДТП по вашей вине равно 0, то и класс водителя будет выше, а это в свою очередь приводит к тому, что коэффициент становится ниже.

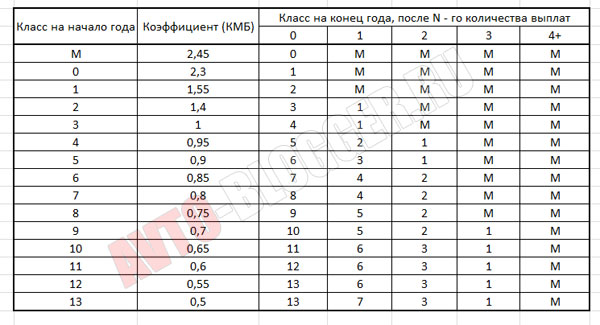

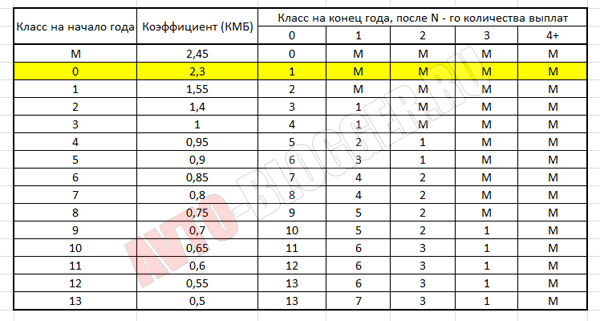

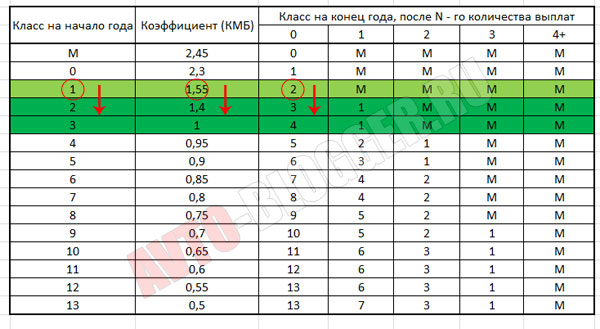

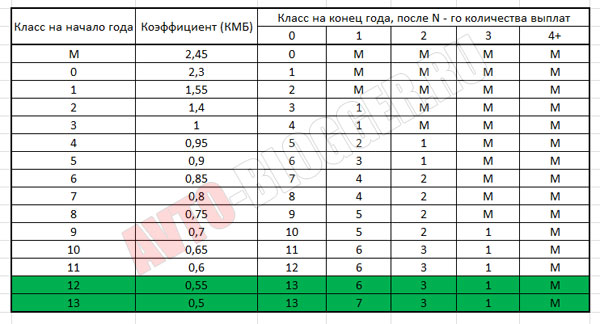

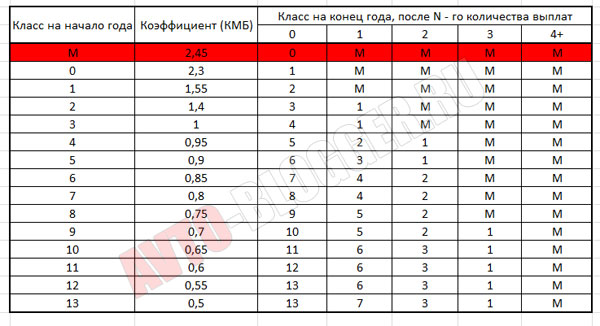

Давайте посмотрим, что такое класс водителя при расчете ОСАГО и как на него влияет КБМ. Таблица классов водителя ОСАГО в 2018 году четко показывает, какой класс присваивается водителю за определенное количество безаварийной езды.

Стоит знать о том, что когда водитель приобретает самую первую страховку, то ему будет автоматически присвоен класс 3. Если за страховой год не произошло ни одного ДТП по вине водителя, то его класс автоматически повышается на 1. Становится ясно, что если водитель управляет автомобилем без аварий — каждый год его класс становится выше, а коэффициент ниже.

В том случае, если вы имеете 4 класс и произошло одно ДТП по вашей вине, то на следующий год ваш класс будет равен 2.

Бывает и так, что человек не управляет транспортным средством в течение одного года (автомобиль продал, в ремонте и пр.) и соответственно ОСАГО не оформлялось, в таком случае при последующем приобретении страховки ему будет снова присвоен 3 класс.

Важно знать: если в самый первый год вождения произошла одна страховая выплата, то данный факт будет влиять на стоимость страховки в течение 14 лет. В этом случае из понижающего коэффициента, он превратится в повышающий. А сколько действует повышающий коэффициент ОСАГО после ДТП в 2018 году вы знаете.

Всегда и везде существуют свои нюансы, которые следует знать. Если вы приобретаете неограниченную страховку, то коэффициент водителя для ОСАГО назначается только на собственника транспортного средства.

Пункт 4 Примечания к части 2 Указания Банка России от 19.09.2014 года № 3384 – У:

По договору обязательного страхования, не предусматривающему ограничение количества лиц, допущенных к управлению транспортным средством, класс определяется на основании сведений в отношении собственника транспортного средства применительно к транспортному средству, указанному в договоре обязательного страхования, а также класса, который был определен при заключении последнего договора обязательного страхования. Класс присваивается собственнику транспортного средства, указанного в договоре обязательного страхования. При отсутствии сведений (ранее заключенных и окончивших свое действие (прекращенных досрочно) договоров) в отношении собственника транспортного средства применительно к транспортному средству, указанному в договоре обязательного страхования, собственнику данного транспортного средства присваивается класс 3.

Что касается ОСАГО с ограниченным количеством лиц, то тут класс присваивается каждому водителю индивидуально. Если ранее, у кого-то из указанных лиц не было страховой истории ОСАГО, тогда ему будет назначен 3 класс.

Пункт 5 Примечания к части 2 Указания Банка России от 19.09.2014 года № 3384 – У:

По договору обязательного страхования, предусматривающему ограничение количества лиц, допущенных к управлению транспортным средством, и управление этим транспортным средством только указанными страхователем водителями, класс определяется на основании сведений в отношении каждого водителя. Класс присваивается каждому водителю, допущенному к управлению транспортным средством. При отсутствии сведений указанным водителям присваивается класс 3. Если предыдущий договор обязательного страхования был заключен на условиях, не предусматривающих ограничение количества лиц, допущенных к управлению транспортным средством, то представленные сведения учитывается только в том случае, если водитель являлся собственником транспортного средства.

Но даже из этого можно извлечь свою выгоду. Например, у вашего товарища, с которым вы вместе получали права, уже есть автомобиль а у вас пока что нет. Можете попросить его вписать вас в ограниченную страховку и тогда ваш класс водителя будет повышаться вместе с его классом.

В 2006 году был запущен официальный сайт Российского Союза Автостраховщиков, в котором состоят все страховщики на территории РФ.

Чтобы ответить на вопрос: «как узнать свой КБМ по ОСАГО на сайте РСА?», необходимо для начала зайти на данный сайт и перейти на вкладку «В помощь страхователю».

Перед вами будет точно такая же таблица, какая была представлена нами ранее. Стоит помнить о том, что при первом страховании вам был назначен 3 класс, который соответствует коэффициенту 1.

Чтобы узнать понижающий коэффициент по ОСАГО в 2018 году, необходимо заранее подсчитать стаж вождения, и сколько было обращений по страховому случаю в каждом году.

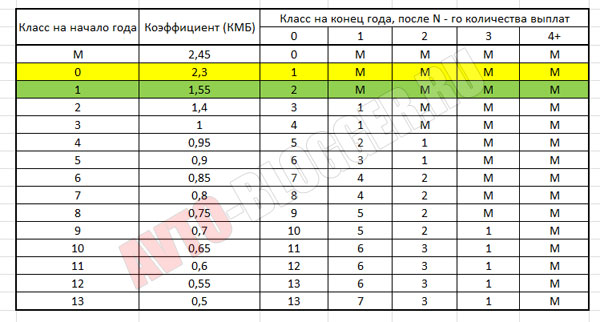

Рассмотрим на примере:

Стаж вождения 4 года;

Страховых обращений было 1 на первом году управления ТС.

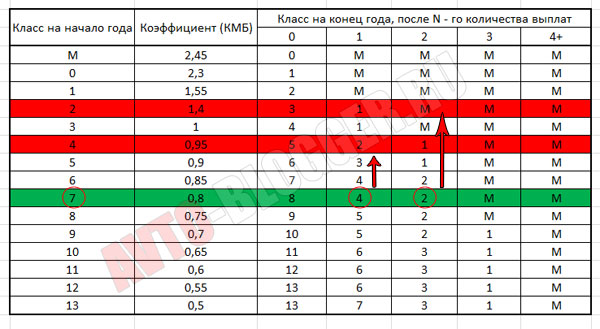

Итак, когда вы только застраховались, у вас был класс 3. Так как вы обратились за страховой выплатой, то за первый год ваш класс упал до 1, коэффициент которого равен 1,55. Данный уровень сохранится и в следующем году. Если последующие два года будут безаварийными, то вы вернетесь на позицию, равную 3 классу.

Как на калькуляторе рассчитать класс водителя для ОСАГО

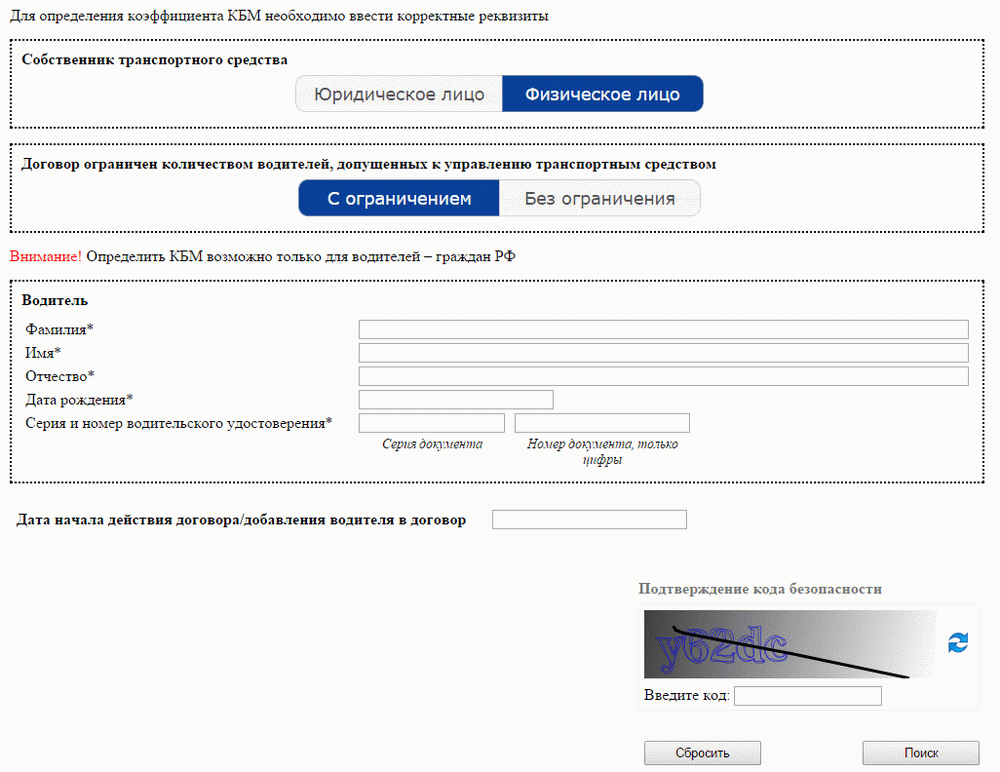

Что касается того, как онлайн определить класс водителя для ОСАГО, то это также можно сделать с помощью сайта РСА. Чтобы рассчитать КБМ для ОСАГО онлайн по базе РСА, перейдите по этой ссылке. В открывшемся окне необходимо ввести такие данные:

Собственник ТС (опция расчета КБМ доступна как для физических лиц, так и для юридических);

Формат договора (ограниченный или без ограничений количества допущенных к управлению водителей);

ФИО, дата рождения водителя;

Серия и номер водительского удостоверения;

Дату начала действия договора ОСАГО.

Заполните все поля, введите проверочный код и нажмите на кнопку «Поиск». Если все данные были занесены правильно, то сайт произведет онлайн расчет коэффициента КБМ для ОСАГО по базе РСА, выдав в результатах Ваш класс водителя и таблицу, в которой будут указаны необходимые коэффициенты для расчета стоимости ОСАГО в 2018 году.

Страхователи же в свою очередь при оформлении полиса осуществляют проверку КБМ водителя по базе АИС РСА для ОСАГО. К сожалению, в данную систему могут вступать исключительно страховые компании. Для обычных людей на данном сайте отсутствует возможность пройти регистрацию.

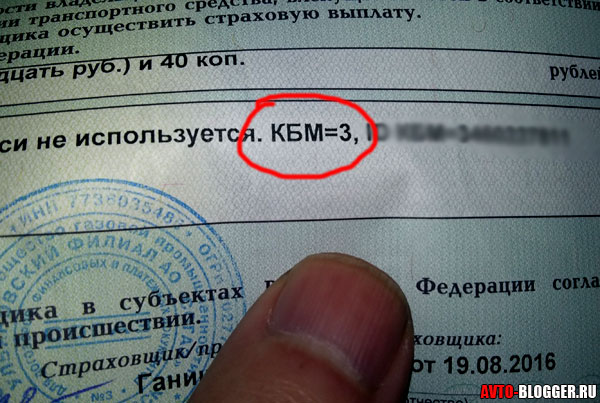

Ни в одном страховом полисе вы не увидите строчки, в которой будет упоминаться коэффициент безаварийности. Эти данные содержатся исключительно в страховой бирже РФ КБМ ОСАГО.

Ну а как же тогда узнать свой КБМ человеку, который мало знаком с данной темой и имеет слабое представление о том, что же это такое?

Пожалуй самый распространенный способ это рассчитать скидку на ОСАГО и проверить свой КБМ на сайте РСА при помощи таблицы или специальной формы. Она довольно простая и разобраться в ней сможет любой.

Обратите внимание: Узнать онлайн свой класс водителя для ОСАГО в РСА и рассчитать скидку на страховку, Вы также можете с помощью калькулятора ОСАГО на нашем сайте.

Если вы не понимаете что это такое и не желаете разбираться, то при оформлении страхового полиса можно поинтересоваться о размере коэффициента у сотрудника страховой компании, который сможет посмотреть коэффициент Бонус-Малус при расчете страховой премии по ОСАГО.

Также можно попросить посчитать вам КБМ того, кто в этом разбирается и тогда, зная свой класс вы всегда будете ориентироваться, какой коэффициент безаварийности вас ожидает в следующем году.

Наверное большинство водителей задаются вопросом – как получить скидку на ОСАГО управляя ТС без ДТП? Верно, ведь данный коэффициент является как понижающим, так и повышающим. Следовательно, чем выше класс – тем ниже коэффициент и наоборот.

Чтобы получить льготы за безаварийный стаж вождения для ОСАГО нужно лишь не попадать в аварию по свое вине. Больше для этого ничего не нужно, так как каждое обращение за страховой выплатой фиксируется в базе АИС РСА. А это в дальнейшем портит вашу историю, так как база едина для всех страховщиков.

К примеру у вас был 9 класс водителя, но тут случилось ДТП по вашей вине и пришлось обращаться за страховой выплатой, после чего ваш класс упал до 5. Чтобы вернуть классность по ОСАГО нужно также в течение несколько лет не попадать в ДТП по своей вине и тогда коэффициент будет восстановлен, а может и вовсе стать еще ниже.

Из года в год вы оформляете свою страховку и цена на нее всегда одна и та же, даже немного дешевле из-за безаварийной езды. Однажды приходя в очередной раз покупать полис, цена стала значительно больше, хотя повода для повышения стоимости явно нет.

Для начала стоит выяснить, в чем же причина. И тут вам сообщают, что все верно и начинают перечислять коэффициенты. Однако тут-то и выясняется, что проблема была заложена изначально в КБМ, то есть коэффициент вам рассчитали больше, чем он должен быть.

Возможные причины неправильного расчета:

В базе РСА имеется информация обо всех полисах. Однако если вы пришли оформлять ОСАГО с новым водительским удостоверением, отсюда следует что и коэффициент был завышен. Для его восстановления следует сделать запрос по номеру и серии предыдущего ВУ. Если информация подтвердится, тогда при оформлении полиса в особых отметках будет указана данная информация. Но вообще следует знать, что если вы поменяли права, их данные необходимо передавать в страховую компанию при помощи письменного заявления.

Все операторы – живые люди. И возможно при внесении ваших данных была допущена ошибка при указании ФИО, даты рождения или другой информации.

До 01.01.2013 года коэффициент рассчитывался на основании предыдущего полиса. На сегодняшний день если водитель имеет свой автомобиль и вписан параллельно в страховку другого лица, где класс будет ниже, то на основании переданных данных, этому водителю будет присвоен максимальный коэффициент.

Страховая компания стала банкротом и, как правило, данные просто не внесли в базу данных. Следовательно, информации о вас нет вообще.

Для того чтобы произвести корректировку КБМ водителя по ОСАГО раньше требовалась справка по форме №4 о безубыточной езде. Однако данные правила были действительны лишь до 1 июля 2014 года.

С 1 июля 2014 года в силу вступили поправки Федерального Закона от 01.07.2011 года № 170 – ФЗ, которые гласят, что все данные вносятся в единую систему РСА, а при оформлении ОСАГО должна проводиться обязательная сверка информации.

Пункт «З» статьи 29 Федерального Закона от 01.07.2011 года № 170 – ФЗ:

дополнить пунктом 10.1 следующего содержания: «10.1. Заключение договора обязательного страхования без внесения сведений о страховании в автоматизированную информационную систему обязательного страхования, созданную в соответствии со статьей 30 настоящего Федерального закона, и проверки соответствия представленных страхователем сведений содержащейся в автоматизированной информационной системе обязательного страхования и в единой автоматизированной информационной системе технического осмотра информации не допускается.»;

Пункт 3 Примечания к части 2 Указания Банка России от 19.09.2014 года № 3384 – У:

Сведения о предыдущих договорах обязательного страхования (в том числе досрочно прекращенных), необходимые для определения класса собственника транспортного средства (водителя), могут быть получены из автоматизированной информационной системы обязательного страхования, созданной в соответствии со статьей 30 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств», если иное не установлено Положением Банка России от 19 сентября 2014 года N 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств», зарегистрированным Министерством юстиции Российской Федерации 1 октября 2014 года N 34204 («Вестник Банка России» от 8 октября 2014 года N 93) (далее — сведения).

Исходя из этого, справку по ОСАГО о безаварийной езде больше получать не нужно, так как страховщик в обязательном порядке должен проверить КБМ по базе РСА наличие пройденного техосмотра по базе ЕАИСТО.

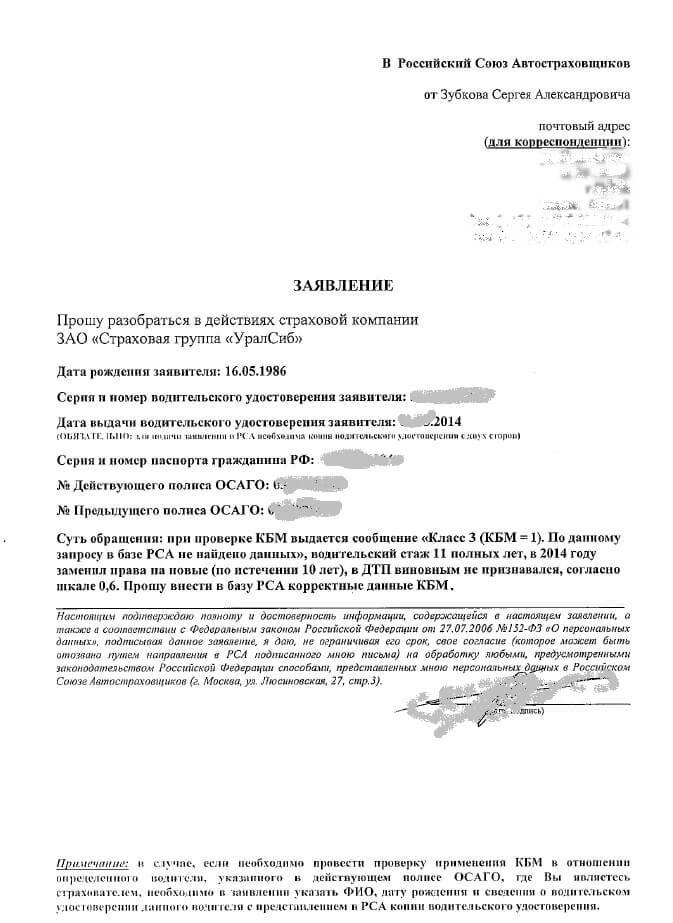

На сегодняшний день если вы не согласны с вашим коэффициентом, всегда можно подать жалобу в Российский Союз Автостраховщиков, приложив при этом копии предыдущих полисов ОСАГО. Также советую обратиться в Центробанк.

Для того чтобы рассчитать класс водителя для ОСАГО, необходимо водительское удостоверение, которое и будет определять ваш стаж вождения. Если права были заменены всвязи с окончанием срока действия или по любым другим причинам, в новом ВУ будет информация о предыдущем удостоверении.

Пункт 2 Примечания к части 4 Указания Банка России от 19.09.2014 года № 3384 – У:

При определении стажа вождения используются данные водительского удостоверения о дате получения права управления транспортным средством соответствующей категории.

Следовательно, согласно данному законодательству, стаж начинается не с того момента как вы сели за руль, а с того момента когда вы получили права.

В данной статье мы попытались предоставить вам максимально подробную информацию о том, как посчитать КБМ (класс водителя) по ОСАГО самостоятельно и при этом не быть обманутым страховой компанией.

Если вы считаете, что вам неправильно посчитали коэффициент безаварийной езды, вы всегда можете обратиться в нашу бесплатную юридическую консультацию, где вам подробно расскажут, куда следует обращаться и что для этого нужно.

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

zakon-auto.ru

ЗЕЛЕНАЯ КАРТА

«ЗЕЛЕНАЯ КАРТА» в России: стоимость, тарифы, документы, обзоры, ответы на вопросы

«ЗЕЛЕНАЯ КАРТА» в России, вся необходимая информация: действующие цены и тарифы, рейтинг страховщиков, порядок заключения, изменения и досрочного прекращения полиса «Зеленая карта».

Приведены ответы на вопросы страхователей и водителей, имеется возможность задать свой вопрос, размещены небходимые документы и формы в части «Зеленой карты», разъясняются действия в случае ДТП.

«Зеленая карта» (англ. Green Card) — договор (сертификат) страхования гражданской ответственности владельцев транспортного средства вне страны регистрации, а также соглашение о взаимном признании странами-членами Соглашения страхового полиса по страхованию ответственности владельцев средств автотранспорта.

Правильное международное название системы на английском языке — «GREEN CARD», на русском — «ЗЕЛЕНАЯ КАРТА». Однако иногда неправильно пишут: «GREENCARD», «GREENCART», «GREEN CARTA» или даже в русской транслитерации: «ГРИН КАРТА», «ГРИН КАРД» и т.п.

Новости раздела «Зеленая карта»

Страхование гражданской ответственности владельцев транспортных средств «Зеленая карта»

С 1 января 2009 года Российская Федерация вступила в международную систему страхования «Зеленая карта».

Любой выезжающий за границу на машине, зарегистрированной на территории России, обязан застраховать свою ответственность в рамках системы «Зеленая карта».

По сути, «Зеленая карта» — это ОСАГО для выезжающих за рубеж. Полис ОСАГО за рубежом не действует и его заменяет полис «Зеленой карты» — по данному полису страхуется гражданская ответственность водителя, т.е. выплату получает тот, кто посрадал в ДТП.

«Зеленая карта» — Стоимость (цены) и тарифы

«Зеленая карта» — Общая информация

Ключевые вопросы страхования «Зеленая карта»

Когда и для чего нужна «Зеленая карта»:

Заключение договора (покупка полиса «Зеленая карта»):

Изменение, утрата, порча и прекращение полиса «Зеленая карта»:

Действия при страховом случае (в случае ДТП):

Документы для страхователя (водителя)

Дополнительная информация

Выдержка из Закона РФ №40-ФЗ от 5 апреля 2002 г. «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (Закон об ОСАГО):

Статья 31. Международные системы страхования

1. В случае временного использования транспортного средства, зарегистрированного на территории Российской Федерации, на территории иностранного государства, в котором применяются международные системы страхования, владелец такого транспортного средства обязан застраховать риск своей гражданской ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории указанного иностранного государства, на срок временного использования транспортного средства, но не менее чем на 15 дней.

2. Условия, на которых в рамках международных систем страхования осуществляется страхование гражданской ответственности владельцев транспортных средств, зарегистрированных на территориях иностранных государств и временно используемых на территории Российской Федерации, должны соответствовать законодательству Российской Федерации о страховании, нормативным правовым актам Правительства Российской Федерации, определяющим правила обязательного страхования.

3. Условия, на которых в рамках международных систем страхования осуществляется страхование гражданской ответственности владельцев транспортных средств, зарегистрированных в Российской Федерации и временно используемых на территориях иностранных государств, в которых применяются международные системы страхования, должны соответствовать требованиям и правилам таких международных систем.

4. Координация действий по участию профессионального объединения страховщиков в международных системах страхования осуществляется федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере страховой деятельности.

www.znay.ru

Класс водителей по ОСАГО. Как рассчитать коэффициент бонус-малус (КБМ) самому. Реально полезно

Сейчас на рынке обязательного автомобильного страхования в народе ОСАГО, творится просто «черти что». Если в 2007 – 2009 годах, как я помню, можно было легко и просто застраховаться, то сейчас ЭТО ПРОСТО НЕВОЗМУТИМО СЛОЖНО! Конечно, правительство старается навести порядок путем покупки электронного полиса, но работает, как оказывается это не во всех компаниях, хотя вроде как с 2017 года обяжут всех. Но для того чтобы застраховаться обычному рядовому водителю, нужно обязательно знать свой класс водителя или как его называют страховщики свой коэффициент бонус-малус (сокращенно КБМ). А вот с этим у 90% водителей складывается большая проблема! Хотя вроде бы как все элементарно! НО я решил вам рассказать, как его реально рассчитать самому. Информация очень полезная, так что читаем, добавляем в закладки …

СОДЕРЖАНИЕ СТАТЬИ

- Электронное ОСАГО

- Как рассчитать ОСАГО?

- Класс водителя ОСАГО на сайте РСА или КБМ

- Повышающий расчет

- Переход в другую компанию и КМБ

- ВИДЕО ВЕРСИЯ.

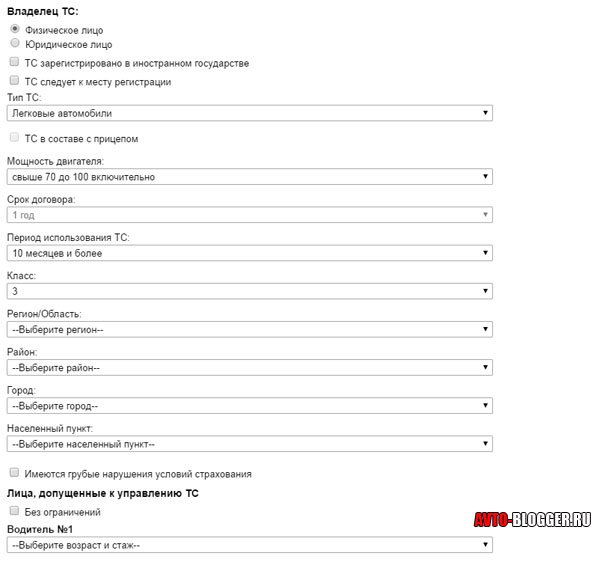

- Владелец ТС

- Тип ТС

- Мощность двигателя

- Срок договора

- Период использования

- Класс водителя

- Несколько пунктов о регионе и городе

- Далее информация о водителях, если два или три то вбиваем всех

- Что в первую очередь необходимо сделать при возникновении подобного случая?

- Как правильно зафиксировать полученную травму?

- Куда стоит обратиться?

- Какой порядок начисления компенсаций и выплат, полагаемых по закону?

- травмы разной степени тяжести;

- болезни, полученные в результате трудовой деятельности.

нарушение работником правил техники безопасности;

нарушение работником правил техники безопасности;- неправильное использование технических средств;

- халатность работника;

- допуск к работам неквалифицированного специалиста;

- нерегулярное проведение инструктажей.

- работник предприятия;

- учащийся, проходящий практику на предприятии;

- лицо, которое постановлением судебной инстанции, привлечено к общественным работам;

- осужденный, который привлекается к физическим работам на производстве.

непосредственное выполнение трудовых обязанностей, указанных в должностной инструкции;

непосредственное выполнение трудовых обязанностей, указанных в должностной инструкции;- выполнение поручений администрации предприятия;

- несчастный случай, возникший по дороге на работу при условии, что передвижение осуществлялось на служебном транспорте;

- травмы, полученные в период отдыха или обеденного перерыва;

- сотрудник получил травму за пределами предприятия, однако он непосредственно выполнял указание работодателя.

- травмирование произошло в командировке или по пути следования к нему.

- электрические;

- химические;

- температурные;

- технические.

- Тяжелые увечья, которые несут непосредственную угрозу здоровью и жизни человека.

- Травмы легкой степени.

- сложные переломы костей, к которым можно отнести повреждения бедра, ключицы, позвоночника;

- потеря крови более, чем на 20%;

- серьезное нарушение деятельности внутренних органов;

- коматозное состояние;

- серьезные травмы головного мозга;

- поражение сердечно-сосудистой системы;

- ожоги, полученные в результате сварочных и электромеханических работ;

- химические ожоги, которые считаются наиболее болезненными;

- потеря зрения, слуха или речи;

- психические нарушения, имеющие сложный характер.

- незначительные ушибы костей и мягких тканей;

- обычные переломы конечностей;

- растяжение мышц;

- сотрясение мозга;

- легкая степень обморожения конечностей;

- прерывание беременности.

- Трудовой Кодекс России;

- Федеральный закон №125-Ф3 от 24.07.1998 года, в котором четко определены принципы обязательного социального страхования при получении травмы на производстве, а также при возникновении профессионального заболевания;

- Постановление Минтруда России №73 от 24.10.2002 года «Об особенностях расследования несчастных случаев на производстве»;

- Федеральный закон №255-Ф3 от 29.12.2006 года «Об обязательном социальном страховании на случай временной нетрудоспособности»;

- Приказ Минздравсоцразвития России №160 от 24.02.2005 года об утверждении перечня повреждений, при которых производственная травма считается тяжелой.

выплаты по временной нетрудоспособности, которые предполагают 100%-е возмещение заработной платы по больничному листу, при этом не учитывается трудовой стаж;

выплаты по временной нетрудоспособности, которые предполагают 100%-е возмещение заработной платы по больничному листу, при этом не учитывается трудовой стаж;- компенсация, выделяемая на лечение и восстановление здоровья после травмы на производстве;

- средства на восстановительную медицину после травмы;

- страховые выплаты, которые осуществляются каждый месяц;

- выплаты родственникам в случае смерти работника;

- компенсация за моральный вред, который определяется соглашением сторон, а в случае разногласий, пострадавший вправе востребовать этот вид выплат через суд;

- одноразовая материальная помощь.

- Рк – размер компенсационных выплат;

- Пм – максимальный размер пособия при травме;

- Дн – количество дней нетрудоспособности;

- Дб – количество дней по больничному листу, при этом в расчет берутся все надбавки и премии.

- Немедленно уведомить администрацию предприятия о случившемся. Если потерпевший не может самостоятельно передать информацию о полученной производственной травме, то это должны сделать другие лица, являющиеся свидетелями происшествия.

- Для оформления и получения компенсационных выплат необходимо подготовить следующий пакет документов:

копия трудового договора;

копия трудового договора;- оригинал паспорта;

- больничный лист;

- выписка из истории болезни;

- свидетельство о инвалидности;

- платежные документы, подтверждающие оплату лекарственных препаратов;

- справка об оплате медицинских услуг;

- акт о произошедшем несчастном случае;

- заключение медицинской экспертизы;

- судебное решение, если факт получения травмы был установлен через суд.

- В случае смерти сотрудника от несчастного случая на производстве, родственникам необходимо предоставить следующий перечень документов:

- судмедэкспертное заключение о причинах смерти;

- свидетельство о смерти;

- справка о зарплате погибшего, учитывая все надбавки и премии;

- документальное подтверждение расходов на погребение;

- справка о наличии иждивенцев у погибшего сотрудника.

Оказать первую медицинскую помощь.

Оказать первую медицинскую помощь.- Организация транспортировки пострадавшего работника к лечебному учреждению.

- Создание комиссии из трех должностных лиц, которые должны разобраться в причинах возникновения несчастного случая.

При составлении протокола эта комиссия должна взять во внимание следующие факторы: - характер и степень полученной травмы;

- проведение различного рода экспертиз, устанавливающих степень вины работодателя или сотрудника;

- свидетельства очевидцев.

Порядок действий руководства

При возникновении несчастного случая с сотрудником на производстве работодатель, в первую очередь, должен совершить следующий порядок действий:

- Подготовить следующий пакет документов для предоставления в Фонд социального страхования:

- акт о получении работником производственной травмы;

- протокол разбирательства причин несчастного случая;

- документальное подтверждение оплаты страховых взносов сотрудником;

- справка о средней заработной плате работника;

- справка о выплате денежного пособия при получении производственной травмы.

Кто должен осуществлять выплаты по несчастному случаю

У многих обывателей иногда возникает заблуждение, что все выплаты и компенсации, полагаемые сотруднику при получении производственной травмы, возлагаются исключительно на администрацию предприятия.

Однако это не совсем так. Работодатель в этом случае является как бы «посредником» между пострадавшим сотрудником и Фондом социального страхования.

Однако это не совсем так. Работодатель в этом случае является как бы «посредником» между пострадавшим сотрудником и Фондом социального страхования.Иначе говоря, если предприятие сотрудничает с фондом, и регулярно производятся социальные отчисления, то все компенсации пострадавшему сотруднику оплачивает только ФСС, в том числе и средства предприятия, которые были израсходованы на восстановление трудоспособности работника.

Таким образом, мы подробно рассказали о порядке компенсационных выплат при наступлении несчастного случая на производстве.

Искренне надеемся, что информация, изложенная в статье, станет для вас достаточно познавательным материалом.

О производственных травмах и порядке оплаты компенсации рассказано в следующей видеолекции:

posobie-help.ru

Смотрите так же:

Собственно что больше всего бесит. У меня была страховка ОСАГО в компании «ЖАСО», очень долго страховался в этой организации — имею безаварийный стаж, около 9 лет! Пролонгация полиса в этой компании, для таких водителей как я, происходила максимум за полчаса. ТО есть подъехал и оформился еще на год, быстро и удобно. Но вот вся проблема в том, что компания с 2016 года перестала заниматься страхованием именно по ОСАГО, а все дела передала в «СОГАЗ». Решил я позвонить туда, на что мне было сказано – сегодня вы уже не успеете (я звонил в 13.00), приезжайте с утра перед открытием за час, тогда возможно вы сможете застраховаться этот день! ОХРЕНЕТЬ! Типа очереди просто огромные – ЛЮДИ ПО ДВА ДНЯ СТОЯТ! И что самое обидное это практически в любой организации, без разницы куда звонить. Я мониторил рынок весь день

Электронное ОСАГО

«Ладно» — подумал я, сейчас же начали применять электронный полис ОСАГО. Я человек прогрессивный с интернетом на «ТЫ», думаю легко и просто застраховаться. Но не тут-то было, практически все компании, только пролонгируют ОСАГО через официальные сайты, а вот речь о том чтобы заказать новый, для вновь обратившегося – ТАКОГО НЕТ! Просто жесть какая-то. Обидно до глубины души.

Поэтому у меня возник такой вопрос – вот правительство повысило цены в два с лишним раза на ОСАГО, а реально стало еще хуже. Раньше в 2008 – 2009 годах, застраховаться проблем не было! Пришел и уже через полчаса у тебя полис на руках! Сейчас что изменилось ТО? Ответьте мне пожалуйста, и почему нет в законе никакой статьи которая обрисовывала бы сроки оформления полиса, например не более 30 минут или в обязательном порядке через интернет. Получается это очередное ГИБДД, где можно ждать инспекторов до места аварии часами. Такое ощущение что — элементарную процедуру специально усложняют, ГДЕ КОНТРОЛЬ ВЛАСТИ.

Ладно, думаю с 1 января 2017 года, РЕАЛЬНО НАСТУПЯТ ПРОДАЖИ ЧЕРЕЗ ИНТЕРНЕТ! То есть как вижу это я – зашел на сайт, заполнил форму на сайте, рассчитался с карты или электронных денег и распечатал полис у себя дома! Если остановит инспектор ГИБДД, то проверка в базе «РСА» (Российский Союз Автостраховщиков) и если нет подделки, поедете дальше. ДУМАЮ, ЛЮДИ ПРОСТО СКАЖУТ СПАСИБО И УЙДУТ ЭТИ НЕ ОБОСНОВАННЫЕ ОГРОМНЫЕ ОЧЕРЕДИ!

А пока нет НОРМАЛЬНЫХ калькуляторов на сайтах компаний, давайте будем пользоваться калькулятором на сайте РСА, все же это контролирующая организация.

Как рассчитать ОСАГО?

Собственно все просто, заходим на сайт РСА и видим надпись «Калькулятор ОСАГО». Переходим и видим много не сложных полей. Таких как:

Собственно внизу выходит сумма, которую вам нужно заплатить. НО ЗАПОМНИТЕ ЭТО РЕКОМЕНДУЕМАЯ БАЗОВАЯ СУММА, ТО ЕСТЬ СТРАХОВАЯ КОМПАНИЯ МОЖЕТ СВЕРХУ ДОКРУТИТЬ СВОИ ПРОЦЕНТЫ!

Вы даже можете распечатать расчет и обратиться с ним в страховую, но есть непонятный пункт — А ИМЕННО «КЛАСС ВОДИТЕЛЯ». Что это такое и откуда его брать? Давайте разбираться

Класс водителя ОСАГО на сайте РСА или КБМ

Собственно рассчитать этот класс водителя не сложно! А если говорить правильно, то это — коэффициент «Бонус-Малус». Почему он так называется да все просто – если вы катаетесь год без аварий, то вам дают «Бонус» — 5% скидки на следующий год, а если попали в аварию (или две — три) то вас наказывают, увеличивая коэффициент страховки (это понятно «Малус»).

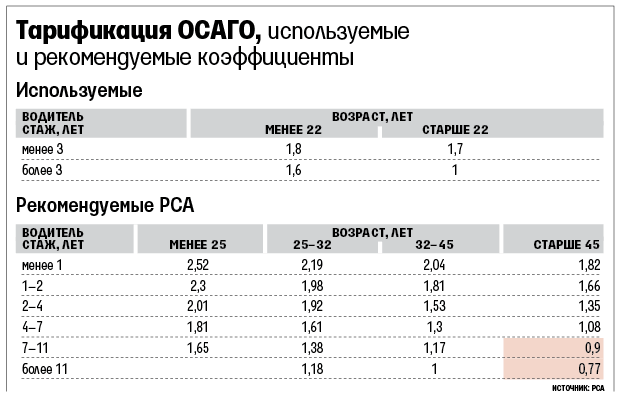

Теперь понеслась полезная информация для тех, кто не понимает, как его рассчитывать, смотрим вот эту табличку КБМ.

В ней всего 15 уровней, начинаются с «M», дальше от «0» до «13» включительно.

Собственно, если вы начинающий водитель — только что сдали на права, то для вас будет действовать самый максимальный КБМ, это нулевой уровень, коэффициент для вас будет 2,3! Просто вдумайтесь, то есть если ставка на ваш авто к примеру 4000 рублей, то вам нужно будет заплатить 4000 Х 2,3 = 9200 рублей.

Прокатались мы год, без аварий, вам присваивается «1» класс водителя. И если смотреть в таблицу, то КБМ будет равен — 1,55

Далее еще год без аварий, «2» класс водителя, КБМ – 1,4

Третий год безаварийного стажа – «3» класс водителя, КБМ – 1

Собственно так далее, как видите ничего сложного, но внизу я обязательно предоставлю видео с расчетом, так что смотрите.

Если будете соблюдать правила и кататься 15 лет без аварий, то максимальный класс водителя это «13», возможная скидка 50%! То есть вам КБМ – 0,5. Значит если базовый тариф на ваш авто, к примеру, 4000 рублей, вы заплатите всего 2000 рублей, не плохо правда?

Вот так и рассчитывается класс водителя, который характеризуется КБМ. Но что делать, если вы совершили аварию, причем по вашей вине?

Повышающий расчет

Тут также все просто, опять смотрим таблицу, здесь есть как повышающие, так и понижающие коэффициенты.

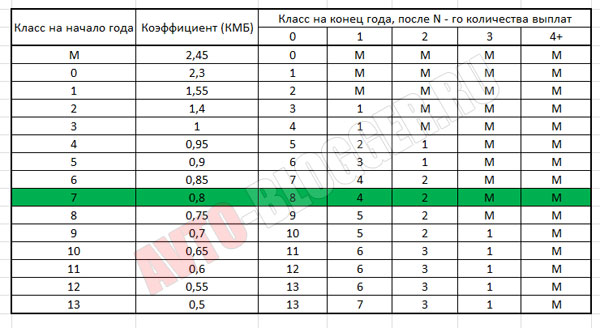

Предположим, что вы являетесь дисциплинированным водителем со стажем в 8 лет, ваш класс водителя «7» (ведь есть еще и нулевой уровень) значит, ваш КБМ равен – 0,8

НУ такое случается, вы попали в одну аварию, причем по вашей вине, то есть страховая компания выплачивала деньги за поврежденный автомобиль, не важно сильно поврежденный или просто «чиркнутый бампер», тогда на следующий год для вас будет действовать повышающий КБМ из таблицы это четвертый столбец (одна выплата) – вам присуждается «4» класс водителя. Если вы совершили две аварии за год, тогда пятый столбец – «2» класс, а вот если три и более аварий – присуждается штрафной КБМ, класс «M».

Что такое класс «M» — это штрафной индикатор, обычно так страховщики обозначают проблемных водителей, те кто постоянно бьет свои авто. Как видите у него самый большой коэффициент – 2,45

От себя скажу начинающим водителям (нулевой класс) очень сложно выбраться из этого уровня, то есть пока вы не умеете водить, есть большая вероятность, что вы чиркните какой-либо авто и угодите в штрафной «M» класс. Поэтому осторожность и еще раз осторожность.

Переход в другую компанию и КМБ

Многие переживают при переходе из одной компании в другую за свою скидку, правильнее нужно сказать за свой класс или показатель КМБ. Однако беспокоиться здесь не о чем. При переходе ваша бывшая компания должна вам предоставить ваш показатель КМБ. Если они уперлись и говорят что это якобы секретная информация, то ее можно узнать у представителей РСА (Российского Союза Автостраховщиков), ведь там сейчас должна храниться вся ваша страховая история.

Поэтому страхование при переходе в другую компанию должен начаться именно с показателя на конец предыдущего года. Допустим, вы ушли с «5» классом, значит должны и начать именно с него.

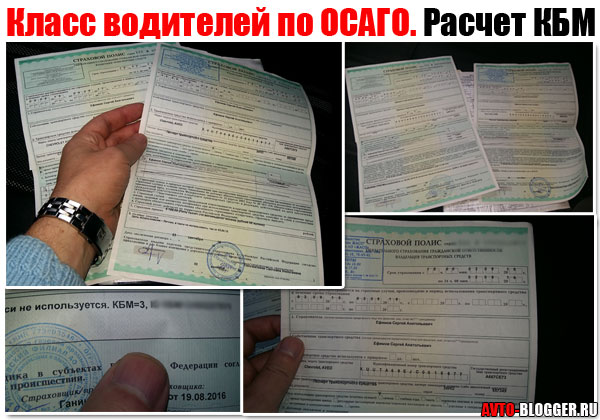

Кстати, сейчас на многих страховых полисах указывают ваш КБМ на конец периода, это также информация для нового страховщика.

Также все можно рассчитать и самому (таблицы сверху я вам дал), просто банально сложите стаж от самого первого года до последнего, учтите все аварии и безаварийное вождение и вы сможете получить именно ваш коэффициент.

Так для справки закон об ОСАГО начал работать с 1 июля 2003 года, так что те кто страхуется с этого года и являются безаварийными водителями запросто уже накопили на 50% скидки.

Правда только ваших слов для страховой будет не достаточно, нужно бумажное подтверждение, тут либо бывшая компания, либо старый полис ОСАГО (с отметками), либо информация от РСА.

Сейчас небольшое поясняющее видео, смотрим.

НА этом заканчиваю, думаю, моя статья была вам полезна, ДОБАВЛЯЕМ В ЗАКЛАДКИ, искренне ваш АВТОБЛОГГЕР.

avto-blogger.ru

Какие положены выплаты и компенсации работнику при производственной травме

Получение травмы на предприятии несет в себе множество негативных нюансов, как для самого пострадавшего, так и руководства производства.

Среди большинства обывателей бытует заблуждение, что травму можно получить лишь на производстве, однако определенные виды увечий могут получить и офисные работники.

Среди большинства обывателей бытует заблуждение, что травму можно получить лишь на производстве, однако определенные виды увечий могут получить и офисные работники.

Но как бы там ни было, если случилась такая ситуация, то многих людей, в первую очередь, волнуют вопросы следующего плана:

Чтобы расширить кругозор читателей в этой теме, а также ответить на поставленные вопросы, в этой статье мы детально расскажем обо всех нюансах оформления производственной травмы, а также подробно опишем порядок выплат и компенсаций для пострадавших на производстве.

Суть понятия

Немаловажным аспектом является тот момент, что под это понятием подразумеваются:

Основные причины производственного травматизма

Как правило, получение травмы на производстве является следствием действия следующих факторов:

Как видим, несчастные случаи в основном возникают из-за того, что рабочий персонал предприятий игнорирует свою безопасность.

Субъекты несчастного случая

Участником возникновения несчастного случая могут являться следующие категории людей:

Определение момента возникновения травмы

Прежде всего, стоит понимать, что травма считается производственной, если момент ее получения возник в следующих случаях:

В зависимости от вида повреждений, травмы, полученные на производстве, принято разделять на следующие виды:

При получении травмы важным аспектом является степень получения увечий. В зависимости от этого критерия, производственные травмы принято разделять на следующие типы:

К повреждениям тяжелой степени относятся следующие виды травм:

К повреждениям тяжелой степени относятся следующие виды травм:

К легким производственным травмам, как правило, относятся следующие повреждения:

Отдельной строкой стоит упомянуть о болезнях, которые возникли в результате воздействия производственных факторов.

Иначе говоря, профессиональное заболевание – это стойкое нарушение здоровья работника, которое привело к частичной или полной потере трудоспособности.

Иначе говоря, профессиональное заболевание – это стойкое нарушение здоровья работника, которое привело к частичной или полной потере трудоспособности.

Как правило, причиной появления такого рода заболеваний является длительное воздействие вредных факторов производства на организм человека.

Законодательное обеспечение

Стоит понимать, что государственная поддержка при получении травмы на производстве регулируется следующими законодательными актами:

Виды выплат

Согласно вышеуказанным законодательным актам, каждый человек, получивший производственную травму, имеет право на получение следующих видов выплат и компенсаций:

Алгоритм расчета

Расчет выплат при получении травмы на производстве, как правило, производит финансовый отдел предприятия. Однако некоторые виды компенсационных выплат можно произвести и самому.

Порядок расчета страховых выплат при получении производственной травмы осуществляется на основе следующей формулы:

Рк = Пм / Дн * Дб,

Рк = Пм / Дн * Дб,

Инструкция для работника

При возникновении несчастного случая на производстве, работник должен совершить следующий порядок действий: