Налог личный кабинет юридического лица

Кабинет налогоплательщика — юридического лица

Актуально на: 30 мая 2017 г.

Личный кабинет налогоплательщика – это информационный ресурс, который размещен на официальном сайте ФНС по адресу https://nalog.ru/. Он позволяет налогоплательщикам и налоговым органам реализовывать некоторые свои права и обязанности, установленные НК РФ (п. 1 ст. 11.2 НК РФ). На сайте ФНС разработаны отдельные сервисы личных кабинетов для физических лиц, индивидуальных предпринимателей и юридических лиц. Подробнее о личном кабинете налогоплательщика – юридического лица расскажем в нашей консультации.

Возможности личного кабинета

Личный кабинет налогоплательщика – юридического лица предоставляет организациям, в частности, следующие возможности по взаимодействию с налоговой инспекцией (пп. 1.1 п. 1 Рекомендаций, утв. Приказом ФНС от 14.01.2014 № ММВ-7-6/8@):

Полный перечень возможностей личного кабинета можно найти в Руководстве пользователя по работе с «Личным кабинетом юридического лица», которое размещено на сайте ФНС по адресу http://lkul.nalog.ru/rules.php.

Как получить доступ к личному кабинету

Чтобы подключиться к сервису «Личный кабинет юридического лица» необходимо получить квалифицированный сертификат ключа проверки электронной подписи (КСКПЭП) в аккредитованном Минкомсвязи РФ удостоверяющем центре. Перечень удостоверяющих центров размещен на сайте Минкомсвязи РФ по адресу http://minsvyaz.ru/ru/activity/govservices/2/.

КСКПЭП выдается на руководителя организации либо иное лицо, которое имеет право действовать от имени организации без доверенности.

Если организация сдает отчетность в налоговую через Интернет, для доступа в Личный кабинет может быть использован выданный для этих целей сертификат подписи, т. е. повторно получать КСКПЭП не требуется.

Далее необходимо проверить соответствие технических условий организации требованиям доступа к Личному кабинету. Они размещены на сайте ФНС по адресу http://lkul.nalog.ru/check.php.

Когда КСКПЭП получен, а технические условия соответствуют требуемым, Личный кабинет необходимо активировать.

Ответы на вопросы, связанные с работой в Личном кабинете, можно найти в Рекомендациях для налогоплательщика (Приложении № 3 к Приказу ФНС от 14.01.2014 № ММВ-7-6/8@), а также на сайте ФНС в специальном разделе.

glavkniga.ru

Личный кабинет налогоплательщика

Личный кабинет налогоплательщика — это информационный ресурс, который размещен на официальном сайте ФНС России www.nalog.ru, и предназначен для реализации налогоплательщиками и налоговыми органами своих прав и обязанностей, установленных НК РФ.

Личный кабинет налогоплательщика — физического лица

Граждане могут использовать личный кабинет налогоплательщика как для получения документов от налогового органа, так и для передачи в налоговый орган документов (информации), сведений.

При этом, получать документы от налоговых органов через личный кабинет налогоплательщик — физическое лицо сможет после направления в налоговый орган уведомления об использовании личного кабинета налогоплательщика.

Получение доступа к личному кабинету налогоплательщика

Получить доступ к личному кабинету налогоплательщика можно одним из двух способов:

1. С помощью логина и пароля, указанных в регистрационной карте.

Получить регистрационную карту физическое лицо может лично в любой инспекции ФНС России независимо от места жительства и постановки на учет.

При обращении в инспекцию ФНС России по месту жительства при себе необходимо иметь документ, удостоверяющий личность.

При обращении в иные инспекции ФНС России при себе необходимо иметь документ, удостоверяющий личность, и оригинал или копию свидетельства о постановке на учет физического лица (свидетельство о присвоении ИНН).

2. С помощью квалифицированной электронной подписи (универсальной электронной карты)

Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан Удостоверяющим центром, аккредитованным Минкомсвязи России, и может храниться на любом носителе: жестком диске, USB-ключе, Универсальной электронной карте или смарт-карте.

Возможности личного кабинета налогоплательщика

Личный кабинет налогоплательщика позволяет:

1. Контролировать состояние расчетов с бюджетом:

-По налогу на доходы физических лиц. В частности, если в прошедшем налоговом периоде (календарном году) налоговые агенты не удержали из вашего дохода исчисленные суммы НДФЛ, они должны были передать соответствующую информацию в налоговый орган до 1 марта следующего за отчетным налоговым периодом. В личном кабинете налогоплательщика можно увидеть, числится ли за физическим лицом неуплаченный НДФЛ, а также сумму долга и начисленные на нее пени (штрафы);

— По налогу на имущество физических лиц, транспортному и земельному налогу. В личном кабинете налогоплательщика указывается актуальная информация о начисленных суммах налогов, пенях, штрафах, на основании которой можно проверить как полноту, так и достоверность сведений об объектах налогообложения (например, о недвижимом имуществе, транспортных средствах), которыми располагают налоговые органы. Своевременное получение указанной информации позволяет оперативно информировать налоговые органы об обнаруженных вами неточностях и недостоверных сведениях;

2. Скачивать программы для заполнения декларации по форме 3-НДФЛ

В личном кабинете налогоплательщика можно скачать декларацию по форме 3-НДФЛ, а также заполнить такую декларацию в режиме онлайн и, подписанную электронной подписью, направить ее в налоговую инспекцию в электронном виде.

3. Отслеживать статус камеральной проверки налоговых деклараций по форме 3-НДФЛ

Если физическое лицо обратилось в налоговый орган с заявлением о возврате излишне уплаченного НДФЛ, возникшего в результате перерасчета налоговой базы в связи с использованием налоговых вычетов, то налоговый орган примет решение о возврате налога после проведения камеральной проверки.

4. Обращаться в налоговые органы без личного визита в налоговую инспекцию

Обращения, направленные в налоговый орган через форму обратной связи в личном кабинете налогоплательщика, а также ответы налогового органа на эти обращения хранятся в разделе «Документы налогоплательщика».

5. Оплачивать налоговую задолженность и налоговые платежи, формировать платежные документы

С личным кабинетом налогоплательщика взаимоувязан электронный сервис «Заплати налоги», включающий сервис «Уплата налогов физических лиц», который позволяет налогоплательщику — физическому лицу:

— формировать платежные документы на уплату имущественного, земельного и транспортного налогов до получения Единого налогового уведомления (авансом);

— формировать платежные документы на уплату НДФЛ, а также платежные документы на уплату штрафа за несвоевременное представление налоговой декларации по форме 3-НДФЛ;

— формировать платежные документы на уплату задолженности;

— распечатывать сформированные документы для оплаты в любой кредитной организации или оплачивать безналичным путем с помощью онлайн-сервисов банков, заключивших соглашение с ФНС России.

Личный кабинет налогоплательщика — юридического лица

Личный кабинет налогоплательщика — юридического лица представляет собой размещенный на сайте ФНС (http://lkul.nalog.ru/) сервис, с помощью которого организация может обмениваться с ИФНС документами в электронном виде и отслеживать состояние расчетов по налогам.

Для получения доступа к личному кабинету нужно:

- приобрести квалифицированную электронную подпись (ЭЦП);

- пройти онлайн-регистрацию в личном кабинете на сайте ФНС;

- подписать ЭЦП Соглашение о получении доступа в личный кабинет.

- Без посредников

- Условно бесплатно

- Будут доп. траты

- Процессор Intel Pentium-III c тактовой частотой не менее 600 Mhz;

- оперативная память не менее 256 Мбайт;

- дисковое пространство от 2 Гбайт;

- графический адаптер и монитор с поддержкой режима с разрешением не менее 800 на 600 точек и цветопередачей не менее 65536 оттенков;

- манипулятор типа «мышь»;

- доступ к портам 444, 443;

- операционная система Microsoft Windows XP/Vista/7;

- интернет-браузер Internet Explorer версии 8.0 и выше (или его новый вариант Edge).

- Установить средство криптозащиты КриптоПро версии 3.6 и выше.

- Установить корневой сертификат ФНС РФ.

- Установить сертификат ключа электронной подписи.

- Установить программу «Налогоплательщик ЮЛ».

- Вставьте диск или флеш-карту в компьютер.

- Пройдите по ссылке. Перед вами должно будет появиться окно, где можно будет выбрать способ входа в личный кабинет.

- Выберите «по сертификату» и введите пин-код.

- Появится анкета регистрации. Заполните её и нажмите «Далее».

- Регистрация должна успешно завершиться и на экране вашего компьютера возникнет надпись, что вы успешно её прошли. На адрес электронной почты, который вы указали при вводе данных, должно прийти письмо со ссылкой, перейдя по которой вы активируете личный кабинет.

- Если вам удобнее чтобы ссылка активации пришла на другой электронный адрес, то в появившемся окне есть форма для этого.

- Перейдите по ссылке в письме, которое пришло на указанную почту. Вы должны будете попасть на страницу личного кабинета.

- заказывать и получать выписку из Единого государственного реестра юридических лиц (только на себя);

- заказывать и получать выписку и Единого государственного реестра прав (также в отношении себя);

- заказывать всевозможные справки (например, справку о состоянии расчетов по налогам, сборам, пеням, штрафам);

- заполнять и направлять в ФНС заявления (например, на уточнение платёжных документов);

- уведомлять ФНС об открытии или закрытии расчётных счетов;

- вносить изменения или уточнения касательно местонахождения организации;

- направлять пакет документов в ФНС для внесения изменений в ЕГРЮЛ;

- контролировать ход исполнения заявлений и сообщений;

- платить налоги и сборы.

- Общие сведения;

- Учёт ЮЛ в налоговых органах;

- Расчёты с бюджетом;

- Электронный документооборот.

- ускорение взаимодействия с ФНС;

- избежание очередей и экономия времени;

- ФНС проще обрабатывать информацию в электронном виде;

- вы защищаете всю направляемую информацию в ФНС с помощью электронной подписи, а на сегодняшний день — это одна из самых высоких степеней защиты информации.

- постановка на учёт;

- расчёты;

- электронный документооборот.

- об урегулированной задолженности;

- о неисполненных налогоплательщиком требованиях об уплате налога и других обязательных платежей, о мерах принудительного взыскания задолженности.

- форму уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика согласно «приложению N 1» к настоящему приказу;

- формат уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика согласно «приложению N 2» к настоящему приказу;

- порядок и сроки направления уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика в налоговые органы физическими лицами согласно «приложению N 3» к настоящему приказу.

- Получать открытую и общедоступную информацию о себе, содержащуюся в ЕГРЮЛ, ЕГРН.

- Управлять состоянием расчетов с бюджетом, получая информацию:

- о налоговых обязательствах,

- о состоянии расчетов с бюджетом,

- о невыясненных платежах в виде акта сверки расчетов с бюджетом,

- справки о состоянии расчетов с бюджетом,

- справки об исполнении налогоплательщиком обязанности по уплате обязательных платежей,

- извещения о принятом решении об уточнении (об отказе в уточнении) платежа.

- Получать информацию:

- о платежах, списанных с расчетного счета налогоплательщика и не поступивших в бюджет, по которым обязанность налогоплательщика признана исполненной;

- о неисполненных налогоплательщиком требованиях на уплату налога и других обязательных платежей;

- о мерах принудительного взыскания задолженности.

Для получения доступа к сервису руководителю организации необходимо иметь квалифицированный сертификат ключа проверки электронной подписи (ключ ЭП), выданный удостоверяющим центром, аккредитованным в соответствии с требованиями Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Ключ ЭП должен быть выдан на руководителя организации или лицо, имеющее право действовать без доверенности в отношении организации. Для авторизации/доступа могут быть использованы ключи ЭП, выданные для представления налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи. Необходимо также пройти несложную процедуру регистрации, не требующую личного визита налогоплательщика в инспекцию, и подписать Соглашение о предоставлении доступа к «Личному кабинету».

О представлении налоговой и бухгалтерской отчетности в электронном виде — через Интернет-сайт ФНС России

Вопрос: О представлении налоговой и бухгалтерской отчетности, включая декларацию по НДС, в налоговые органы в электронном виде по телекоммуникационным каналам связи.

Министерство финансов Российской Федерации

Федеральная налоговая службаот 20 августа 2015 г. N ПА-3-17/3169@

«О представлении налоговой и бухгалтерской отчетности, включая декларацию по НДС, в налоговые органы в электронном виде по телекоммуникационным каналам связи»

Рассмотрев обращение по вопросу представления налоговой отчетности, сообщаю следующее.

Согласно «пункту 3 статьи 80» Налогового кодекса Российской Федерации (далее — НК РФ) налоговые декларации (расчеты) представляются в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента) по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота (далее — Оператор ЭДО).

Операторы ЭДО, осуществляющие передачу налоговой и бухгалтерской отчетности по каналам связи от налогоплательщиков или их представителей в налоговые органы, реализуют свою деятельность на коммерческой основе и определяют стоимость оказываемых налогоплательщикам услуг самостоятельно.

Федеральная налоговая служба не имеет отношения к ценовой политике, устанавливаемой сторонними организациями на оказываемые налогоплательщикам услуги.

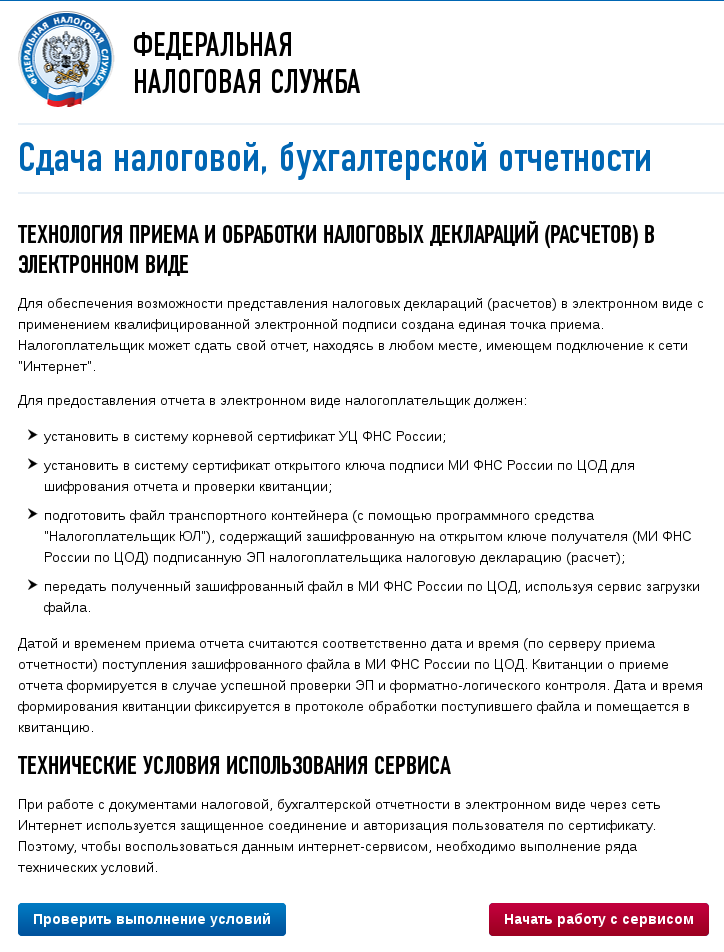

В настоящее время в рамках реализованного Федеральной налоговой службой пилотного проекта налогоплательщикам всех категорий предоставлена возможность представления налоговой и бухгалтерской отчетности в налоговые органы с использованием электронной подписи налогоплательщика через официальный сайт ФНС России с помощью сервиса «Представление налоговой и бухгалтерской отчетности в электронном виде» (http://nalog.ru/rnXX/service/pred_elv/, где XX — код соответствующего субъекта Российской Федерации).

Сертификат ключа квалифицированной электронной подписи можно получить в любом удостоверяющем центре, аккредитованном в Министерстве связи и массовых коммуникаций Российской Федерации. Перечень удостоверяющих центров доступен по адресу www.minsvyaz.ru в разделе «Аккредитация удостоверяющих центров».

Дополнительная информация размещена на стартовой странице сервиса «Представление налоговой и бухгалтерской отчетности в электронном виде».

Следует обратить внимание, что согласно «пункту 5 статьи 174» НК РФ данный сервис позволяет направлять в налоговые органы в электронном виде по телекоммуникационным каналам связи налоговую и бухгалтерскую отчетность, за исключением налоговой декларации по налогу на добавленную стоимость (далее — НДС).

Налогоплательщики НДС (в том числе являющиеся налоговыми агентами), а также лица, указанные в «пункте 5 статьи 173» НК РФ, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

www.ib.ru

Смотрите так же:

Технические условия подключения к личному кабинету указаны на сайте ФНС (http://lkul.nalog.ru/check.php).

В числе прочего через личный кабинет можно отправить в ИФНС:

сообщения о создании или закрытии обособленных подразделений;

запросы о выдаче акта сверки, справки об отсутствии задолженности, справки о состоянии расчетов с бюджетом;

заявление о зачете (возврате) переплаты.

В свою очередь, ИФНС может направлять организации через личный кабинет запрошенные ею документы, выставлять требования об уплате налога.

Более подробно о возможностях личного кабинета можно узнать на сайте ФНС (http://lkul.nalog.ru/).

Документы, размещенные организацией или инспекцией в личном кабинете, равнозначны документам на бумаге.

Поэтому, получив через личный кабинет, например, требование об уплате налога, организация должны его исполнить.

При этом датой получения организацией документа через личный кабинет считается день, следующий за днем его размещения инспекцией в личном кабинете.

Использование личного кабинета является правом организации, но не обязанностью.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

www.audit-it.ru

Налог ру — как зарегистрироваться, войти в личный кабинет и подключить отправку отчетности?

Что нужно сделать для работы в личном кабинете Налогоплательщика на сайте ФНС?

Работа в личном кабинете на nalog.ru требует выполнения ряда технических действий ДО момента регистрации. Для начала приведем требования, которым должен соответствовать компьютер:

Обратим внимание, что эти требования указаны на сайте ФНС, но очевидно, они уже устарели, поскольку после 7 версии ОС Windows появились 8 и 10, в них также можно работать при отправке отчетности. Но на текущий момент (01.09.2017) разработчики со стороны налоговой не привели инструкцию в актуальное состояние. Речь в данном случае идет о том, что только ОС Windows умеет работать с личным кабинетом. Другие операционные системы – iOS или Linuх – не подойдут.

Если соблюдение требований выполнено, то нужно сделать предварительные настройки рабочего компьютера:

Для установки СЗКИ КриптоПро его нужно сначала оплатить. Сделать это можно в компаниях, у которых есть специальная лицензия на продажу этого СЗКИ. Мы рекомендуем обращаться на головной сайт http://www.cryptopro.ru/

Теоретически установка КриптоПро проходит аналогично установке любого другого ПО – с привычным пошаговым Мастером установки. Однако, на практике могут возникать проблемы. Тогда придется обращаться к продавцам КриптоПро или специалистам, которые умеют делать эти настройки.

Для установки сертификата ФНС РФ, его нужно предварительно скачать файлом. Он всегда доступен на сайте налоговой, но для простоты работы (и чтобы не искать долго) его также можно скачать по ссылке у нас.

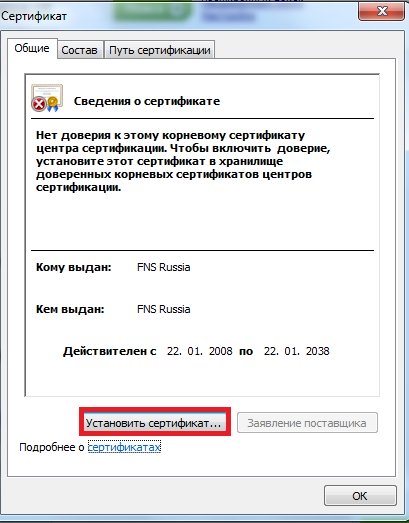

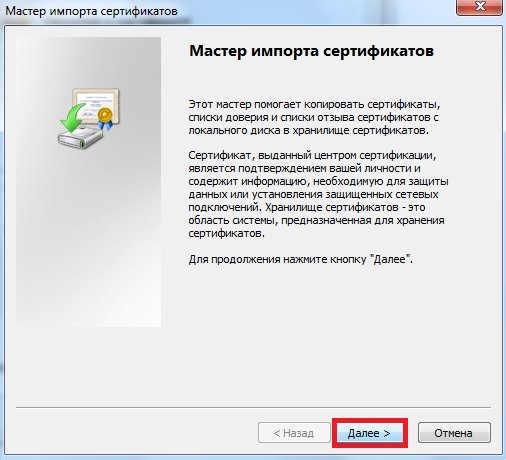

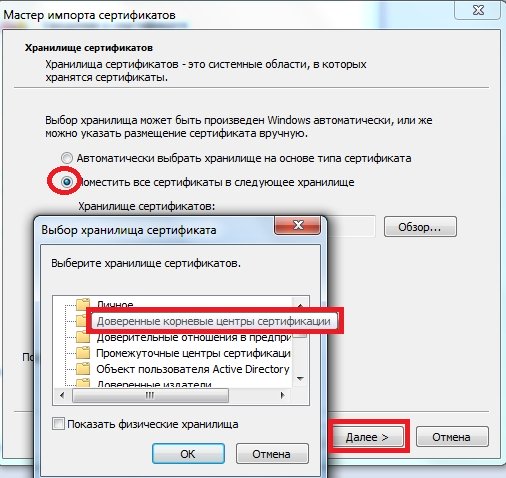

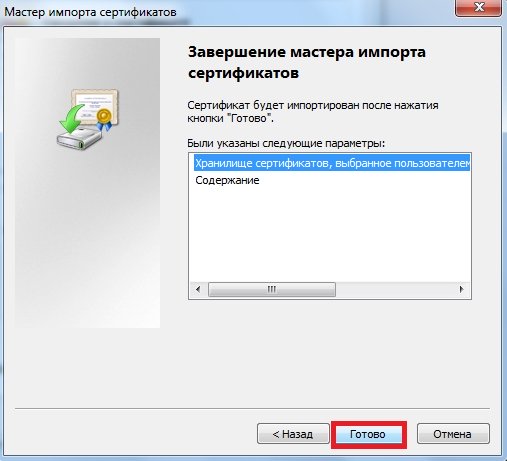

После скачивания нужно запустить мастер установки и пройти по шагам всю процедуру. Приведем ее в пошаговых иллюстрациях (информация взята с сайта ФНС РФ, актуальна на 01.09.2017):

Шаг 1:

Шаг 2:

Шаг 3:

Шаг 4:

Как установить сертификат подписи через КриптоПро CSP?

Для установки сертификата ключа электронной подписи в КриптоПро 3.6, необходимо сначала получить этот ключ на физическом носителе. Облачные версии ключей ЭЦП в данном случае не подойдут.

Шаг 1 – Запустите установленную программу КриптоПро CSP на компьютере через меню «Пуск».

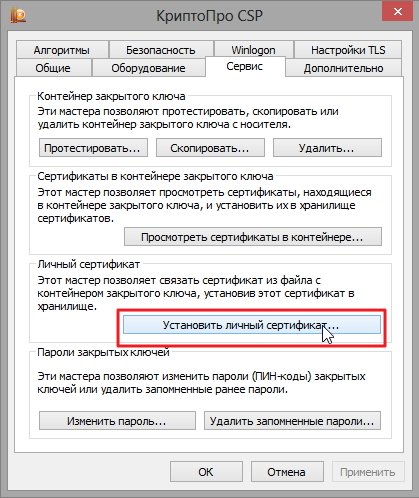

Шаг 2 – Откройте «Свойства» и нажмите на кнопку «Установить личный сертификат»:

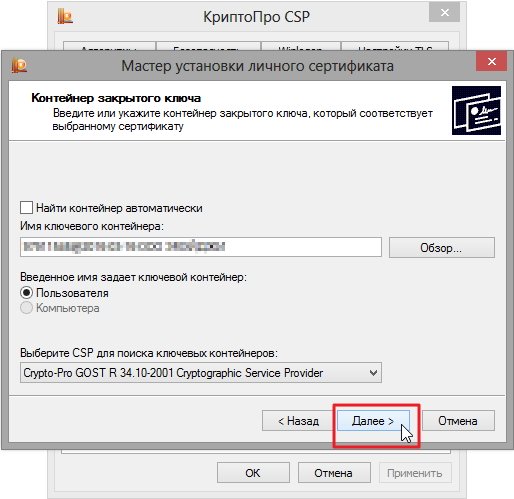

Шаг 3 – Выберите файл сертификата (он должен быть на компьютере, либо на флешке или токене, подключенным к компьютеру). Теперь укажите путь к этому файлу и нажмите на кнопку «Далее».

Шаг 4 – Выберите контейнер ключа, то есть укажите путь к нему на компьютере. После чего выберите из предлагаемых хранилищ «Личные»:

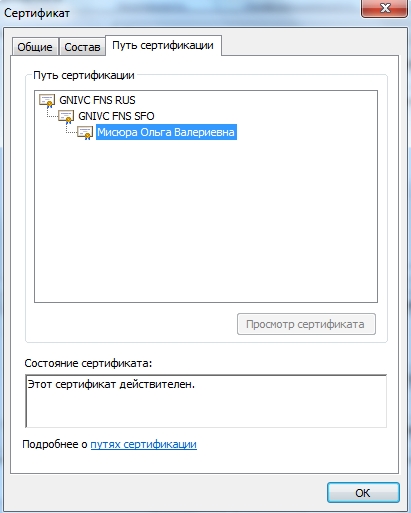

После этих действий установка сертификата будет завершена. Теперь необходимо проверить путь сертификации: открыть установленный сертификат (вкладка «Путь сертификации»). Здесь должен отобразиться путь от выбранного сертификата до корневого сертификата удостоверяющего центра:

На этом основные первоначальные настройки закончены. Теперь можно переходить к собственно регистрации в личном кабинете налогоплательщика для отправки.

Важно! Для работы в личном кабинете требуется формировать отчетность в программе «Налогоплательщик ЮЛ». Ее также нужно скачать с сайта ФНС и установить. Процедура установки программы – типовая, хотя может занять 20-30 минут. В дальнейшем все отчеты, составленные в любой программе учета (1С, Контур, Бухсофт, Инфо-Предприятие и т.п.) нужно будет загружать в «Налогоплательщик ЮЛ» для формирования транспортных контейнеров. Только так личный кабинет налоговой сможет принять отправляемую через него отчетность.

Читайте также:

Регистрация в личном кабинете налогоплательщика-юридического лица (или ИП)

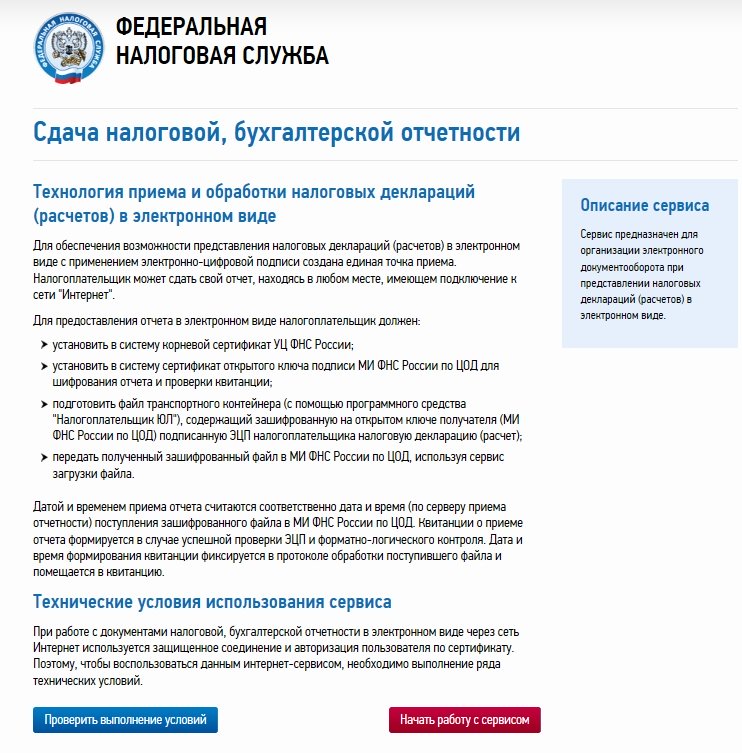

Регистрация в личном кабинете доступна со страницы https://www.nalog.ru/rn40/service/pred_elv/. Выбираем пункт «Перейти в Сервис сдачи налоговой и бухгалтерской отчетности» и переходим на следующую страницу:

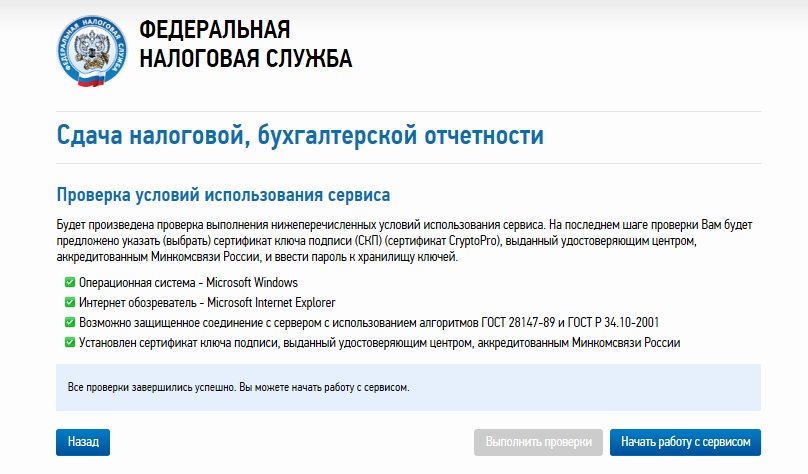

Как видите, предварительно сайт налоговой предлагает проверить компьютер на соблюдение технических условий. Это очень удобно. Запускаем проверку и добиваемся, чтобы они были выполнены, в результате чего сайт налоговой покажет следующую информацию:

Далее следует нажать кнопку «Начать работу с сервисом». Вам будет предложена стандартная процедура регистрации – аналогичная регистрации на многих других сайтах, за исключением того, что на компьютере, с которого вы совершаете эти действия, должен быть установлен квалифицированный сертификат ключа электронной подписи.

В остальном действия – типовые: указать свой емейл, дождаться письма с подтверждением, подтвердить по ссылке из этого письма. ВАЖНО! Поскольку работать в личном кабинете можно только через браузер Internet Explorer, то лучше скопировать ссылку из письма вручную, открыть Explorer и вставить адрес ссылки в адресную строку, после чего нажать «Ввод».

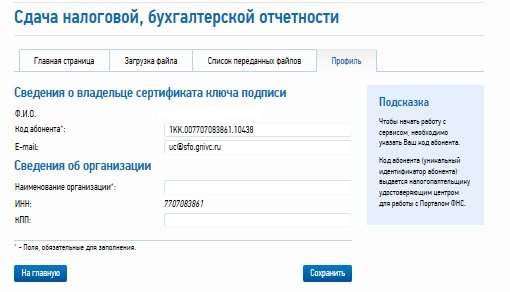

При первом входе нужно будет заполнить сведения об организации:

Подключение отправки отчетности в личном кабинете Nalog.ru

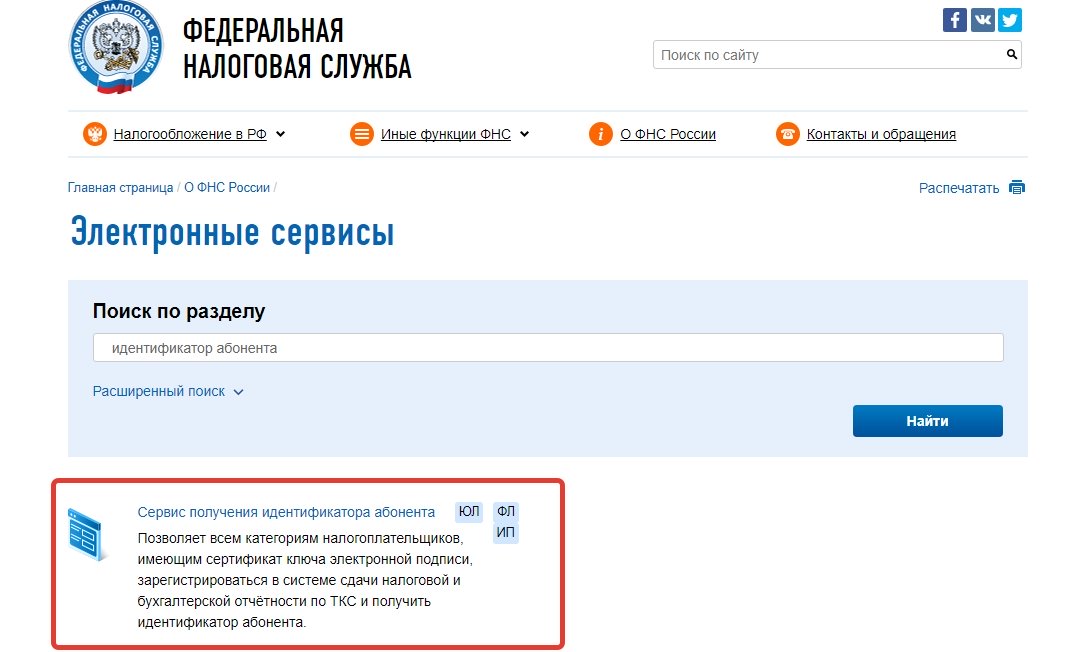

Кроме всего вышеперечисленного, для подключения возможности отправки отчетов через сайт ФНС, потребуется еще получить идентификатор абонента.

Это можно сделать на сайте nalog.ru бесплатно. Достаточно перейти в сервис получения этого идентификатора, найти его проще всего по поиску в разделе «Электронные сервисы» сайта ФНС:

Работа с несколькими организациями

В одном личном кабинете на сайте налоговой можно зарегистрировать только одну компанию (ИП). Поэтому для работы с другими компаниями, всю процедуру регистрации нужно будет делать заново.

m.ppt.ru

Как работать в личном кабинете налогоплательщика — для юридического лица

Сегодня все основные государственные услуги можно получить с помощью интернет-сервисов. Не обошло это и Федеральную Налоговую Службу: сайт ФНС позволяет налогоплательщикам узнать об имеющихся задолженностях, направить декларации, подписать заявления. Юридические лица также могут воспользоваться этим сервисом и получить весь спектр услуг, предоставляемый ФНС: от заказа выписки из Единого государственного реестра юридических лиц (ЕГРЮЛ) до оплаты налогов. Рассмотрим, как пользоваться этим сервисом.

Регистрация и вход в личный кабинет

Проект личного кабинета был запущен несколько лет назад. Сначала он работал только по Московской области, затем по всей России.

Перед тем как впервые войти в личный кабинет необходимо зарегистрироваться в нём. Получить доступ к кабинету может только руководитель организации либо лицо, которое имеет право без доверенности действовать от лица компании.

Для того чтобы работать в личном кабинете понадобится ключ электронной подписи (флеш-карта, либо диск с цифровой информацией об основных данных организации и директоре).

В следующие разы для того чтобы войти в кабинет будет достаточно подключить к компьютеру ключ электронной подписи, зайти на страницу личного кабинета на сайте nalog.ru и выбрать в всплывающем окне «Войти с помощью сертификата» и ввести пин-код.

Требования к ключу электронной подписи

Для работы в сервисе можно воспользоваться далеко не любым ключом электронной подписи. Сертификат должен быть получен только в одном из аккредитованных центров выдачи сертификатов. Аккредитация производится Министерством связи и массовых коммуникаций РФ. Проверить подходит ли центр, в котором вы собираетесь заказать ключ, очень просто: на сайте Министерства связи зайдите в раздел «Аккредитация удостоверяющих центров» и найдите в списке нужный вам центр. Если его нет, то ключ, выданный таким центром, может не подойти.

Ключ электронной подписи может быть выпущен только на директора организации, либо на лицо, которое имеет право без доверенности представлять её интересы. Также, в особых случаях ключ может быть выдан на лицо, на которое оформлена доверенность с полными полномочиями.

Для корректной работы в личном кабинете электронный ключ должен обязательно содержать ИНН организации, ФИО руководителя, коды статистики, общую информацию о местонахождении.

Что можно делать с помощью личного кабинета?

Личный кабинет налогоплательщика предоставляет широкий спектр возможностей: от уплаты налогов, до направления заявлений в ФНС. Юридическое лицо с помощью личного кабинета налогоплательщика может:

Как вы можете видеть из вышеуказанного перечня, больше не нужно ходить в налоговую чтобы раз в месяц получить выписку из ЕГРЮЛ или справку об отсутствии задолженности по счетам (особенно актуально для тех организаций, которые активно участвуют в тендерах). Всё это можно сделать посредством интернета в сжатые сроки.

Ориентируемся в личном кабинете

Личный кабинет содержит несколько вкладок:

Первый раздел позволяет просматривать свою актуальную выписку из ЕГРЮЛ, а также заказывать её в бумажном виде. «Учёт ЮЛ в налоговых органах» поможет вам просмотреть информацию из ЕГРН, а также оформить из него выписку.

С помощью третьего раздела можно получить актуальную информацию по задолженности вашей организации в бюджет, отправить в ФНС заявления, а также получить всевозможные справки. Кроме того, с помощью данного раздела можно заплатить налоги. Просматривая актуальную информацию по задолженностям, вы можете скачать необходимый бланк и выполнить привычные действия по уплате налогов.

Также сервис содержит вкладку «Электронный документооборот», которая позволяет просматривать статус уже направленных заявлений или сообщений в Федеральную налоговую службу.

Левая вкладка «Поданные заявления» поможет вам посмотреть все направленные в ФНС документы от вашего юридического лица.

Предоставление отчётности с помощью личного кабинета

Ещё пару лет назад для того чтобы предоставить любую декларацию в налоговую (в том числе декларацию по НДС) нужно было пользоваться сервисами стороннего документооборота.

Сегодня у всех пользователей – юридических лиц личного кабинета на сайте ФНС появилась возможность направлять декларации напрямую в налоговую службу. Для того чтобы направить декларацию необходимо перейти на вкладку «Электронный документооборот», заполнить необходимые поля и прикрепить декларацию. Данная процедура регламентируется Налоговым Кодексом РФ. а именно ст. 174 п. 5, в котором сказано, что любая бухгалтерская отчётность может быть направлена в ФНС по телекоммуникационных каналам связи.

В отличие от сторонних сервисов ЭДО (электронного документооборота) встроенный сервис ФНС быстрее обрабатывает весь поступающий материал, в том числе и декларации.

Личный кабинет – почему это удобно?

Посещение налоговой – удовольствие не из приятных. Именно поэтому личный кабинет как для физических, так и для юридических лиц стал прекрасным решением многих проблем:

С помощью сервиса можно не только ускорить любое взаимодействие с налоговой службой, но и выполнить практически всё, для чего раньше нужно было обязательно посетить инспекцию ФНС: заказать и получить выписку из ЕГРЮЛ, получить справки, направить документы для уточнения адреса или других сведений. Кроме того, личный кабинет предлагает вам помощь в уплате налогов и сборов.

Более того, через этот сервис можно отправить в налоговую любой ваш вопрос или обращение. Даже ответ вы можете заказать в определённой форме (на бумажном носителе, электронный или личный при встрече).

Одним из решающих факторов в пользу использования личного кабинета является то, что пользователь может отследить этап исполнения любого заявления или сообщения. Для этого достаточно просто зайти на вкладку «Электронный документооборот». Только представьте, сколько бы времени у вас отняло посещение налоговой на любое из вышеперечисленных действий. Вы можете настроить личный кабинет так, чтобы уведомления об изменении статуса любого вашего сообщения или заявлений приходили на указанную электронную почту. Удобно, не правда ли?

На что обратить внимание?

Главным и основным моментом при регистрации и использовании личного кабинета является ключ электронной подписи. Без него вы не сможете не получить доступ к вашим данным, не отправить заявление в ФНС.

Процедура получения ключа занимает достаточно длительный период времени, более того, от вас потребуется заполнение множества бумаг. Одно неверно указанное значение – и ваш ключ уже ни для чего ни годится.

Личный кабинет налогоплательщика предлагает собственное руководство пользователя, которое поможет вам разобраться если у вас возникнут проблемы. Также, сервис содержит вкладку «Вопрос-ответ», где собраны популярные проблемы и их решения.

Одним из существенных минусов сервиса является то, что он пока недоработан. Так, вы не всегда сможете войти в свой личный кабинет (на сайте ФНС часто проводятся технические работы). Это может вызвать сложности, т. к. если вы до последнего тянули с подачей какого-либо заявления, а теперь решили подать его с помощью сервиса, у вас это навряд ли получится.

Ещё одним минусом может послужить то, что информация на сайте не всегда является актуальной. Так, вы могли оплатить налоги 1 декабря, а информация о том, что они уплачены будет доступна только через 5-7 дней после фактического перечисления в налоговую денежных средств.

Кто может воспользоваться личным кабинетом кроме руководителя?

Бывают случаи, когда личным кабинетом нужно воспользоваться не только руководителю организации. Итак, кто и каким образом может получить доступ к личному кабинету юридического лица на сайте ФНС?

Система позволяет предоставить доступ тем лицам-представителям организации, которые не имеют права совершать какие-либо действия от лица организации без имеющейся на то доверенности.

Руководитель, являясь администратором личного кабинета, может как добавить, так и удалить пользователей, а также управлять их полномочиями. Для того чтобы разрешить доступ к личному кабинету организации определённому лицу, у него обязательно должен быть ключ электронной подписи. Таким образом, чтобы добавить пользователя в список тех, кто может пользоваться личным кабинетом, нужно совершить привязку его электронного ключа. Требования к электронной подписи пользователя те же самые, что мы рассматривали ранее.

Могут ли пользоваться личным кабинетом обособленные подразделения организации?

Да, могут. Однако, как и в случае с разрешением доступа другим лицам, руководитель должен заполнить информацию об обособленных подразделениях во вкладке «Администрирование».

При статусе доступа «Запрещено» подразделение вправе только получать выписку из ЕГРЮЛ, а также становиться и сниматься с учёта. Также при статусе доступа «Запрещено» филиал или любое другое подразделение вправе просматривать следующую информацию об организации:

У пользователей всегда есть доступ к вкладке «Вопрос-ответ», которая обновляется каждый день. Также у всех пользователей, независимо от того, руководитель это или нет, есть право на внесение изменений в данные об организации в случае, если пользователь заметил ошибку.

znaybiz.ru

ФНС России: интернет сервисы «Личный кабинет налогоплательщика» и «Представление налоговой и бухгалтерской отчетности в электронном виде»

ФНС России в настоящее время продолжает работу по предоставлению информационных услуг всем категориям налогоплательщиков с использованием сервисов, расположенных на официальном Интернет-сайте.

«Личный кабинет налогоплательщика юридического лица», предоставляет налогоплательщику целый спектр информационных услуг, имеет большие возможности по информированию налогоплательщика о состоянии процессов налогового администрирования по его объектам налогообложения и дает возможность принимать правильные решения в части мониторинга и управления состоянием его расчетов с бюджетом.

Об особенностях представления налоговой и бухгалтерской отчетности в электронном виде через Интернет-сайт ФНС России см. письмо ФНС России от 20.08.2015 N ПА-3-17/3169@)

«Личный кабинет налогоплательщика физического лица», обеспечивает налогоплательщика необходимыми ему инструментами для непосредственного удаленного взаимодействия с налоговыми органами, в том числе — механизм подтверждения данных об объектах налогообложения самим пользователем, а также подтверждения им данных, поступивших из регистрирующих органов, об изменении ранее подтвержденных объектов налогообложения.

«Личный кабинет налогоплательщика индивидуального предпринимателя». Функционал этого сервиса сходен с функционалом «Личного кабинета налогоплательщика юридического лица», но адаптирован под целевую аудиторию налогоплательщиков индивидуальных предпринимателей. Авторизация в сервисе будет осуществляться как с помощью логина и пароля, так и с помощью ключа электронной подписи либо универсальной электронной карты.

Федеральная налоговая служба

от 31 сентяря 2015 года

Свыше 100 000 организаций подключились к сервису «Личный кабинет налогоплательщика юридического лица»

Личный кабинет налогоплательщика юридического лица

Более 100 тысяч организаций подключились к «Личному кабинету налогоплательщика юридического лица» с момента запуска в январе 2014 года. Ежедневно к сервису присоединяются более 200 налогоплательщиков. За полтора года функционирования сервиса обладатели «Личных кабинетов» направили более 280 тысяч запросов на получение документов в налоговые органы (выписки из ЕГРЮЛ, заявление на проведение сверки, заявления на уточнение платежа и т.п.).

Сервис «Личный кабинет налогоплательщика юридического лица» позволяет налогоплательщикам – юридическим лицам получать информацию о себе из ЕГРЮЛ и ЕГРН, управлять расчетами с бюджетом, получая информацию о налоговых обязательствах и невыясненных платежах. Кроме того, с помощью сервиса можно получать справки о состоянии расчетов с бюджетом, об исполнении налогоплательщиком обязанности по уплате обязательных платежей, извещения о принятом решении об уточнении (об отказе в уточнении) платежа.

Сегодня пользователю, зарегистрированному в сервисе, также доступна информация:

Для получения доступа к сервису необходимо наличие квалифицированного сертификата ключа проверки электронной подписи (ключ ЭП). Ключ ЭП выдается удостоверяющим центром, аккредитованным в соответствии с требованиями Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи»

Для авторизации можно использовать ключи ЭП, выданные для представления налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи. Необходимо также пройти несложную процедуру регистрации, не требующую личного визита налогоплательщика в инспекцию, и подписать Соглашение о предоставлении доступа к «Личному кабинету».

Получение доступа к «Личному кабинету налогоплательщика юридического лица» осуществляется руководителем организации либо лицом, имеющим право действовать без доверенности от имени организации по сведениям ЕГРЮЛ, либо лицом, имеющим действующую доверенность с полными полномочиями, либо руководителем управляющей компании.

В дальнейшем указанные лица могут подключить к «Личному кабинету налогоплательщика юридического лица» дополнительных пользователей. Количество таких пользователей не ограничено. Условием подключения является наличие у пользователя ЭП, в поле ИНН ключа ЭП должен содержаться ИНН организации.

Зарегистрирован в Минюсте России 19.06.2015 N 37742

от 8 июня 2015 г. N ММВ-7-17/231@

«Об утверждении формы и формата уведомления об использовании (об отказе от использования) личного кабинета налогоплательщика, а также порядка и сроков его направления в налоговые органы физическими лицами»

В соответствии с «пунктом 2 статьи 11.2», «пунктом 4 статьи 31» Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2015, N 18, ст. 2616) приказываю:

2. Руководителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего деятельность по взаимодействию с налогоплательщиками.

Руководитель

Федеральной налоговой службы

М.В.Мишустин

от 10 марта 2015 г. N ПА-4-6/3702

«О завершении пилотного проекта по ИОН-online»

В 2014 году Федеральной налоговой службой проделана большая работа по внедрению электронного документооборота налоговых органов с налогоплательщиками, расширению и унификации указанного документооборота.

Внедрение современных технологий позволяет ФНС России развивать онлайн услуги для налогоплательщиков и создавать комфортные условия для уплаты налогов на официальном Интернет-сайте ФНС России.

«Личный кабинет налогоплательщика юридического лица», внедренный «приказом» ФНС России от 14.01.2014 N ММВ-7-6/8@ «О вводе в промышленную эксплуатацию подсистемы «Личный кабинет налогоплательщика юридического лица» на всей территории Российской Федерации, предоставляет налогоплательщику целый спектр информационных услуг, имеет большие возможности по информированию налогоплательщика о состоянии процессов налогового администрирования по его объектам налогообложения и дает возможность принимать правильные решения в части мониторинга и управления состоянием его расчетов с бюджетом, согласно разделу 1 указанного «приказа».

С января 2015 года доступ к сервису «Личный кабинет налогоплательщика юридического лица» могут получать уполномоченные представители юридического лица по доверенности.

«Личный кабинет налогоплательщика физического лица», внедренный приказом ФНС России от 31.10.2014 N ММВ-8-17/59дсп@ «Об утверждении Регламента работы сотрудников налоговых органов ФНС России по обслуживанию пользователей Интернет-сервиса «Личный кабинет налогоплательщика для физических лиц», обеспечению работоспособности сервиса и обеспечению своевременной актуализации данных», обеспечивающий налогоплательщика в соответствии с пунктом 2 приложения 1 к указанному приказу, всеми необходимыми ему инструментами для непосредственного удаленного взаимодействия с налоговыми органами в процессе исполнения им своих обязанностей и соблюдения его прав.

Программное обеспечение сервиса «Личный кабинет налогоплательщика физического лица» в том числе включает в себя механизм подтверждения данных об объектах налогообложения самим пользователем, а также подтверждения им данных, поступивших из регистрирующих органов, об изменении ранее подтвержденных объектов налогообложения.

Одновременно, Федеральным «законом» от 04.11.2014 N 347-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» внесены изменения, устанавливающие с 01.07.2015 юридическую значимость документов, подписанных усиленной неквалифицированной электронной подписью, обмен которыми осуществляется через личный кабинет налогоплательщика — физического лица.

В 2015 году ФНС России планируется запуск интерактивного сервиса «Личный кабинет налогоплательщика индивидуального предпринимателя». При разработке данного сервиса большое внимание уделено пользовательскому интерфейсу. Функционал сервиса «Личный кабинет налогоплательщика индивидуального предпринимателя» сходен с функционалом «Личного кабинета налогоплательщика юридического лица», но адаптирован под целевую аудиторию налогоплательщиков индивидуальных предпринимателей. Авторизация в сервисе будет осуществляться как с помощью логина и пароля, так и с помощью ключа электронной подписи либо универсальной электронной карты.

Таким образом, ФНС России в настоящее время продолжает работу по предоставлению информационных услуг всем категориям налогоплательщиков с использованием сервисов, расположенных на официальном Интернет-сайте.

В связи с вышеизложенным, а также учитывая процесс перехода на АИС «Налог-3» сообщаю, что ФНС России принято решение о завершении пилотного проекта по предоставлению информационных услуг налогоплательщикам в режиме ИОН-online в соответствии с Временным «порядком» обмена информацией между налоговыми органами и налогоплательщиками при предоставлении информационных услуг по каналам связи и через Интернет, утвержденным 27.01.2006.

Действительный

государственный советник

Российской Федерации

2 класса

А.С.Петрушин

По сообщению ФНС России, размещенном на ее официальном сайте, сервис «Личный кабинет налогоплательщика юридического лица» стал доступен для налогоплательщиков — юридических лиц на всей территории Российской Федерации.

См. также приказ ФНС России от 15.07.2011 N ММВ-7-6/443@ «О проведении пилотного проекта по организации услуги представления налоговой и бухгалтерской отчетности в электронном виде на официальном сайте Федеральной налоговой службы в сети Интернет»

Сервис позволяет организациям — налогоплательщикам: