Оформить дебетовую карту виза

Карты Сбербанка виды и стоимость обслуживания в 2018 году

Сбербанк – это лидирующий банк России, который предлагает своим клиентам большое количество качественных банковских продуктов. Самыми распространенными из них являются банковские карты, которые отличаются друг от друга назначением, сферами использования, стоимостью обслуживания и т.д. В данной статье речь пойдет про карты Сбербанка: виды и стоимость обслуживания в 2018 году.

Основное разделение карточек

Существует основное разделение банковских карт Сбербанка на кредитные и дебетовые. Кроме того, карты классифицируются по типу и виду платежной системы.

Виды карт Сбербанка

Все виды банковских карт имеют разный уровень престижности, а также по-разному участвуют в банковских программах и проектах.

Дебетовые карты

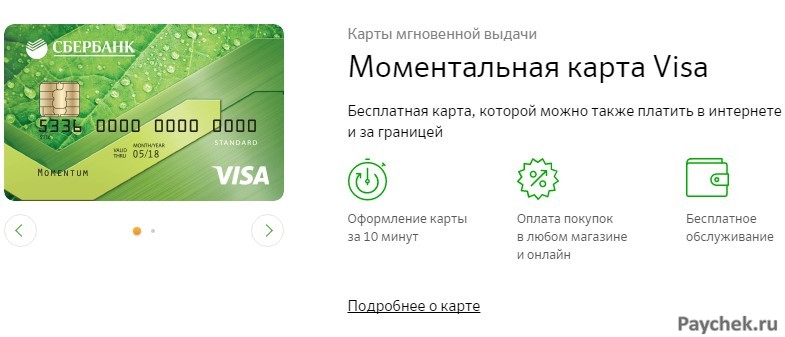

Моментум. Главное достоинство таких карт – высокая скорость оформления. Пластик не содержит персональных данных, поэтому получить такую карту можно сразу после обращения в банк. Моментальные карты имеют некоторые ограничения, связанные с использованием их за границей, а также в онлайн- режиме.

Виртуальные. Эти карты действуют исключительно в режиме онлайн; подключаются к любым платежным системам.

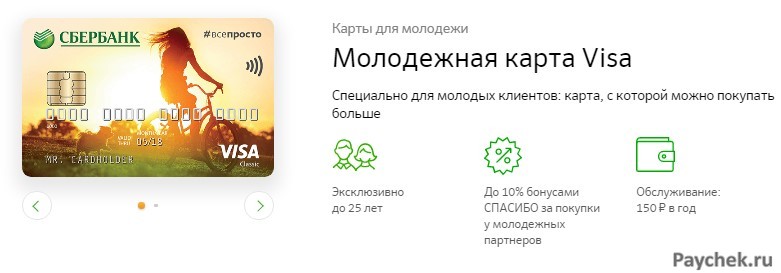

Молодежные. Такие карты имеют более упрощенный вид по сравнению со стандартными. Их держателями могут стать лица старше 14 лет. Именно для них стоимость обслуживания будет минимальной. Возрастное ограничение для данной карты – 27 лет.

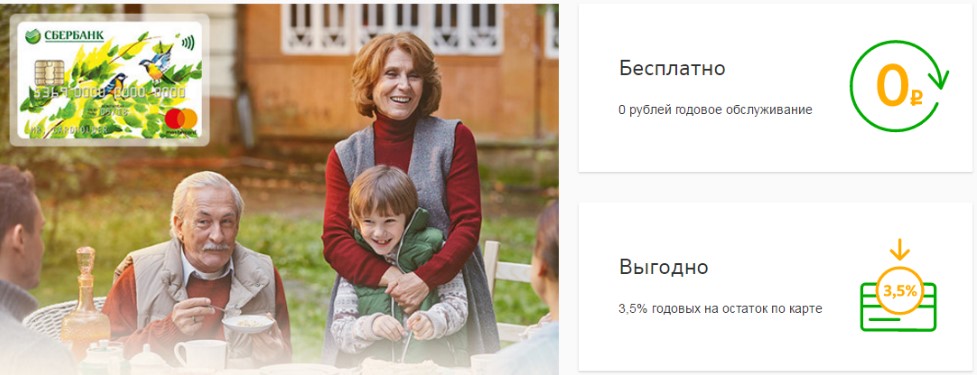

Социальные. Карты этой категории выдаются пенсионерам для начисления ежемесячных пособий. Они имеют достаточно большой процент накопления остатка – около 3,5%.

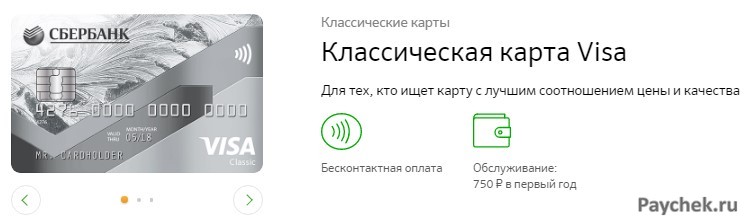

Классические. Этот вид карт Сбербанка — самый распространенный. Они предоставляют широкий спектр возможностей, которые аналогичны возможностям премиальных банковских карт. Они могут использоваться в различных торговых точках. Проводить операции по таким картам можно через банкоматы или интернет-сервисы.

Классические бесконтактные. Основная особенность состоит в том, что эти карты оснащены специальным чипом. Любые операции при помощи карты можно производить самостоятельно, приложив карту чипом к считывающему устройству.

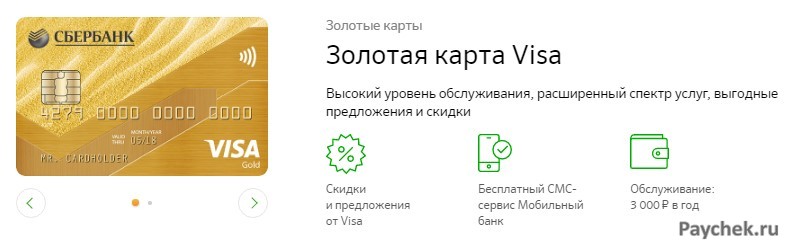

Золотые. Эти карты имеют особый статус, который повышает престиж их владельцев. Основная особенность состоит в том, что в отличии от классических карт, золотые карты можно использовать в других странах. Международные платежные системы предлагают особые привилегии держателям золотых карт, которые заключаются в возможности получения бонусов и скидок от партнерских компаний банка (рестораны, отели, аэропорты).

Премиальные: Виза Премьер. Дают дополнительные возможности. Например, можно получить больше бонусов и скидок при оплате проживания в отелях или покупке билетов на самолет. Кроме этого, используется удобный и функциональный мобильный сервис.

Подари жизнь: Виза. Оформив эту карту, можно выразить свое сочувствие и оказать финансовую поддержку детям, которые имеют тяжелые заболевания.

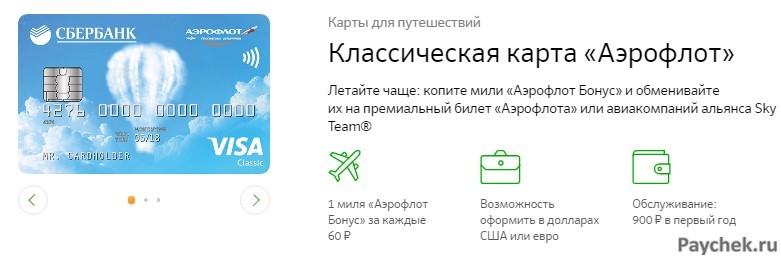

Аэрофлот: Виза Классик и Голд . За пользование картой начисляются специальные «мили», которые в будущем можно потратить на приобретение билетов, а также на повышение уровня обслуживания.

Зарплатные карты

При оформлении зарплатной карты Сбербанка, можно выбрать один из предложенных вариантов: Классическую, Золотую, Аэрофлот или Подари Жизнь.

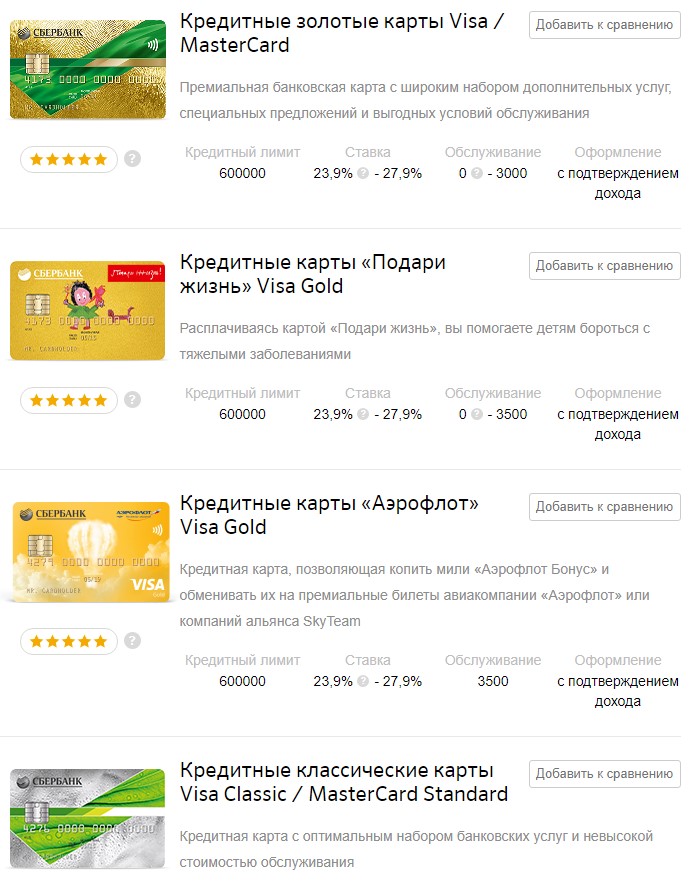

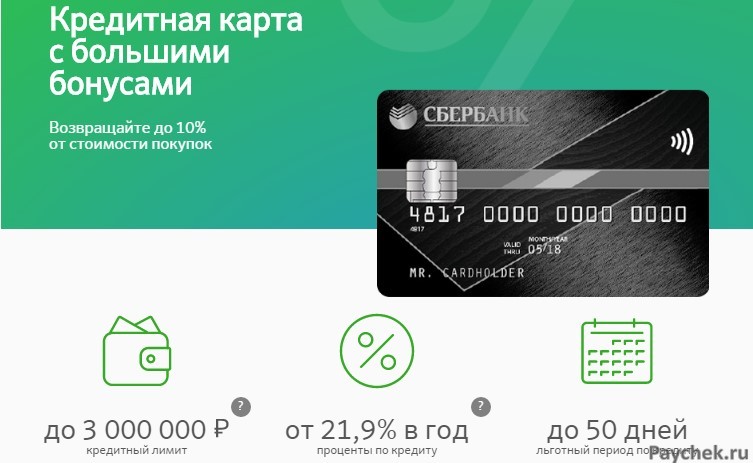

Кредитные карты Сбербанка в 2018, классификации по лимитам суммы

Виды кредитных карты и условия по ним постоянно меняются. На странице банка представлена подробная информация по кредитным картам 2018 года.

Они также имеют свою классификацию. Главные различия кредитных карт состоят в том, что они имеют разный лимит заемных средств:

Размер лимита устанавливается банковским сотрудником для каждого индивидуально. Примечательно, что при возврате всей заемной суммой не более, чем через 50 дней, проценты за пользование кредитом начислены не будут.

Стоимость обслуживания карточек Сбербанка

Виды и стоимость обслуживания карт Сбербанка в 2018 году будет зависеть от класса, к которому они принадлежат. Бесплатно оформить можно только карту Моментум, а также социальную, которая предоставляется определенному кругу лиц, участвующих в пенсионных программах.

На 2018 год стоимость обслуживания разных банковских карт выглядит следующим образом:

Вид банковской карты, а также стоимость ее обслуживания будут определяться на основании характеристик конкретного клиента, начиная от 0 до цены соответствующего класса дебетовых карт, которые имеются на момент оформления. К примеру, пользуясь одновременно несколькими банковскими продуктами (открытый дебетовый счет на крупную денежную сумму, получение зарплаты или других регулярных выплат на карту Сбербанка и т.д.), банк максимально снизит или вовсе отменит плату за пользование кредитной картой.

Карты Сбербанка без платы за обслуживание

В настоящий момент, Сбербанк предлагает следующие карты без абонентской платы:

Как заказать дебетовую (банковскую) карту онлайн в Сбербанке

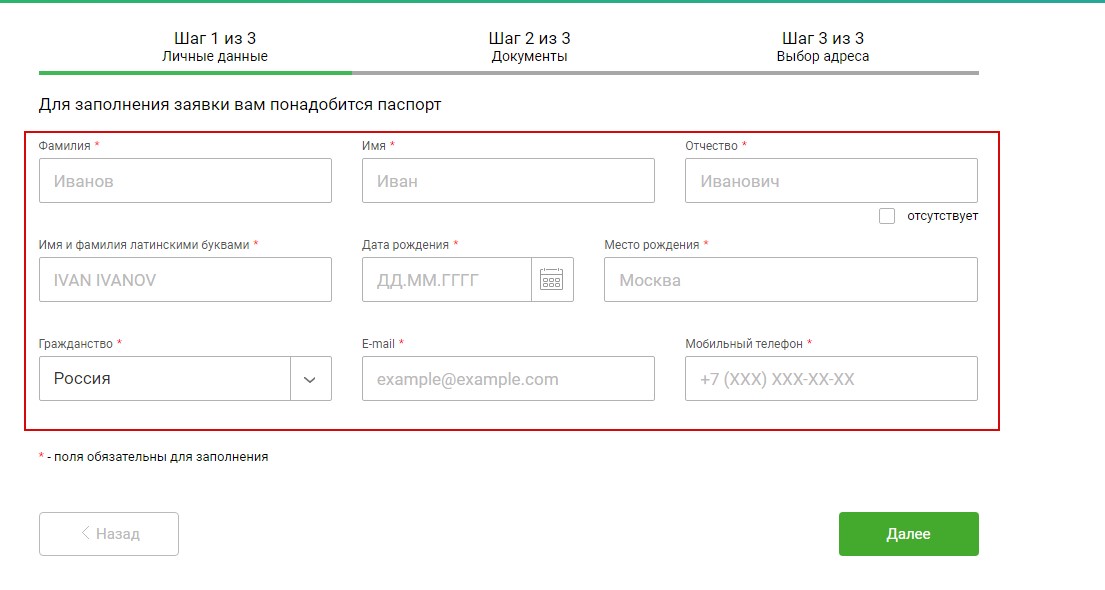

На странице банка представлены дебетовые карты 2018 года, с подробным описанием и возможностью оформления онлайн-заявки, заполнив анкету.

Заключение

Перед оформлением следует внимательно изучить все карты Сбербанка виды и стоимость обслуживания в 2018 году, а также учесть обязательства владельца карты.

paychek.ru

Дебетовые карты Сбербанка России

Условия открытия и стоимость обслуживания дебетовой карты в Сбербанке России. Подобрать и оформить заявку на банковскую карту онлайн через интернет.

16 дебетовых карт

- супермаркеты

- заправки

- нельзя оплачивать покупки и услуги через интернет ;

- в изготовлении карт не используется технология эмбоссирования, т.е. ваше имя и данные на лицевой стороне карты, написаны, но не выдавлены (не объемны). Для нашей страны это не очень актуально, а вот за границей данную карту не везде могут принять к оплате, что также ограничивает операции по ней. За рубежом распространены так называемые “импринтеры” – устройства, которые на товарном чеке из специальной бумаги делают оттиск карты. Эта технология позволяет расплачиваться за услуги без электронных терминалов оплат. Импринтеры – используют некоторые отели и фирмы по аренду автомобилей (Hertz, Avis, Europcar, Sixt и др.) за границей.

- возможность оплачивать покупки и услуги в интернете;

- за границей бронировать гостиницу, брать напрокат автомобиль и т. д. Т.е. оплачивать услуги без электронных терминалов карт при помощи импринтеров (см. абзац про электронные карты).

- для карты «Виза» основной валютой был доллар. Карты Visa можно было открыть к счетам в рублях или долларах США;

- для карты «Мастеркард» основной валютой был евро. Карты MasterCard можно было открыть к счетам в рублях или евро.

- Выписки по счетам

- Предоставление информации по банковским продуктам (депозиты, кредиты, ПИФ и т. д.)

- Заявки на открытие депозитов, получение кредитов, банковских карт и т. д.

- Внутренние переводы на счета банка

- Переводы на счета в других банках

- Конвертация средств

- Оплата услуг (ЖКХ, оплата интернета, сотовой связи и др.)

- Если планируется использовать пластик за рубежом, лучше приобрести Visa или MasterCard. Если планируется, что пластик будет использован только в России, а также иметь ограниченный функционал, то можно приобрести карту Maestro.

- Maestro принадлежит платежной системе MasterCard, но работает только на территории России. Данный пластик вдается моментально при обращении в банк, а значит, практически бесплатно (символическая плата).

- Карта МИР принадлежит платежной системе, работающей только на территории России. Система создавалась с целью, что карту будут использовать социальные заведения, например, для перечисления пенсии либо стипендии. Поэтому карта используется только на территории России и имеет довольно удобные условия обслуживания.

- Социальные карты владеют низким уровнем обслуживания. Они дешевы в обслуживании, но имеют ограниченный функционал. Чаще используются карты стандартного или классического уровня. Именно на них чаще всего предприятие перечисляет заработную плату, но за пользование необходимо будет платить годовое обслуживание, которое чаще всего составляет 750 руб.

- Золой или платиновый уровни позволяет своему владельцу участвовать в закрытых мероприятиях, принадлежать избранному кругу владельцев, но они имеют, как правило, дорогие тарифы.

- Карта Business уровня Black Edition предназначена для бизнесменов, владельцев предприятий и тех, кто имеет высокий доход. По картам предусмотрены большие лимиты на снятие средств и на проведение операций. Данные карты обслуживаются в приоритете.

- Возможность накопления накопления средств посредством услуг. Это большое преимущество некоторых банков. Услуга называется кэшбэк, то есть с любой суммы покупок осуществляется возврат в качестве бонуса. Так, например, Сбербанк предлагает бонусную программу «Спасибо». Бонусные баллы могут быть использованы в магазинах-партнерах организации в полном размере. Сегодня среди таких партнеров банков, предлагающих магазины бытовой техники, салоны сотовой связи, аптеки и так далее. Также можно сделать карточку средством депозита. В этом случае на среднемесячный остаток по счёту будет начислен годовой процент. Чаще всего процент составляет от 3 до 6% годовых и начисляется на отдельный счёт. Данный счет является депозитным, и с него в любое время можно перевести деньги непосредственно на сам счет дебетки.

- Овердрафт. Данный функционал предназначен для того, чтобы счёт пластика мог уйти в минус. В этом случае карта становится средством получения кредита. Чаще всего такая услуга установлена на зарплатных карточках, и когда клиенту не хватает денег до зарплаты, он всегда может обратиться к лимиту овердрафта.

- Величину процентной ставки. Самые дешёвые банковские продукты в России выпускаются по ставке 19% годовых, максимальный процент составляет 55%. Поэтому при оформлении договора необходимо ознакомиться с условиями будущего займа и выбрать наиболее недорогой;

- Стоимость обслуживания карты, которую необходимо оплачивать один раз в год, и стоимость SMS-информирования;

- Наличие льготного периода. Стандартный льготный период по России составляет 50 дней. В течение этого времени, если клиент берет займ и возвращает его обратно, процент не начисляется. Данное правило относится только к безналичному использованию денег. Как только клиент снимает наличные, то льготный период прекращает свое действие, при этом снятие наличных облагается комиссией в размере 3%. Снятие наличных одинаково во всех банкоматах.

- Лимиты снятия денег. Для того чтобы снимать довольно крупные суммы необходимо оформить пластик высокого уровня. Если операции будут производиться в условиях небольших лимитов, то можно оформить классический тариф.

- какой вид карты нужен – дебетовая или кредитная;

- для каких целей будет использован инструмент;

- к какой платежной системе она должна принадлежать;

- какой уровень необходим для операций – классический, золотой или выше.

- платежная система и Виза, и МастерКард;

- трехвалютный счет;

- стоимость 750 руб. в год;

- бонусная программа – 0,5% «Спасибо» с каждой покупки.

- период без процентов – 50 дней;

- обслуживание в год – бесплатно;

- лимит – до 600 тыс. руб.;

- ставка – 27,9%.

- кэшбэк – 1%, начисление бонусов в избранной категории – 5%;

- увеличенные лимиты для снятия денег и большое количество магазинов-партнеров.

- продукт удобен в использовании и является именным.

- кэшбэк – до 10%;

- лимит – до 1 млн руб.;

- наличие беспроцентного периода – 50 дней.

Отзывы о дебетовых картах Сбербанка России

Продукты банка

Сегодня в линейке карточных продуктов представлено множество видов самых разных банковских карт, среди которых Visa Classic («Виза Классик» Сбербанка), MasterCard Standard («МастерКард Стандарт») и MasterCard Gold («МастерКард Голд»), а также Visa Electron («Виза Электрон») и MasterCard Maestro («Маэстро»).

Кроме того, он предлагает оформить кобрендовые карты с компанией «Аэрофлот», с возможностью накапливать мили и в дальнейшем обменивать их на повышение класса обслуживания или бесплатные авиабилеты.

Сколько стоит и какой вариант лучше?

Стоимость годового обслуживания зависит от ее категории – например, золотая стоит дороже, чем стандартной или социальной категории. Как правило, чем выше категория и уровень защиты, тем дороже ее обслуживание. С другой стороны, продукт более высокой категории зачастую дает дополнительные привилегии своему держателю, например скидки в магазинах – партнерах. Выбор нужно делать, исходя их своих потребностей и материальных возможностей.

Бесплатная дебетовая карта Сбербанка может быть предоставлена только пенсионерам.

Если вас интересуют условия по программам, ознакомиться с ними подробно можно, посмотрев карточку конкретного выбранного варианта. В ней мы размещаем информацию не только о стоимости, но и о комиссиях за снятие наличных, процентах на остаток собственных средств и другие полезные для клиента данные.

Срок действия составляет три года. По истечении этого времени можно заказать ее перевыпуск и продолжить пользоваться.

Сколько делается? Срок изготовления обычно не больше недели. Заявление рассматривается не более двух рабочих дней. «Моментальных» дебетовых карт в линейке Сбербанка нет.

Как подать заявку?

Чтобы открыть дебетовую карту в Сбербанке, нужно написать соответствующее заявление. Сделать это можно практически в любом его офисе, которых в нашей стране огромное количество. Получить ее в режиме онлайн, без посещения отделения, пока невозможно. Следовательно, получение, также как и открытие, возможно только в офисе.

Для удобного управления счетами и картами клиент может использовать интернет-банк или мобильное приложение.

www.banki.ru

Как выбрать банковскую карту? Что лучше: Visa или MasterCard?

Банковская карта или наличные?

В наш технологичный век, преимущества использования банковской карты вместо наличных денег – налицо.

Во-первых, не обязательно носить с собой наличные деньги, в особенности, если это касается больших сумм. Ведь это неудобно – пачка денежных купюр да горсть монет. Конечно без, наличных пока не обойтись, но это только пока. С тем как стремительно развиваются технологии, и с какой скоростью передается информация в наши дни – в недалеком будущем использование бумажных купюр полностью исчезнет. А само обозначение «деньги», так же как и обозначение валюты (рубли, доллары, евро и т.п.) – будут иметь символическое название виртуальных единиц взаиморасчетов.

Во-вторых, и это, пожалуй, важное преимущество – это безопасность. Если вы в дорогу, путешествие или обычный поход за покупками берете с собой значительную сумму наличных, то в случае если вы их потеряете, либо у вас их украдут, в большинстве случаев – вернуть утраченную сумму денег не представляется возможным.

Иначе с банковской картой.В случае ее утраты – вы всегда можете позвонить в ваш банк, в котором вам выдали карту и сообщить о ее утере. В этом случае счет вашей банковской карты будет заблокирован, а карта в ближайшее время перевыпущена. Во всех банках такая услуга по блокировке предоставляется круглосуточно. Главное в случае утери, как можно быстрее сообщить об этом в банк, чтобы злоумышленник не успел ей воспользоваться.

Иначе с банковской картой.В случае ее утраты – вы всегда можете позвонить в ваш банк, в котором вам выдали карту и сообщить о ее утере. В этом случае счет вашей банковской карты будет заблокирован, а карта в ближайшее время перевыпущена. Во всех банках такая услуга по блокировке предоставляется круглосуточно. Главное в случае утери, как можно быстрее сообщить об этом в банк, чтобы злоумышленник не успел ей воспользоваться.

Снять наличные, злоумышленник вряд ли сможет, ведь в этом случае ему нужно знать пин-код карты, да и к тому же на картах существует лимит снятия наличных. А вот совершить покупку он сможет, если не потребуют предъявить документ удостоверяющий личность для подтверждения принадлежности карты.

В-третьих, при помощи банковской карты вы можете совершать покупки и оплачивать услуги через интернет. Но для этого подходят не все типы карт.

Давайте рассмотрим подробнее, какие виды карт бывают. При этом мы не будем брать во внимание банк, в котором была выпущена карта – это, в данном случае, не имеет значение.

Дебетовые и кредитные карты.

Дебетовые карты, они же «зарплатные», как их не редко называют, очень распространены на западе и большую популярность приобретают у нас. Как правило, их выдают в “добровольно-принудительном” порядке в крупных компаниях, особенно западных, своим работникам. На эти карты перечисляется заработная плата. Главное, сразу убедиться, что это карта дебетовая, чтобы не попасть впросак – это когда вы расходуете деньги и не замечаете, что ваши закончились и вы начали расходовать деньги из кредитного лимита по карте.

Кредитные карты, они же «кредитки» (хотя в простонародье все банковские карты называют «кредитками» или credit card), отличаются от дебетовых тем, что на данных картах существует кредитный лимит, одобренный банком, которым вы можете пользоваться. Естественно за пользование кредитом вы будете платить проценты банку, хотя многие банки предоставляют по таким картам льготный период пользования, когда с вас не удерживаются проценты.

Получить дебетовую карту чуть проще, чем кредитную. Так как возможность выдачи вам кредитной карты банк проверяет, и может затребовать справку подтверждающую ваш доход для установления кредитного лимита по карте.

С другой стороны банку выгоднее изготовить вам кредитную карту, чтобы получать с вас проценты за пользование кредитным лимитом.

Электронные и классические карты.

Электронные карты – это Visa Electron, Maestro и Mastercard Electronic. Они могут быть как дебетовыми, так и кредитными. Это самые простые карты и самые недорогие в обслуживании. Стоимость годового обслуживания этих карт – 150-300 руб. (5-10$). С помощью этих карт вы можете оплачивать покупки в физических магазинах и снимать деньги в банкоматах. Однако у этих карт есть ограничения:

Классические карты – это Visa (Visa Classic, Visa Business) и Mastercard (Mastercard Standard). Они также могут быть как дебетовыми, так и кредитными. Стоимость годового обслуживания таких карт – 500-800 руб. (15-25$). Номер, срок действия и имя держателя на данных картах эмбоссированы, то есть, не просто написаны, а выдавлены. Эти виды карт дают право пользоваться рядом дополнительных услуг:

Карты Gold и Platinum.

Также у Visa и Mastercard есть разновидность карт серии Gold/Platinum. Эти разновидности карт предоставляют ряд дополнительных преимуществ, но в основном, в России, эти карты приобретаются для престижа и имиджа. А в Европе обладание золотой или платиновой банковской картой – без официального подтверждения высокого дохода или ключевой должности, ни один европейский Банк ее не откроет.

Владельцем Visa Gold и Mastercard Gold могут предоставляться бесплатная страховка при выезде за рубеж, скидки при аренде автомобиля за границей, возможность участия в  дисконтных программах банка и платежных систем и многое другое. Обслуживание “золотых” пластиковых карт обходится от 3000 руб. или 100 долларов в год, а первоначальный взнос средств на карту составляет не менее 500. долларов.

дисконтных программах банка и платежных систем и многое другое. Обслуживание “золотых” пластиковых карт обходится от 3000 руб. или 100 долларов в год, а первоначальный взнос средств на карту составляет не менее 500. долларов.

У всех пластиковых карт есть месячный и дневной лимит снятия наличных. У серии Gold или Platinum он самый высокий. Более точно узнать свой лимит снятия наличных можно в своем банке, где вы получаете или получили карту.

Отличие карт Visa от MasterCard.

А теперь давайте разберемся, в чем же отличие карт Visa и MasterCard. Многие и я в том числе, пытаются или пытались разобраться в том, какую из этих карт открыть, и каковы их различия и преимущества. Лично я столкнулся с тем, что работники банков, в большинстве случаев, не могут дать точный и исчерпывающий ответ клиентам, либо сообщают неверные сведения.

При этом вы, наверное, уже определились, какую карту собираетесь заказать – классическую или электронную (о них мы говорили выше).

Раньше главное отличие платёжной системы Visa от MasterCard были таковы:

Были отличия и при расчетах за границей или в интернете. Например, если вы раньше открывали карту Visa с рублевым счетом, то для карты Visa основной валютой был доллар, а любая транзакция шла через него. И если вы, скажем, в Европе (или, например, в интернете) с карточки оплачивали товар или услугу в евро, то сначала рубли с карточки должны были переведены в доллары, и только за тем в евро с потерей на двойную конвертацию. В системе MasterCard сумма с карточки сразу конверовалась в нужную валюту, поэтому MasterСard больше распространена была в Европе, а Visa – в США, Латинской Америке, Австралии и Канаде.

Сейчас же принципиальных отличий в этих карточках – нет. Это равноправные платежные системы по платежеспособности и количеству торговых точек, где их принимают. Как Visa так и Mastercard вы можете открыть с любой валютой. Например, можно открыть только с одной основной валютой – рубли, но это не значит, что вы можете расплачиваться только в рублях, расплатиться за границей можно в любой валюте, а конвертация будет по курсу банка через основную валюту карты.

А можно открыть сразу несколько валют – это будет означать, что банк вам откроет несколько валютных счетов (например рубл, доллар и евро) и ваша пластиковая карта будет привязана к этим счетам. При оплате мультивалютной картой сумма автоматом спишется с нужного счета или же у вас будет выбор с какого счета сделать платеж.

Интернет-банкинг.

На сегодняшний день, практически все банки, предоставляют услугу интернет-банкинга своим клиентам – держателям банковских карт.

Интернет-банкинг — это общее название технологий, при котором доступ к счетам и операциям (по ним) предоставляется в любое время и с любого компьютера, имеющего доступ в Интернет. Для выполнения операций используется браузер, то есть отсутствует необходимость установки клиентской части программного обеспечения системы.

Как правило, услуги интернет-банкинга включают:

Имея банковскую карту теперь не обязательно ваше присутствие в банке. Все транзакции и оплаты услуг можно делать не выходя из дома через систему интернет-банка. И для этого вам даже необязательно бежать в ближайший магазин, в котором установлен один из универсальных терминалов оплаты услуг, чтобы оплатить, например, за телефон при этом теряя на комиссии.

Также через систему интернет-банка вы можете настроить смс-уведомления на свой номер телефона по всем операциям с картой. Как правило, эта услуга платная, но зато, совершая покупку или оплачивая услугу, вы тут же будете уведомлены о том какая сумма была списана с вашей карты.

Надеюсь, моя статья оказалась вам полезной и поможет в выборе подходящего типа карты для ваших нужд и потребностей. К статье вы можете оставить свой комментарий.

Об особенностях и недостатках российских банковских карт платежной системы ПРО100 читайте здесь:

Получайте уведомления о новых статьях на почту:

spaceincome.com

Какую банковскую карту лучше выбрать

Пластиковая карта — это инструмент для осуществления платежей. Сегодня банки предоставляют два варианта карточек: дебетовые и кредитные. Дебетовая имеет простой счет, на который не начисляются проценты за займ, но где могут проводиться любые операции — получение заработной платы, платежи и переводы и так далее. Кредитная карта подразумевает начисление процентов на кредит, а также необходимый возврат долга в течение определенного времени. Далее рассмотрим, какую банковскую карту лучше выбрать.

Дебетовый пластик

Практически каждый житель России имеет в своем арсенале дебетовый пластик. Он позволяет осуществлять платежи, покупки, а также имеет множество других функций в своём составе. Многие банки работают с дебетовым пластиком, но наиболее популярными в этом плане являются карты Сбербанка и ВТБ-24.

Можно подобрать дебетовую карту по параметрам, которые мы рассмотрим далее. Например, по платежной системе — Visa или MasterCard, Maestro, МИР и прочих. В России сегодня применяются все четыре системы.

Также, подобрать пластик можно по его уровню. Сегодня предлагается 5 уровней. Это социальные карты, классические, золотые, платиновые и Black Edition.

Таким образом, выбор дебетовой карты необходимо осуществлять исходя из того, для чего она будет использоваться. Если она используется для получения заработной платы, социальных выплат, пенсий, то можно приобрести тариф попроще, а если планируются довольно большие поступления, то карта должна быть золотого и выше уровня.

Также стоит помнить, что каждый пластик имеет свой процент обслуживания, который на деле может быть очень высоким, например, в некоторых банках стоимость годового обслуживания карты платинового уровня составляет около 15000 руб.

Преимущества дебетовых карт

Чтобы выбрать дебетовую карту, необходимо оценить ее преимущества. Следует обратить внимание на следующие факторы:

Средства необходимо вернуть до дня заработной платы, в противном случае они спишутся сами, и баланс карты будет минусовой. За пользование овердрафтом процент не начисляется.

Кредитные карты

Кредитная карта может быть обычной платежной картой, а может предоставляться как инструмент для получения кредита. Кредитные карты, также как и дебетовые, имеют разные уровни, но получение денег возможно лишь в первом случае. Для выбора кредитного пластика необходимо предусмотреть следующие параметры:

Таким образом, кредитный пластик не отличается широтой вариативного ряда. Поэтому выбор прост – чаще всего банк предлагает 1—2 кредитные карты стандартного уровня.

Что выбрать: Виза или МастерКард

Обе платежные системы относятся к мировым, а значит, необходимо опираться на валюту, с которой планируется работать: рубли, доллары или евро. Часто вопрос выбора карточки стоит перед путешественниками. Сегодня можно смело утверждать, что различий по работе с валютой не так много. Наиболее недорогой системой является Мастер Кард, а с Визой могут возникнуть проблемы при оплате в Африке и на Кубе.

МастерКард подразумевает отсутствие комиссии за трансграничные операции, что особенно важно при поездках за рубеж. Также, чаще МастерКард дешевле в обслуживании. Если планируется приобрести карту у Альфа-банке или ВТБ-24, то отличия невелики, а вот если в Сбербанке, то лучше оформить МастерКард.

Карту какого банка лучше завести

Банки предоставляют великое количество карт разных видов и уровней. Запутаться в таком разнообразии достаточно легко. Поэтому перед обращением в банк нужно определить основные параметры:

После ответа на приведенные вопросы, можно приступать к выбору самой карточной программы.

Выбор пластика в Сбербанке – наиболее широкий среди всех известных банков. Так, организация предоставляет не менее 7 видов дебетового пластика, и не менее 5 — кредитного. Самым популярным является дебетовый классический. Он подразумевает такие условия:

К платежному инструменту можно добавить дополнительные пластиковые карты. Операция возможна с 14 лет. Преимуществом является наличие технологии бесконтактной оплаты. Среди дебетовых карточек можно встретить Маэстро, МИР, Аэрофлот Виза и т. д. Весь ассортимент приведен на официальном сайте.

Многих клиентов интересуют особенности классических карт. У классических продуктов условия таковы:

Как видим, пластик достаточно удобен в обслуживании, а процент за кредит – минимальный. Это привлекает многих клиентов.

Наиболее привлекательной в обслуживании является банковский продукт «Привилегия». Он позволяет клиенту получить следующие блага:

Среди кредитного пластика ВТБ-24 можно рассмотреть Мультикарту ВТБ-24. Параметры программы:

Таким образом, условия пластика стандарты. Получить его может любое работающее лицо с 22 лет. ВТБ предъявляет довольно строгие требования к заемщикам, но карточные программы обладают привлекательным функционалом.

Райффайзен

Банк предлагает новую карту в дебетовой линейке – ВСЕСРАЗУ. Она относится к платежной системе Виза и имеет золотой уровень. Условия пользования пластиком следующие:

Благодаря Золотому уровню карты, условия обслуживания более чем лояльные. По карте начисляется кэшбэк в размере 1% от стоимости покупок. Деньги аккумулируются на отдельном счете и могут быть изъяты в любое время.

Кредитная карта ВСЕСРАЗУ является продуктом моментальной выдачи и может быть получена в день обращения. Параметры пользования таковы:

- 50 дней – льготный срок;

- кэшбэк — 1 балл за 50 руб. и 5% с отдельных категорий товаров.

- платежная система – МастерКард;

- уровень – премиальный;

- кэшбэк – до 30%;

- процент на счет – до 7% годовых на средний остаток по счету.

- лимит – до 300 тыс. руб.;

- беспроцентный период – 55 дней;

- возврат долга 5—8% ежемесячно от общей суммы;

- бесплатное пополнение.

Таким образом, карточные программы Райффайзен банка выгодны и удобны. Карта ВСЕСРАЗУ может быть инструментом как дебетового, так кредитного характера.

Тинькофф Кредитные системы

Пожалуй, самый распространенный банк, работающий с разным видом пластика. Из дебетовых карточек можно выбрать Блэк Платинум. Параметры следующие:

Таким образом, карта премиального уровня подразумевает максимальную выгоду для клиентов. В отличие от других банков, где пластик бизнес уровня достаточно дорог в обслуживании (до 12 тыс. руб. в год), в Тинькофф годовое обслуживание составляет 3000 руб.

Из кредитных карт можно отметить Тинькофф Платинум. Условия:

Кредитная карта от Тинькофф банка интересна тем, что позволяет накапливать баллы по максимально выгодной ставке: 1 рубль = 1 балл.

Таким образом, вопрос о том, какую карту лучше оформить, действительно очень сложный. Необходимо ознакомиться с информацией о различных видах пластика на официальных сайтах банков и выбрать наиболее подходящий. Банковский пластик является платежным инструментом, который используется практически ежедневно, а значит, она должна обладать качественными параметрами обслуживания.

meshok-creditov.ru