Усн доходы минус расходы как уменьшить налог

prednalog.ru

Just another WordPress site

Свежие записи

Свежие комментарии

- admin к записи Покупка товаров у физического лица: бухгалтерский учет, документы, налоги

- admin к записи Перевод беременной сотрудницы на легкий труд

-

Включается ли НДФЛ в расходы при применении УСН (доходы минус расходы)?

Включается ли НДФЛ в расходы при применении УСН (доходы минус расходы)? Для начала давайте определимся, какие налоги платит предприятие при применении упрощенной системы налогообложения (УСН)?

Включается ли НДФЛ в расходы при применении УСН (доходы минус расходы)? Для начала давайте определимся, какие налоги платит предприятие при применении упрощенной системы налогообложения (УСН)?При применении УСН согласно п. 2 ст. 346.11 Налогового Кодекса РФ предприятие освобождается от уплаты таких налогов как: налог на прибыль, налог на имущество, НДС (кроме случаев при импорте товаров).

Организации, применяющие специальный режим, уплачивают страховые взносов на обязательное пенсионное страхование, делают отчисления в Фонд социального страхования и Фонд медицинского страхования.

Налогоплательщики, применяющие упрощенную систему налогообложения с объектом «Доходы минус расходы», уменьшают свои доходы на сумму расходов согласно перечню пункта 1 ст. 346.16 Налогового Кодекса РФ. Этот список является исчерпывающим.

Согласно пп. 22 п. 1 ст. 346.16 Налогового Кодекса РФ налогооблагаемая база уменьшается на суммы уплаченных налогов и сборов в соответствии с законодательством.

Также организации с системой налогообложения – «упрощенка» — согласно п. 5 ст. 346.11 Налогового Кодекса РФ не освобождаются от обязанностей налогового агента.

В соответствии со ст. 226 НК РФ исчисление и уплата НДФЛ происходит в отношении всех доходов налогоплательщиков (работников), полученных от налогового агента (предприятия, организации, ИП). В обязанность налоговых агентов входит удержание начисленной суммы налога из доходов налогоплательщика в момент их фактической выплаты.

Удержание НДФЛ из заработка работника налоговым агентом может быть произведено за счет любых денежных средств, уплачиваемых налоговым агентом работнику в момент выплаты денежных средств. Уплата суммы НДФЛ за счет средств налоговых агентов (предприятия, организации, ИП) не допускается.

Поэтому суммы налога на доходы физических лиц, удерживаемые из заработной платы работников организацией или ИП, применяющими упрощенную систему налогообложения, не включаются в состав расходов, указанных в пп. 22 п. 1 ст. 346.16 Налогового Кодекса РФ.

При этом в соответствии с пп. 6 п. 1 и п. 2 ст. 346.16 Налогового Кодекса РФ налогоплательщики на «упрощенке» могут уменьшить свои доходы на сумму расходов на оплату труда (ст. 255 НК РФ), к которым относятся все начисления сотрудникам, определяемые в трудовых договорах, либо коллективных договорах. При этом суммы НДФЛ включаются в состав начисленных сумм заработка.

Заработная плата сотрудника предприятия составила 20000 в месяц. НДФЛ (если нет вычетов) — 2600 руб. (20 000руб. х 13%). В расходы предприятия включается общая сумма начисленного заработка — 20 000 руб. Затем часть его в виде НДФЛ (2600 руб.) перечисляется в налоговую, а оставшаяся часть 17400 руб. (20 000 — 2600) выплачивается работнику на руки.

Подведем итоги по теме «Включается ли НДФЛ в расходы при применении УСН (доходы минус расходы)?»

Из вышесказанного следует, что для работодателей суммы исчисленного, удержанного и перечисленного в налоговую НДФЛ являются составной частью начисленной заработной платы работника. Таким образом, суммы НДФЛ учитываются в составе расходов на оплату труда. Если вы их включите в состав расходов отдельно, получится, что они будут там учитываться 2 раза: в составе расходов на оплату труда и отдельно, что недопустимо законодательством.

Как рассчитать отпускные правильно и успеть отдохнуть.

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

prednalog.ru

Учет расходов при УСН с объектом «доходы минус расходы»

Отправить на почту

В случае выбора объекта налогообложения при УСН «доходы минус расходы» налогоплательщик определяет налоговую базу как разница между полученными доходами и понесенными расходами. Однако для расчета налога можно учесть не все расходы. О том, каким требованиям они должны отвечать, чтобы можно было уменьшить на них доход, расскажем в статье.

Требования, предъявляемые к расходам

Расходы, учитываемые при расчете налоговой базы по УСН, должны соответствовать требованиям, предъявляемым п. 1 ст. 252 НК РФ. В противном случае они не должны уменьшать налоговую базу (постановления ФАС Поволжского округа от 12.12.2012 № А12-21841/2011, ФАС Дальневосточного округа от 06.11.2012 № Ф03-4886/2012, ФАС Восточно-Сибирского округа от 07.12.2012 № А19-9347/2012 (оставлено в силе Определением ВАС РФ от 11.02.2013 № ВАС-247/13), ФАС Уральского округа от 19.06.2013 № Ф09-4986/13).

Так, согласно п. 2 ст. 346.16 НК РФ все расходы должны быть:

При этом необоснованность расходов должны доказывать налоговые органы (ч. 1 ст. 65 АПК РФ, постановление Пленума ВАС РФ от 12.10.2006 № 53 (п. 2)). Суды чаще принимают позицию налогоплательщиков, признавая доводы инспекторов неправомерными (постановления ФАС Московского округа от 30.01.2013 № А41-5220/12, ФАС Центрального округа от 20.08.2012 № А09-6876/2011, ФАС Северо-Западного округа от 11.10.2012 № А56-57041/2011, ФАС Западно-Сибирского округа от 29.03.2011 № А27-9150/2010, ФАС Уральского округа от 10.12.2012 №Ф09-12156/12).

Подтвердить расходы нужно первичными документами, оформленными в соответствии с требованиями законодательства (письмо Минфина России от 05.03.2005 № 03-03-02-04/1/58). Одним из документов, подтверждающих произведенные расходы при УСН, является универсальный передаточный документ (УПД) (письма ФНС России от 05.03.2014 № ГД-4-3/3987@, от 21.10.2013 № ММВ-20-3/96@);

- быть направлены на получение дохода.

- учитывать только обоснованные и документально подтвержденные расходы, которые направлены на получение дохода;

- расходы должны входить в перечень, который приведен в п. 1 ст. 346.16 НК РФ. Дополнительные условия для учета конкретных видов расходов из перечня безопаснее отследить в разъяснениях чиновников;

- признавать расходы после их оплаты или погашения долга иным способом.

Контролирующие органы не устают об этом напоминать (письма Минфина России от 09.12.2013 № 03-11-06/2/53606, УФНС России по г. Москве от 10.02.2010 № 16-15/013634@).

Кроме того, при применении УСН расходы можно признать только после их оплаты, так как действует кассовый метод учета доходов и расходов.

Также важно для отражения расходов при УСН, чтобы они были названы в перечне расходов (п. 1 ст. 346.16 НК РФ). Минфин регулярно указывает на то, что этот перечень закрытый и расширенному толкованию не подлежит (письма от 26.04.2016 № 03-11-06/2/23984, от 20.02.2016 № 03-11-06/2/9909, от 07.05.2015 № 03-11-03/2/26501 и от 10.02.2015 № 03-11-11/5502).

Однако и указание расходов в перечне не всегда гарантирует возможность уменьшить налог. Учесть затраты на аренду жилого помещения для деловых целей «упрощенец» не вправе, аргументы Минфина см. в материале «Затраты на аренду жилого помещения в бизнес-целях нельзя учесть для УСН».

Подробнее узнать о конкретных расходах, которые учитываются при УСН, можно из материала «Перечень расходов при УСН «доходы минус расходы»».

Нюансы в отражении расходов

Налогоплательщик, использующий два налоговых режима, например, УСН и ЕНВД, должен вести раздельный учет доходов и расходов по каждому режиму (п. 8 ст. 346.18 НК РФ). Расходы, связанные с деятельностью по ЕНВД, не могут уменьшать налоговую базу по УСН.

Если УСН применяет индивидуальный предприниматель, то он вправе уменьшить налоговую базу только на те расходы, которые были понесены им после получения данного статуса (письма Минфина России от 12.05.2014 № 03-11-11/22089, от 09.12.2013 № 03-11-11/53610, от 10.04.2013 № 03-11-11/142).

Чтобы при УСН уменьшить доходы на величину расходов, нужно соблюдать следующие требования:

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

nalog-nalog.ru

Бухучет инфо

Новая форма Книга учета доходов и расходов на УСН с 2017 года: что изменилось

Согласно изменениям нового законодательства, была обновлена впервые за 4 года форма книги учета доходов и расходов.

Что нового

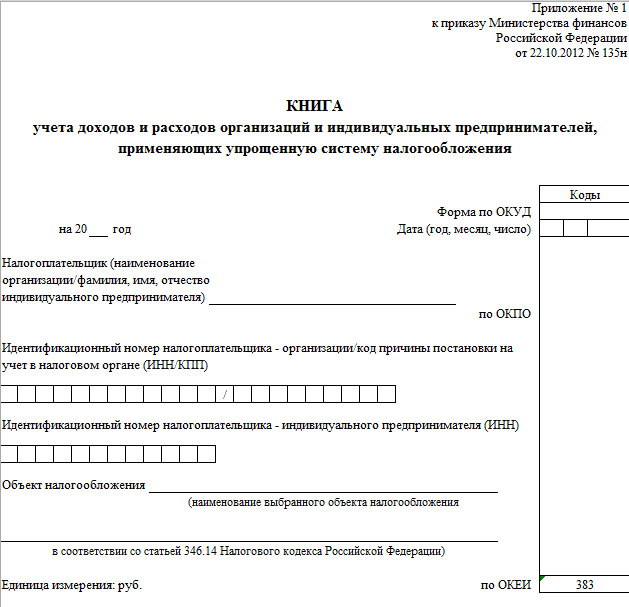

Коррективы в бланк книги учета доходов и расходов с 2017 внесены приказами Минфина России от 07 декабря 2016 года № 227н. Рассмотрим их детально. Напомним, что она принята приказом Минфина от 22.10.2012 № 135н.

Приказ Министерства финансов Российской Федерации от 07.12.2016 № 227н официально опубликован 30 декабря 2016 года. Применять обновленную книгу учета доходов и расходов нужно с 1 января 2017 года. То есть, с начала налогового периода по УСН.

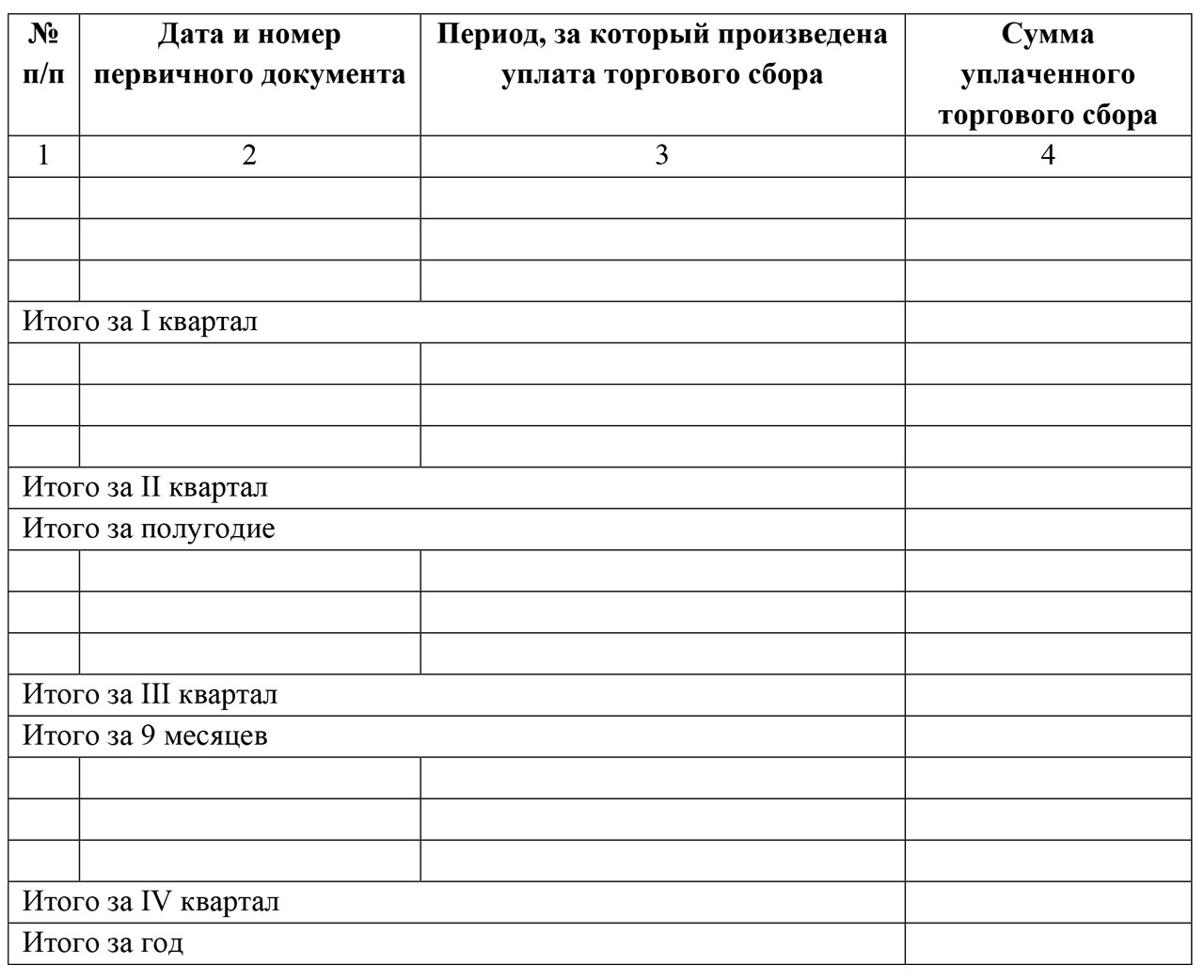

Торговый сбор

На основании пункта 8 статьи 346.21 Налогового кодекса Российской Федерации у «упрощенцев», причем даже с объектом «доходы», появилась возможность уменьшать свой налог за счет отчислений торгового сбора, где он действует (пока только в г. Москва).

Для этих целей ведут книгу учета доходов и расходов с 2017 года введен отдельный 5-й раздел. Выглядит он так:

Как видно, все платежи по торговому сбору приводят в хронологической последовательности.

Заметим, что до появления данного раздела бланк книги вообще не подразумевал отражение торгового сбора. Бухгалтерам приходилось держать в голове вмененные суммы сбора и и уменьшать на них упрощенный налог еще до внесения его в книгу. Теперь такая необходимость отпала.

С 2017 года Минфин прямо указал, что книгу можно не заверять печатью, если фирма или ИП на УСН предпочли отказаться от собственного штампа.

Напомним, такая возможность у хозяйственных обществ появилась с 7 апреля 2015 года благодаря Федеральному закону от 06 апреля 2015 года № 82-ФЗ.

Отметим, что ранее бухгалтерии приходилось под конец года выводить на печать всю электронную книгу учета доходов и расходов на УСН и проставлять на ней штамп фирмы, подписи. За период 2016 и 2017 годов это тоже сделать придется, но уже без обязательного фирменного штампа.

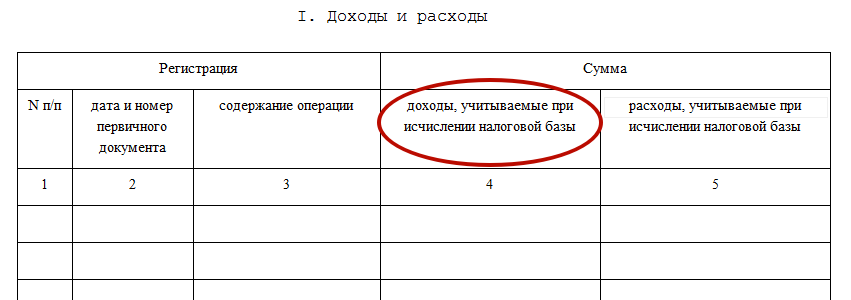

Прибыль контролируемых инофирм

С 2017 года в рассматриваемой книге должны фигурировать только доходы самого упрощенца. Напомним, что их показывают в четвертой графе 1-го раздела.

В правилах заполнения книги Минфин уточнил, что прибыль зарубежных фирм, которые контролирует отечественный упрощенец, книге доходов и расходов по УСН с 2017 года показывать не нужно.

Загвоздка была в том, что с прибыли КИК платят совсем другой налог – на прибыль, а рассматриваемый регистр ведут только для целей УСН. Между тем, правило о том, что прибыль КИК не нужно включать в книгу, нигде не было зафиксировано.

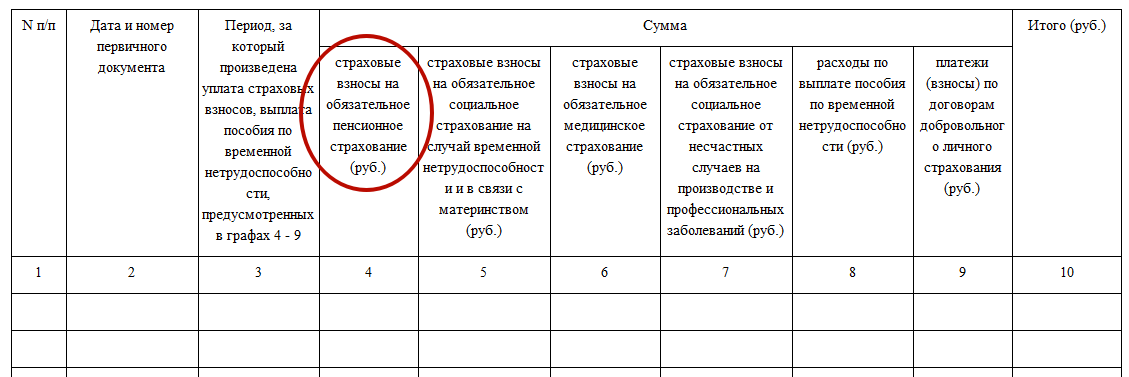

ИП «Доходы» без персонала

Обновленные правила заполнения книги учета доходов и расходов с 2017 года существенно упростили соответствующую обязанность коммерсантам без наемных работников, которые применяют объект «доходы» и отчисляют страховые взносы только за самих себя.

С 1 января 2017 года начинает действовать статья 430 Налогового кодекса. А она под названием «страховые взносы в фиксированном размере» объединила:

- взносы на основе МРОТ

- взносы в размере 1% от доходов свыше 300 000 рублей

- Применение КУДиР

- Состав новой формы: разделы книги

- Когда вступает в силу: спорный момент

- раздел I «Доходы и расходы»

- раздел II «Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»

- раздел III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения за налоговый период»

- раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса РФ, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу) за отчетный (налоговый) период»

- раздел V «Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор за 20__ год отчетный (налоговый) период»

- Оформить титульный лист

- Не забыть про сшивание и нумерацию страниц

- Последняя страница Книги, которая полностью пронумерована и прошита, заполняется информацией относительно содержащихся в ней страниц

- Произвести заверку непосредственно у руководителя фирмы/организации/ИП

- Проставить печать фирмы/организации

- Вывести документ на печать в полном его объеме

- Качественно сшить, не забыв пронумеровать страницы, указать их общее количество на последней странице Книги

- Оформить заверение подписью руководителя организации / фирмы / ИП

- Закрепление подписи соответствующей печатью

- Раздел №1: «Доходы и Расходы»

- Раздел №2: отражение Расходов на создание / приобретение ОС, нематериальных активов

- Раздел №3: заполняется теми, кто получил какие-либо убытки по результатам прошлых налоговых периодов

- Раздел №4: заполняется только «упрощенцами», отличающимися объектом «Доходы». Здесь отражаются страховые взносы, выплаченные работниками пособий по причине временной нетрудоспособности, а также платежей на основе договором добровольного личного страхования

- Графа 1 – внесение порядкового номера той операции, которая регистрируется

- Графа 2 – обозначение даты, номера первичного документа, который является основанием для получения Доходов / оформления Расходов

- Графа №3 – обозначается содержание операции, которая регистрируется

- Графа №4 – вносится сумма Доходов, которая учитывается в ходе расчета единого налога

- Графа №5 – вносится сумма Расходов, которая учитывается в ходе расчета единого налога (необходимо для тех, кто производят уплаты налога с разницы между Д/Р). Те фирмы/организации, которые применяют объект «Доходы», на основании общего правила, данные относительно Расходов в Книгу не вносят. Однако с 2013 г. было внесено исключение из вышеприведенного правила. Для упрощенцев, имеющих объект «Доходы» по новым правилам необходимо отражать потраченные суммы по субсидиям (те, которые были выделены компаниями / фирмами из бюджета для определенных целей). Пункт 2.5 Порядка предусматривает два вида подобного финансирования: государству дозволено частичное возмещение Расходов на создание дополнительных рабочих мест, а также бюджету можно выделять денежные средства для развития малого/среднего бизнеса

- Аккуратно зачеркнуть допущенную ошибку

- Вписать рядом правильное значение показателя

- Дополнить изменение датой проводимых манипуляций

- Исправления обязательно заверяются подписью руководителя организации/фирмы, скрепляются соответствующей печатью

- уплаченные с выплат работникам страховые взносы и взносы на «травматизм»;

- выплаченные за счет работодателя пособия по временной нетрудоспособности (кроме несчастных случаев на производстве и профзаболеваний);

- платежи по добровольному страхованию работников на случай их временной нетрудоспособности при определенных условиях.

Это говорит о том, что бизнесмены на УСН смогут спокойно приводить в книге все свои отчисления на обязательное страхование: как из МРОТ, так и 1 процент с доходов выше указанной планки.

Заметим, что до 2017 года контролеры часто принимали в штыки уменьшение налога на УСН за счет однопроцентных взносов. Отсюда возникали и проблемы с заполнением книги учета доходов и расходов.

Форма Книга учета доходов и расходов при УСН с 2017 года (КУДИР): новый бланк

В данном материале вы можете скачать новый бланк книги учета доходов и расходов при УСН, который нужно применять «упрощенцам» с 2017 года.

Применение КУДиР

КУДиР – расшифровывается как книга учета доходов и расходов при упрощенной системе налогообложения. Книгу учета доходов и расходов обязаны вести все, кто применяет упрощенку. В книге учета доходов и расходов организации и ИП, применяющие упрощенку, должны отражать хозяйственные операции, совершенные в отчетном (налоговом) периоде.

На каждый новый налоговый период (год) нужно заводить новую книгу учета (п. 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н). Книгу учета доходов и расходов составляется в единственном экземпляре. С 2017 года нужно завести новую книгу с применением нового бланка.

Состав новой формы: разделы книги

С 2017 года нужно применять новую форму книги учета доходов и расходов. Изменения в КУДиР с 2017 года внесены приказом Минфина от 07.12.2016 № 227н.

Книга учета доходов и расходов, применяемая с 2017 года, состоит из титульного листа и пяти разделов:

Скачать приказ Минфина России от 22.10. 2012 № 135н в редакции приказом Минфина от 07.12.2016 № 227н (включая новую форму книги учета доходов и расходов).

Когда вступает в силу: спорный момент

Изменения в форму книги по УСН внесены приказом Минфина России от 07.12.2016 № 227н. Этот Приказ вступает в силу по истечении одного месяца со дня его официального опубликования (опубликован 30.12.2016), но не ранее 1-го числа очередного налогового периода по УСН. То есть с 1 января 2018 года. Так считают некоторые эксперты. Однако мы придерживаемся иного мнения. Поясним.

Календарный месяц после опубликования указанного документа – декабрь 2016 года. Этот месяц закончился 31 декабря 2016 года. На следующий день наступил январь 2017 года. Изменения вступают в силу не ранее 1-го числа очередного налогового периода по УСН. Налоговый период по УСН – это календарный год. Значит новая форма книги применяется с 1 января 2017 года, а не с 1 января 2018 года.

В Приказе Минфина России от 07.12.2016 № 227н говорится, что он вступает в силу именно по истечении месяца. А месяц опубликования – это декабрь 2016 года.

Правила заполнения КУДиР при УСН

КУДиР всегда заполняется в единственном экземпляре. При наступлении нового налогового периода (НП), а именно года заводится новая Книга. Данный документ можно вести в бумажном варианте, а также в электронном.

Если Книга велась налогоплательщиком в бумажном варианте, то до наступления момента внесения в ее соответствующих записей нужно обязательно:

При ведении данного документа в электронном варианте, по окончанию каждого отчетного/налогового периода его потребуется распечатывать, другими словами, переносить на бумагу.

При окончании НП выполнить следующие манипуляции:

Здесь в обязательном порядке следует обратить внимание на то, что заверка Книги в налоговой инспекции больше не является необходимым, так как не предусмотрено Порядком.

Какие предусмотрены штрафы за КУДиР по УСН?

Если Книга не велась или в ней неправильно были отражены показатели, нарушителей ждет несение ответственности на основе статьи №120 НК РФ. Штраф в данном случае может варьироваться от 10 тыс.руб. до 30 тыс.руб.

Если случилось так, что определенные нарушения, которые были допущены, привели к снижению налоговой базы, то размер штрафа будет составлять 20% от суммы налога, который не был уплачен, однако не меньше 40 тыс.руб.

КУДиР в электронном варианте

На сегодняшний день представляется отличная возможность ведения Книги по УСН в электронном варианте (к примеру, в экселе). Как вариант, можно также воспользоваться онлайн-сервисом, который можно найти в Интернете. Данная разработка очень удобна тем, что все данные Книги хранятся не в доступном виде, а в зашифрованном. При необходимости можно зайти в сервис, используя пароль и логин, и распечатать документ.

Разделы КУДиР

Книга состоит из четырех разделов:

Раздел №1 дополнен Справкой.

В ходе заполнения первого раздела необходимо указывать следующие данные:

В остальных случаях на основании общих правил организации / фирмы / ИП, которые производят уплаты единого налога с доходов, должны заполнять исключительно первый раздел и только ту его часть, которая касается доходов.

Внесение исправлений в КУДиР

В данный документ можно вносить определенные изменения, однако они должны быть подкреплены соответствующим основанием для этого. Для осуществления данной операции организация должна иметь весомые аргументы, которые способны подтвердить правомерность вносимых изменений (к примеру, первичные документы, бухгалтерские справки и тому подобное). Если ведение Книги осуществляется в бумажном варианте, то для исправления ошибки потребуется:

Правила корректировки КУДиР, которая ведется в электронном варианте, официально установлены не были. Однако на практике это выглядит так: если данный документ велся в электронном виде на компьютере, потребуется произвести удаление неправильных значений и ввод других (правильных).

Правильное отражение доходов в КУДиР

Известно, что при УСН следует учитывать доходы от реализации, а также внереализационные доходы (их состав следует определять исходя из статьи №249, №250 НК РФ). Таким образом, только эти суммы должны быть вписаны в графу №4 Раздела №1 КУДиР.

В данном документе не требуется отражение поступлений, которые перечислены в статье №251 НК РФ. Также если организация / фирма занимается совмещением ЕНВД и УСН, то не следует показывать поступления от той деятельности, которая была переведена на уплату ЕНВД.

Доходы, которые были получены в натуральной форме, должны учитываться на основе рыночных цен. Таким образом, в графу №4 Раздел №1 Книги вносится рыночная стоимость имущества. В данном случае подтверждающими документами будут считаться акты приема/передачи имущества, бухгалтерские справки, в которых производились расчеты рыночной стоимости имущества.

Отражение в КУДиР доходов по натуральной форме (пример)

ООО «Ливень» применяет УСН, имеет объект «Доходы за минусом расходов». Организация предоставляет услуги по ремонту и продаже мебели.

Фирмой был заключен договор мены, по нему она обязана отгрузить партию столов на общую стоимость 14,8 тыс.руб., взамен этого оформить получение материалов (винты / шурупы / гвозди / гайки и тому подобное). Обеими сторонами имущество было передано 16.01.2017 г. Бухгалтером общества было определен тот факт, что рыночная стоимость материалов, которые были получены, равняется сумме в 7540 руб. Так как имущество было признано неравноценным, то стороной, передаваемой материалы, 19.01.2017 г. была перечислена разница деньгами. Полученные доходы следует отразить в налоговом учете ООО «Ливень».

Так, ООО «Ливень» 16.01.2017 г. должно сделать учет в графе 4 раздела №1 КУДиР рыночной стоимости материалов, которые поступили в указанные сроки (7 540 руб.), а 19.01.2017 г. – сумму денежных средств, полученных от контрагента (то есть 14,8 тыс. руб. – 7540 руб.).

Доходы, которые были получены в ходе зачета взаимных требований, необходимо отразить в КУДиР датой подписания акта относительно зачета взаимных требований. Согласно статье №410 ГК РФ, в момент подписания акта покупателем гасится его обязательство непосредственно перед продавцом. Так, дата погашения обязательства является датой получения соответствующего дохода (статья №346.17 пункт 1 НК РФ). Акт зачета взаимных требований является основанием для внесения тех или иных записей в КУДиР.

buhuchet-info.ru

Расходы при усн доходы

Июль 17th, 2014

Июль 17th, 2014  admin

admin

Имеют ли право инспекторы проверять расходы в компаниях с УСН 6%? Нужно ли заполнять расходы в «Книге доходов и расходов»? Какие расходы требуют налоговики? Данные вопросы очень уместны, поскольку в силу закона компаниям на УСН «доходы» вести расходы не обязательно, но при проверках налоговики требуют предоставить документы. подтверждающие расходы. Какие расходы нужно отражать в Книге доходов и расходов при УСН 6%?

Имеют ли право инспекторы проверять расходы в компаниях с УСН 6%? Нужно ли заполнять расходы в «Книге доходов и расходов»? Какие расходы требуют налоговики? Данные вопросы очень уместны, поскольку в силу закона компаниям на УСН «доходы» вести расходы не обязательно, но при проверках налоговики требуют предоставить документы. подтверждающие расходы. Какие расходы нужно отражать в Книге доходов и расходов при УСН 6%?

На основании п. 3 ст. 346.21 НК РФ налогоплательщики УСН «Доходы» обязаны ежеквартально начислять авансовый платеж по упрощенному налогу по истечении каждого отчетного периода, исходя из фактически полученных сумм дохода нарастающим итогом с начала года и ставки налога с учетом ранее исчисленных сумм.

Следовательно, начисление УСН 6% делаем из расчета только фактически полученных доходов.

На основании ст. 346.24 НК РФ налогоплательщики УСН обязаны вести Книгу учета доходов и расходов в соответствии с порядком заполнения. При заполнении раздела I «Доходы и расходы» Книги на основании п. 2.5 порядка определено, что графа 5 «Расходы» заполняется лишь в том случае, если налогоплательщик УСН применяет режим «Доходы минус расходы».

Налогоплательщики с режимом «доходы 6%» заполняют в обязательном порядке только два вида расходов:

– фактически осуществленные расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных граждан и стимулирование создания безработными гражданами, открывшими собственное дело, дополнительных рабочих мест для трудоустройства безработных граждан за счет средств бюджетов бюджетной системы РФ в соответствии с программами, утверждаемыми соответствующими органами государственной власти;

– фактически осуществленные расходы за счет средств финансовой поддержки в виде субсидий, полученных в соответствии с Федеральным законом от 24.07.2007 г. № 209-¬ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Другие расходы в Книгу доходов и расходов заносятся по желанию самого налогоплательщика. Т.е. он

может отражать в Книге расходы, связанные с получением дохода компании, но не обязан это делать.

Обязательными расходами при разноске являются расходы на уплату страховых взносов на обязательное страхование и сумм выплаченных пособий по временной нетрудоспособности.

Эти платежи являются обязательными, поскольку на эти суммы уменьшается сумма налога (авансовых платежей) по УСН, не более чем на 50% (п. 3.1 ст. 346.21 НК РФ).

Учитывая то, что расходы при УСН доходы 6% никак не влияют на величину рассчитываемого налога,

то документальное подтверждение данных расходов не требуется. Исключение оставляют лишь суммы, подтверждающие уплату страховых взносов и пособий по временной нетрудоспособности.

Компании с объектом Доходы 6% имеют право в любой момент снять со своего счета денежные средстчва для оплаты своих расходов. И сделать это можно в любое время независимо от времени уплаты

упрощенного налога. При этом документального подтверждения данных расходов, на которые сняты деньги, в рамках главы 26.2 НК РФ не требуется.

Что касается НДФЛ, то при определении налогооблагаемой базы по этому налогу учитываются все доходы налогоплательщика, полученные и в натуральной и в денежной форме, а также материальная выгода (ст. 210-212 НКУ РФ).

Налоговые агенты на основании п. 1 ст. 226 НК РФ при выплате доходов налогоплательщикам в соответствии со ст. 226 НК РФ, обязаны удержать и уплатить с этой суммы НДФЛ. Организации, применяющие при этом УСН, не освобождаются от исполнения обязанностей налоговых агентов в соответствии с п. 5 ст. 346.11 НК РФ. Данное положение не зависит от того, какой режим налогообложения использует компания.

Как быть при работе с наличностью? На основании п. 6.3 Указания ЦБ РФ от 11.03.2014 г. № 3210-¬У «О порядке ведения кассовых операций…» при выдаче налички работнику для осуществления расходов деньги оформляются в подотчет на основании письменного заявления подотчетного лица, где указывается сумма аванса и срок, на который он выдается. Данное письмо визируется руководителем и на нем ставится дата.

Подотчетное лицо обязано отчитаться по потраченным суммам в течение трех рабочих дней, либо со дня выхода на работу, оформив авансовый отчет с приложением подтверждающих расходы документов. Авансовый отчет проверяется бухгалтером и утверждается руководителем в установленные в компании сроки. Аванс в подотчет может быть выдан лишь в случае погашения задолженности по предыдущему авансу.

Если работник не предоставил документы, подтверждающие расходы в установленные сроки, данные суммы считаются доходом работника на основании ст. 210 НК РФ и с них должен быть уплачен НДФЛ (постановление от 05.03.2013 г. № 14376/12).

Следовательно, при применении УСН 6% подотчетное лицо обязано составлять авансовый отчет и прикладывать к нему подтверждающие расходы документы.

Ведение кассовых операций для компаний на УСН ничем не отличается от компаний на другом виде налогообложении (п. 4 ст. 346.11 НК РФ). Т.е. все операции с наличностью оформляются приходными и расходными кассовыми ордерами (ведомостями, счетами и пр.) и заносятся в кассовую книгу (письмо УФНС по г. Москве № 19-11/003082 от 20.01.2009 г.) Запись в кассовую книгу заносятся по каждому приходному и расходному ордеру( п. 4.6 Указания № 3210-У).

Таким образом, компании на УСН с объектом «доходы 6%» обязаны документально подтверждать свои расходы при работе с наличностью на основании Указания № 3210-У.

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Расходы при УСН 6%: порядок признания

Актуально на: 18 апреля 2017 г.

Об особенностях упрощенной системы налогообложения мы рассказывали в нашей консультации. Как учитывать расходы при УСН 6% расскажем в этом материале.

Учет расходов при УСН «доходы» 6%

При использовании на УСН объекта налогообложения «доходы», налоговая база определяется как денежное выражение доходов упрощенца (п. 1 ст. 346.18 НК РФ ). Это означает, что при расчете облагаемой налогом величины понесенные упрощенцем расходы не учитываются. Тем не менее, на некоторые расходы организация или ИП на упрощенке смогут уменьшить свой упрощенный налог. В формуле расчета налога (Н) на доходной упрощенке расходы, уменьшающие сумму налога УСН 6%, (Р) будут учтены так:

где Д – доходы упрощенца.

В этом отличие формулы расчета налога на доходной УСН от доходно-расходной упрощенки, при которой налог рассчитывается иначе:

Так какие расходы учитывать при УСН 6%? Упрощенец на доходной УСН может уменьшить налог на следующие расходы (п. 3.1 ст. 346.21 НК РФ ):

При этом данные расходы не смогут уменьшить упрощенный налог более чем на 50%.

Расходы ИП при УСН 6%, если у него нет работников, включают уплаченные им в фиксированном размере страховые взносы на обязательное пенсионное и медицинское страхование.

Книга доходов и расходов при УСН 6%

Независимо от того, какой объект налогообложения упрощенец применяет, вести Книгу учета доходов и расходов он обязан (ст. 346.24 НК РФ ). Форма Книги утверждена Приказом Минфина РФ от 22.10.2012 № 135н. Выбранный упрощенцем объект налогообложения влияет лишь на то, какие разделы в Книге заполнять. Так, например, на УСН 6 процентов учет расходов поставщиков в Книге упрощенец может не вести вовсе, поскольку они все равно не уменьшают налогооблагаемую базу.

Тем не менее, при УСН 6% нужно ли вести расходы в Книге, каждый упрощенец решает для себя самостоятельно. Возможно, для контроля за своими расходами, их целесообразно отражать.

А проверяет ли налоговая расходы при УСН 6%? Если речь о расходах, отражаемых в графе 5 Раздела I или Разделе II, то не проверяет, ведь такие расходы все равно не уменьшают налог при УСН 6%. Кроме того, данные показатели в Книге могут вообще не заполняться. С расходной точки зрения налоговой инспекции будет интересно лишь заполнение Раздела IV, в котором при доходной УСН организация или ИП показывают «социальные» расходы, уменьшающие налог.

Также читайте:

Перечень расходов по УСН на 2017 год

При применении системы налогообложения УСН-15% (Доходы — Расходы) необходимо помнить, что перечень расходов ограничен и строго прописан в статье 346.16 Налогового кодекса РФ, ко всему прочему расходы можно принять только после их оплаты! Если вы не нашли в списке тот расход, который вы искали, значит на него нельзя уменьшить ваш доход.

Согласно пункту 1 ст. 346.16 НК РФ выделяет следующие расходы при УСН «доходы минус расходы»:

1) расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств. Следует помнить, что с 01 января 2016 года основным средством является объект с первоначальной стоимостью от 100 000 руб.;

2) расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком;

2.1) расходы на приобретение исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора;

2.2) расходы на патентование и (или) оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности, включая средства индивидуализации;

2.3) расходы на научные исследования и (или) опытно-конструкторские разработки;

3) расходы на ремонт основных средств (в том числе арендованных);

4) арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

5) материальные расходы;

6) расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

7) расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

8) суммы налога на добавленную стоимость по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов;

9) проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика;

10) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

11) суммы таможенных платежей, уплаченные при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле;

12) расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации. Напоминаем вам, что в месяц можно учесть не больше 1 200 рублей на один легковой автомобиль с рабочим объемом двигателя до 2 тысяч куб. см, не больше 1 500 рублей для авто с рабочим объемом свыше 2 тысяч куб. см.;

13) расходы на командировки, в частности на:

проезд работника к месту командировки и обратно к месту постоянной работы;

наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

суточные или полевое довольствие;

оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи, и сборы;

14) плату государственному и (или) частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

15) расходы на бухгалтерские, аудиторские и юридические услуги;

16) расходы на публикацию бухгалтерской (финансовой) отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

17) расходы на канцелярские товары;

18) расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

19) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

20) расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

21) расходы на подготовку и освоение новых производств, цехов и агрегатов;

22) суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах, за исключением налога, уплаченного в соответствии с настоящей главой, и налога на добавленную стоимость, уплаченного в бюджет;

23) расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в подпункте 8 настоящего пункта), а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров;

24) расходы на выплату комиссионных, агентских вознаграждений и вознаграждений по договорам поручения;

25) расходы на оказание услуг по гарантийному ремонту и обслуживанию;

26) расходы на подтверждение соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров;

27) расходы на проведение (в случаях, установленных законодательством Российской Федерации) обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налоговой базы;

28) плата за предоставление информации о зарегистрированных правах;

29) расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков);

30) расходы на оплату услуг специализированных организаций по проведению экспертизы, обследований, выдаче заключений и предоставлению иных документов, наличие которых обязательно для получения лицензии (разрешения) на осуществление конкретного вида деятельности;

31) судебные расходы и арбитражные сборы;

32) периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и правами на средства индивидуализации (в частности, правами, возникающими из патентов на изобретения, полезные модели, промышленные образцы);

32.1) вступительные, членские и целевые взносы, уплачиваемые в соответствии с Федеральным законом от 1 декабря 2007 года N 315-ФЗ «О саморегулируемых организациях»;

33) расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе;

34) расходы на обслуживание контрольно-кассовой техники;

35) расходы по вывозу твердых бытовых отходов.

buhnalogy.ru